С 1 октября 2021 года в России вводится обязательное тестирование инвесторов, при их попытке приобрести сложные финансовые инструменты, например иностранные акции. Стандарты позволяют начать тестирование и раньше, с 1 сентября. Тестирование при покупке иностранных ETF будет введено с 1 апреля 2022 года.

В тесте будет 7 вопросов:

- 3 вопроса на самооценку инвестора

- 4 вопроса на знания о финансовом инструменте

Первые 3 вопроса в зачёт прохождения теста не идут, они нужны брокеру чтобы лучше узнать инвестора.

Для прохождения теста нужно ответить правильно на все 4 вопроса из блока про знания.

Тест можно проходить бесконечное количество раз. Варианты ответов формируются методом случайного выбора и заранее неизвестны.

Кому тест проходить не нужно:

- Квалифицированным инвесторам;

- Инвесторам, которые до 1 октября 2021 совершили хотя бы одну сделку с инструментом, для которого требуется тестирование.

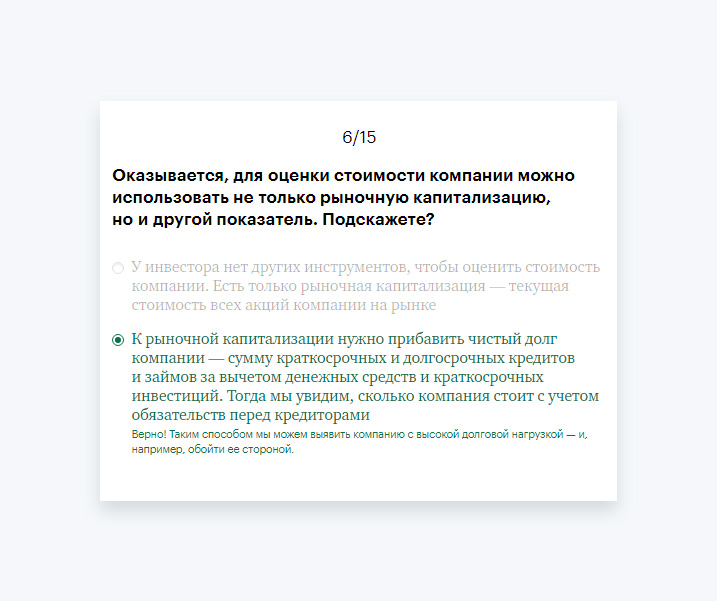

Ниже приведён перечень всех вопросов и правильные ответы на них. Текущая версия: сентябрь 2021 года. Я лично прошёл все вопросы у одного из брокеров и подтверждаю правильность ответов.

Покупка иностранных акций

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

5. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

6. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

7. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Акции, не включенные в котировальные списки

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

5. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

6. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

7. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Допуск к необеспеченным сделкам (маржинальная торговля)

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями необеспеченных сделках?

а) не имею конкретных знаний о необеспеченных сделках;

б) знаю, поскольку изучал ;

в) знаю, потому что имею опыт работы с такими сделками / заключения таких сделок;

г) знаю, потому что получил профессиональную консультацию

2. Как долго (в совокупности) Вы совершаете необеспеченные сделки?

а) до настоящего времени необеспеченных сделок не было

б) не более 1 года.

в) 1 год и более.

3. Сколько необеспеченных сделок Вы заключили за последний год?

а) за последний год таких сделок не было.

б) менее 10 сделок.

в) 10 или более сделок.

4. Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

5. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

6. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

7. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

Заключение договоров РЕПО

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о договорах репо?

а) не имею конкретных знаний о договорах репо;

б) знаю, поскольку изучал 1;

в) знаю, потому что работал с договорами репо / заключал договоры репо;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы заключаете договоры репо?

а) до настоящего времени договоров репо не заключал 4.

б) не более 1 года.

в) 1 год и более.

3. Сколько договоров репо Вы заключили за последний год 4?

а) за последний год договоров репо не заключал.

б) менее 10 сделок.

в) 10 или более сделок.

4. Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

5. Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

6. Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

7. Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

Опционы, фьючерсы, производные финансовые инструменты

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

5. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

6. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

7. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Структурные облигации

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

5. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

6. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

7. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Паи закрытых паевых инвестиционных фондов (ЗПИФ)

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

5. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

6. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

7. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Облигации иностранных эмитентов в валюте (еврооблигации) которым не присвоен рейтинг или он ниже нужного уровня

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Облигации со структурным доходом

Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

5. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

6. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

7. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Вопросы для допуска к иностранным ETF

Эти вопросы появятся только 1 апреля 2022 года. Напоминаю, первые 3 вопроса в зачёт не идут. Можете отвечать как угодно на своё усмотрение.

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

4. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

5. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

6. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

7. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Уважаемые читатели, я старался для подготовки этой статьи, если она вам понравилась подпишитесь на мои социальные сети

На первую часть вопросов отвечать необязательно, поэтому даны ответы на второю часть «Знания»

Если до 1 января 2020 года инвестор уже совершал сделки с конкретными финансовыми инструментами, проходить тестирование по ним ему не придется.

Порядок вопросов может меняться, будьте внимательны!

Структурные облигации

Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Маржинальная торговля (Необеспеченные сделки)

Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

Акции не включенные в котировальные списки

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Облигации со структурным доходом

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

Фьючерсы и опционы (Производные финансовые инструменты)

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

Закрытые паевые фонды (Паи закрытых ПИФов)

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Облигации с низким рейтингом (Облигации российских эмитентов)

Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Иностранные акции

Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Еврооблигации (Облигации иностранных эмитентов)

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Иностранные ETF

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Договоры РЕПО

Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

В РФ с 1 октября 2021 года вводится система тестирования неквалифицированных инвесторов. Банк России установил порядок проведения тестирования. Оно станет обязательным для сделок со следующими инструментами:

- маржинальные необеспеченные сделки;

- производные финансовые инструменты;

- договоры репо;

- структурные облигации;

- паи закрытых паевых инвестиционных фондов;

- облигации российских эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

- облигации российских «дочек» иностранных эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

- облигации со структурным доходом, отвечающие установленным Банком России требованиям к уровню кредитного рейтинга;

акции, не включенные в котировальные списки; - иностранные акции, не входящие в индексы из утвержденного Банком России перечня;

- иностранные ETF, включая спонсируемые ETF, доходность по которым определяется индексом, не входящим в установленный Банком России перечень.

Все тесты состоят из двух блоков:

- Блок 1 — «Самооценка» (это первые 3 вопроса, они в зачет не идут, отвечайте как хотите, но желательно честно);

- Блок 2 — «Знание» (вопросы с 4го по 7й — идут в зачет)

В итоге неквалифицированный инвестор, который хочет купить сложный инструмент, должен будет ответить на семь вопросов. Три из них — на самооценку (не идут в зачет), еще четыре — на знания (идут в зачет). У каждого вопроса будет четыре варианта ответа. В случае провала тест можно будет пройти заново неограниченное число раз — однако варианты ответа будут меняться случайным образом.

⛔ Ответы на вопросы представлены с целью ознакомления на какие вопросы вы правильно или неправильно ответили при прохождении теста, соответственно когда вы его уже прошли, а не для того случая когда лень учить тему инвестиций или ну никак не получается пройти тест!

Покупка иностранных акций

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

5. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

6. В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

7. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Акции, не включенные в котировальные списки

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: нет, не возместят

5. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

6. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

7. Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Допуск к необеспеченным сделкам (маржинальная торговля)

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями необеспеченных сделках?

а) не имею конкретных знаний о необеспеченных сделках;

б) знаю, поскольку изучал ;

в) знаю, потому что имею опыт работы с такими сделками / заключения таких сделок;

г) знаю, потому что получил профессиональную консультацию

2. Как долго (в совокупности) Вы совершаете необеспеченные сделки?

а) до настоящего времени необеспеченных сделок не было

б) не более 1 года.

в) 1 год и более.

3. Сколько необеспеченных сделок Вы заключили за последний год?

а) за последний год таких сделок не было.

б) менее 10 сделок.

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

5. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

6. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

7. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

Заключение договоров РЕПО

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о договорах репо?

а) не имею конкретных знаний о договорах репо;

б) знаю, поскольку изучал 1;

в) знаю, потому что работал с договорами репо / заключал договоры репо;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы заключаете договоры репо?

а) до настоящего времени договоров репо не заключал 4.

б) не более 1 года.

в) 1 год и более.

3. Сколько договоров репо Вы заключили за последний год 4?

а) за последний год договоров репо не заключал.

б) менее 10 сделок.

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ (~): обязаны выкупить обратно такую бумагу по заранее известной цене

5. Переоценка по договору репо

Ответ (~): направление у требования о необходимости внесения маржинального взноса, содержащее величину дефицита маржи

6. Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ (~): во всех случаях. Дивиденды, купоны и другие премии по ценным бумагам участвующим в сделках РЕПО принадлежат первоначальному продавцу.

7. Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ (~): в случае дефолта (банкротства) покупателя ценных бумаг (брокера)

Опционы, фьючерсы, производные финансовые инструменты

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

5. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

6. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: нет, не возместят

7. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Структурные облигации

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

5. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: да, может

6. Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

7. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Ответ: 80%

Паи закрытых паевых инвестиционных фондов (ЗПИФ)

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

5. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: снижается

6. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

7. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Облигации российских эмитентов, которым не присвоен рейтинг или он ниже уровня

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Облигации иностранных эмитентов в валюте (еврооблигации), которым не присвоен рейтинг или он ниже нужного уровня

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

5. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

6. Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

7. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Облигации со структурным доходом

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

5. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

6. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

7. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Вопросы для допуска к иностранным ETF

Эти вопросы появятся только 1 апреля 2022 года.

✅ Блок 1 — вопросы и ответы:

1. Обладаете ли Вы знаниями о финансовом инструменте?

а) не имею конкретных знаний об инструменте;

б) знаю, поскольку изучал;

в) знаю, потому что работал / заключал сделки с данным инструментом;

г) знаю, потому что получил профессиональную консультацию.

2. Как долго (в совокупности) Вы осуществляете сделки с этим инструментом?

а) до настоящего времени сделок не было;

б) не более 1 года;

в) 1 год и более.

3. Сколько сделок с этим инструментом Вы заключили за последний год?

а) за последний год сделок не было;

б) менее 10 сделок;

в) 10 или более сделок.

⚠️ Блок 2 — вопросы и правильные ответы:

4. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

5. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

6. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

7. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Как получить статус квалифицированного инвестора

Физическому лицу необходимо получить статус квалифицированного инвестора в соответствии с российским законодательством, чтобы заключать сделки на внебиржевом рынке (ОТС) с иностранными бумагами. Ознакомиться с условиями получения статуса квала можно в статье: Как получить статус квалифицированного инвестора.

Заброшенные оборонительные сооружения — времен ВОВ

Такой сохранившийся объект — это настоящий свидетель далеких военных событий. Сегодня можно было бы этот бункер использовать для военно-патриотичес…

Читать >>>

2021-04-14 18:25:24

149

15

3 копейки 19..года дорогая, редкая монета

Мы уже писали о редкой 1 копейке 1949 года, а в этот раз расскажем о 3 копейках того же года. Хотя монет такого… Читать >>>

2019-06-18 22:51:01

250

24

Разные находки по местам военных действий времен ВОВ

Рейд поисковиков по нескольким участкам лесного массива завершился полным успехом. По найденным… Читать >>>

2019-02-04 11:41:32

210

7

Необычные ножи и их происхождение

Необычные ножи и их происхождение Ножи должны находиться и храниться в соответствующих подставках…. Читать >>>

2019-12-16 22:57:52

111

23

Раз вы здесь, то наверное уже знаете про то, что с 1 октября 2021 года, если вы являетесь квалифицированным инвестором, то сможете приобретать «сложные финансовые инструменты» и совершать маржинальные сделки только после прохождения тестирования. ЦБ разместил документ «Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров«, в котором, на 26 странице опубликованы вопросы.

Содержание

- Маржинальная торговля

- Производные финансовые инструменты

- Договоры РЕПО

- Структурные облигации

- Закрытые паевые фонды (ЗПИФ)

- Облигации без рейтинга

- Иностранные облигации без рейтинга

- Облигации со структурным доходом

- Акции, не включенные в котировальные списки

- Иностранные акции

- Иностранные ETF

- Вопросы и ответы по самому тесту

Ниже я постарался собрать максимально полную информацию, доступную из открытых источников, которая поможет вам в сдаче тестов. Пост будет обновляться, поэтому добавляйте в закладки, делитесь с друзьями, всё это важно. Кстати, ответы на вопросы будут обновляться и добавляться комментарии, чтобы вы могли не просто пройти тест, но и получить знания. Также, не у всех брокеров полный набор тестов, например у Тинькофф нет тестов про РЕПО почему-то, а у Фридом Финанс – есть, также, как говорят, у других брокеров есть тест про валюты (как появится у нас – дополним пост).

Маржинальная торговля

Как ещё может называться у брокеров:

- Тинькофф: Маржинальная торговля

- Фридом Финанс: тест 4

Вопросы и ответы

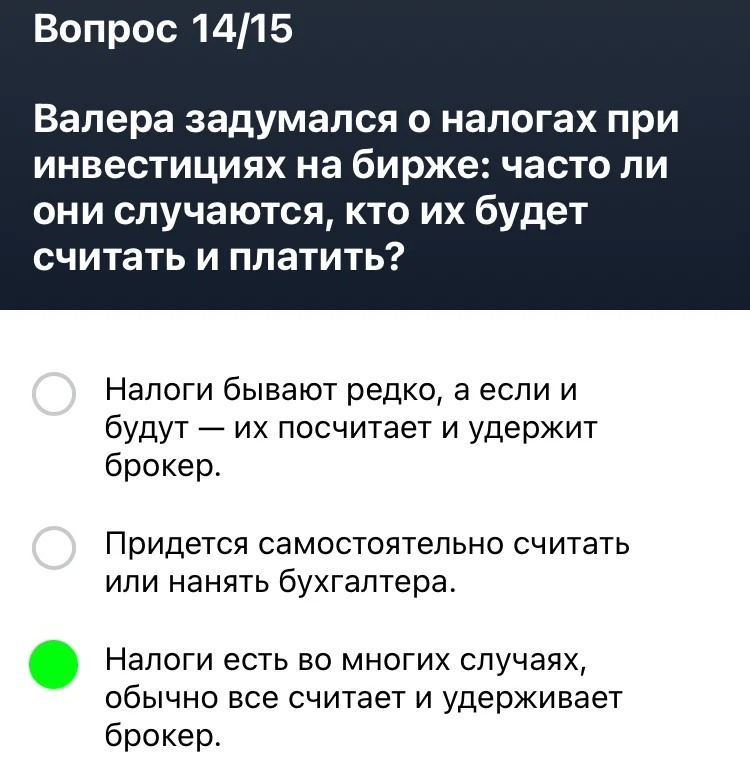

1. Маржинальная торговля – это:

Торговля с использованием заемных средств брокера

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Может, если это предусмотрено договором с брокером

3. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Больше, чем при торговле только на собственные средства

4. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

В случае недостаточности обеспечения по маржинальной/необеспеченной позиции

Полезные ссылки

- Маржинальная торговля – Тинькофф

- Маржинальная торговля – Википедия

Производные финансовые инструменты

Как ещё может называться у брокеров:

- Тинькофф: Фьючерсы и опционы

- Фридом Финанс: тест 5 Договоры, являющиеся производными финансовыми инструментами и не предназначенные для квалифицированных инвесторов

Вопросы и ответы

1. Если Вы купили опцион на покупку акций, Вы:

Имеете право купить акции по цене, предусмотренной условиями опциона

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Полезные ссылки

- Деривативы – Тинькофф

- Производный финансовый инструмент – Википедия

Договоры РЕПО

Как ещё может называться у брокеров:

- Фридом Финанс: Тест 6 Договоры репо, требующие проведения тестирования

Вопросы и ответы

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг

Структурные облигации

Как ещё может называться у брокеров:

- Тинькофф: Структурные облигации

- Фридом Финанс: Тест 7 Сделки по приобретению структурных облигаций, не предназначенных для квалифицированных инвесторов

Вопросы и ответы

1. Выберите верное утверждение в отношении структурных облигаций:

Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Да, может

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

80%

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурированный продукт – Википедия

Закрытые паевые фонды (ЗПИФ)

Как ещё может называться у брокеров:

- Тинькофф: Закрытые паевые фонды

- Фридом Финанс: Тест 8 Сделки по приобретению инвестиционных паев ЗПИФ

Вопросы и ответы

1. Инвестиционный пай – это:

Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Снижается

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Да, если это предусмотрено правилами доверительного управления фондом

Облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Облигации с низким рейтингом

- Фридом Финанс: Тест 9 Сделки по приобретению облигаций российских эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг облигаций — это:

Вариант у брокера Т: Оценка кредитным рейтинговым агентством способности компании-эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Вариант у брокера Ф: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Вариант у брокера Т: Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

Вариант у брокера Ф: Выполнять взятые на себя финансовые обязательства по этим облигациям невозможно определить, поскольку заключить сделку можно только при наличии покупателя

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Полезные ссылки

- Высокодоходные облигации (ВДО) – Тинькофф

Иностранные облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Еврооблигации

- Фридом Финанс: Тест 10 Сделки по приобретению облигаций иностранных эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Полезные ссылки

- Еврооблигации – Московская биржа

- Еврооблигация – Википедия

Облигации со структурным доходом

Как ещё может называться у брокеров:

- Тинькофф: Облигации со структурным доходом

- Фридом Финанс: Тест 11 Сделки по приобретению облигаций со структурным доходом

Вопросы и ответы

1. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Вариант у брокера Т: Нет, размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но не известны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурные облигации – Московская биржа

Акции, не включенные в котировальные списки

Как ещё может называться у брокеров:

- Тинькофф: Акции, не включенные в котировальные списки

- Фридом Финанс: Тест 12 Сделки по приобретению акций, не включенных в котировальные списки

Вопросы и ответы

1. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Нет, не возместят

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Точная дата не может быть определена

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки:

Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Полезные ссылки

- Российские акции вне котировальных списков – Тинькофф

Иностранные акции

Как ещё может называться у брокеров:

- Тинькофф: Иностранные акции

- Фридом Финанс: Тест 13 Сделки по приобретению иностранных акций, требующие проведения тестирования

Вопросы и ответы

1. Ликвидность акции характеризует:

Способность инвестора продать акцию с минимальными потерями в минимальный для него срок

2. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Риск изменения суверенного рейтинга Российской Федерации

3. В фондовый индекс, рассчитываемый биржей, включаются:

Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

4. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Иностранные ETF

Как ещё может называться у брокеров:

- Тинькофф: Иностранные ETF

- Фридом Финанс: Тест 14 Сделки по приобретению паев иностранных ETF, требующих проведения тестирования

Вопросы и ответы

1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

2. Как устроен механизм формирования цены ETF?

Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Риск изменения суверенного рейтинга РФ

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

4 000 рублей

Полезные ссылки

- Иностранные ETF – Тинькофф

- Торгуемый на бирже фонд – Википедия

Вопросы и ответы по самому тесту

Сколько попыток?

Бесконечно. Однако некоторые разрешают пересдать тест сразу, а некоторые – через сутки.

Есть ли вопросы с несколькими ответами?

Нет, каждый вопрос имеет только один ответ

Можно ли переносить тест от брокера к брокеру?

Нет, нужно сдавать у каждого брокера, у которого вы хотите совершать сделки.

Можно ли не сдавать тест?

Не знаю, но вроде нельзя.

Как отвечать на вопрос блока “Самооценка”?

Как угодно, они ни на что не влияют, но ваши ответы должны сохраняться брокером. Желательно ответить честно.

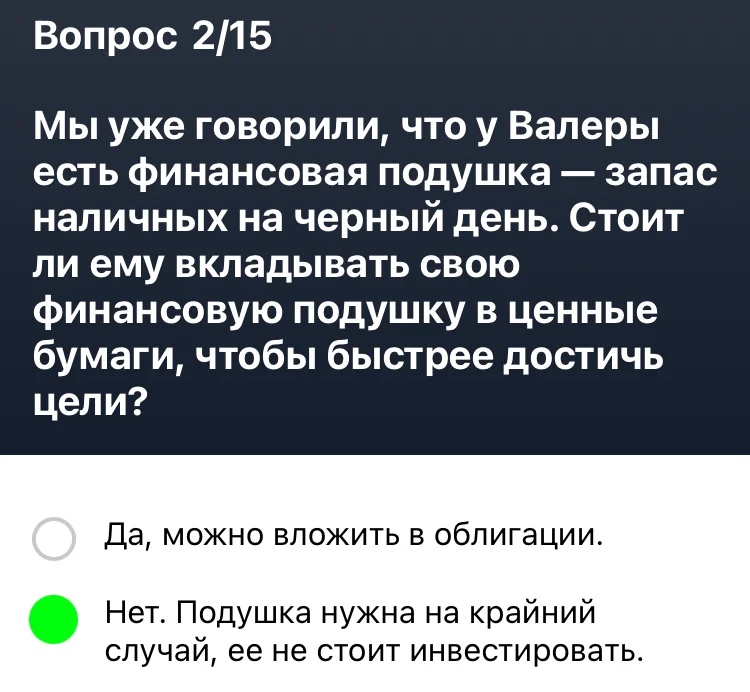

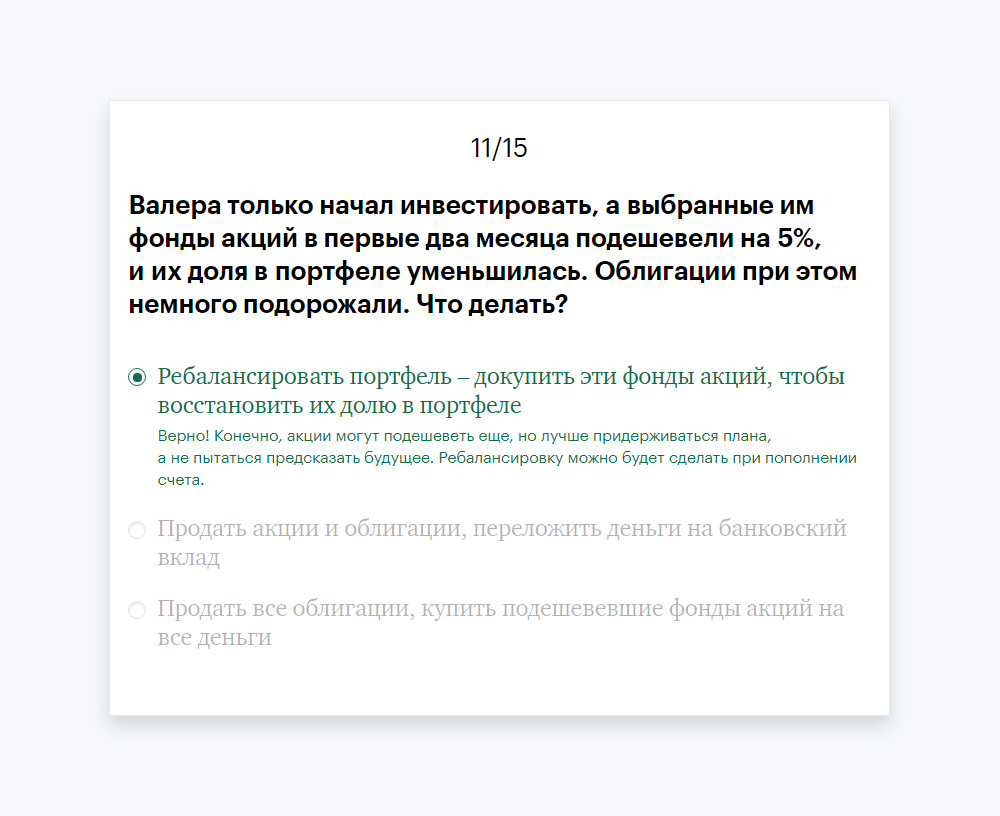

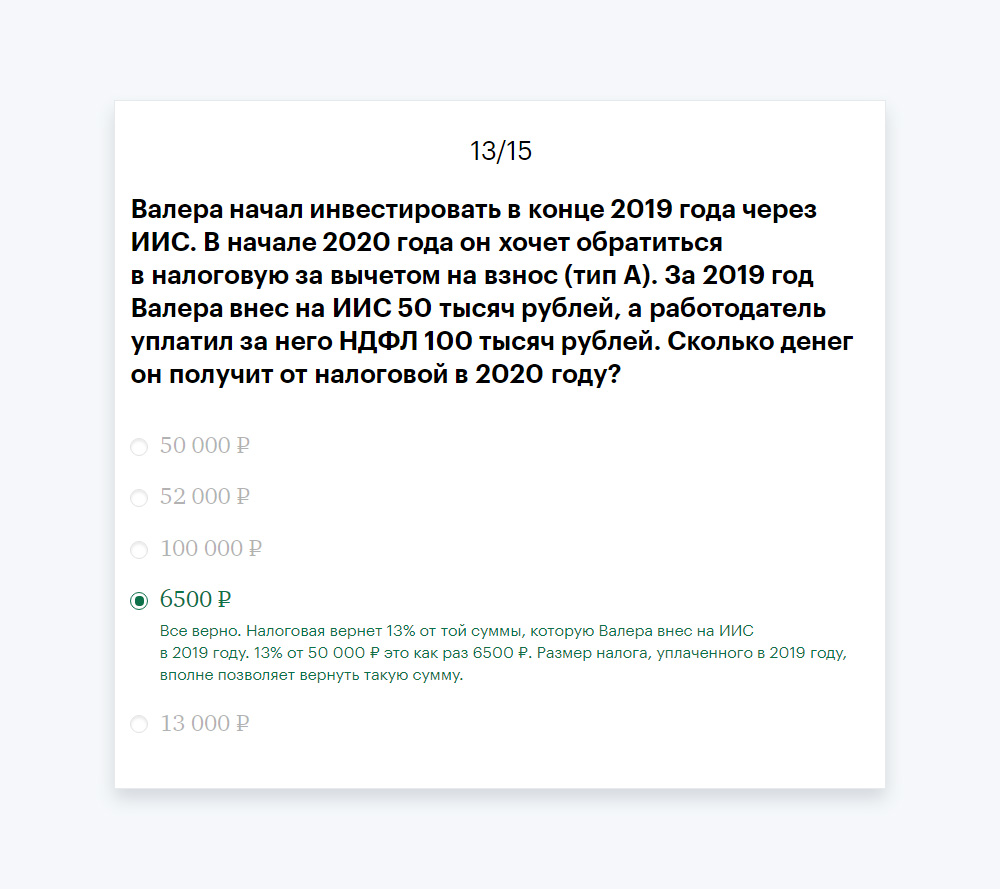

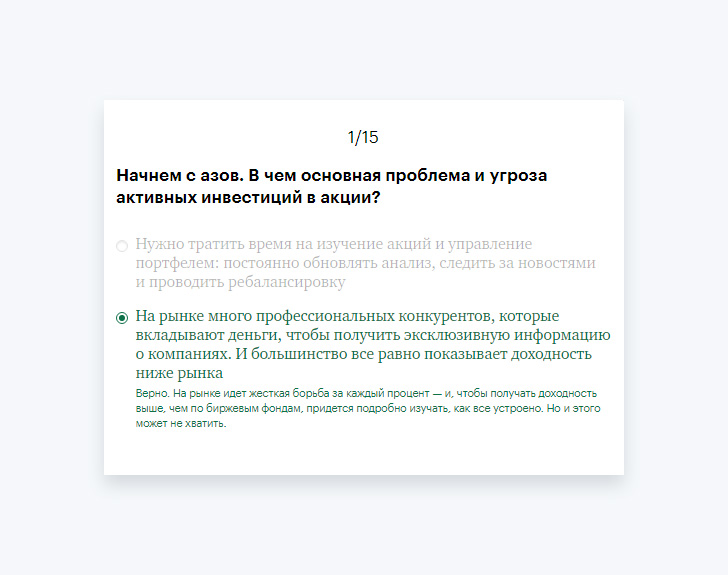

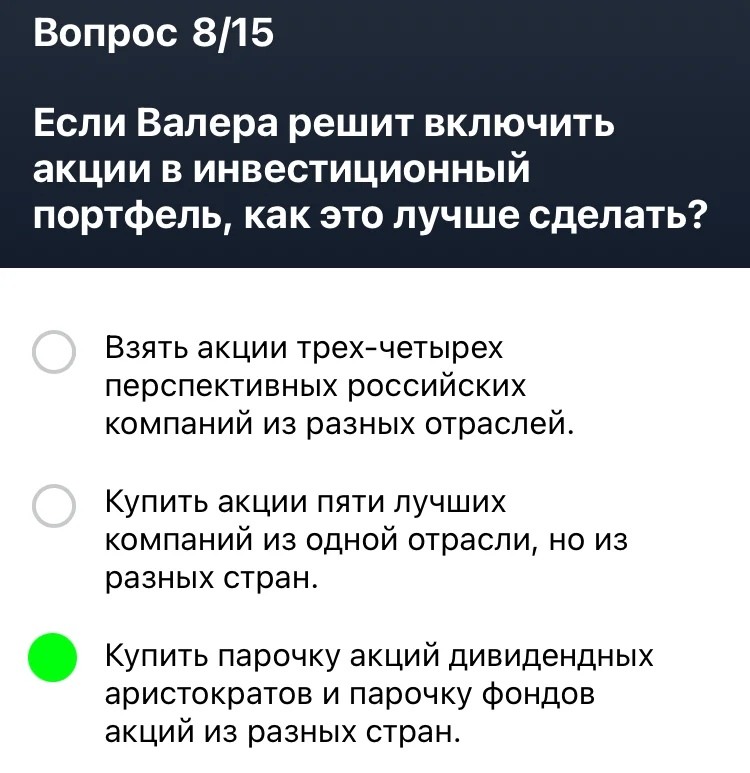

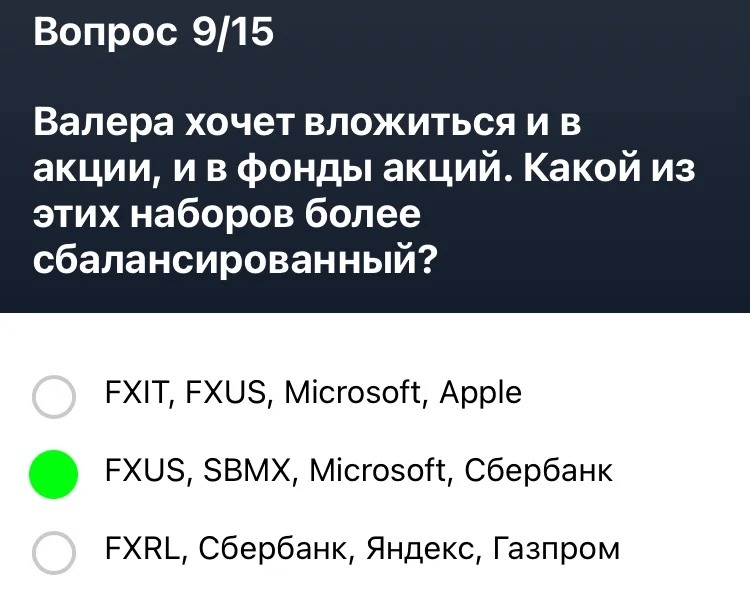

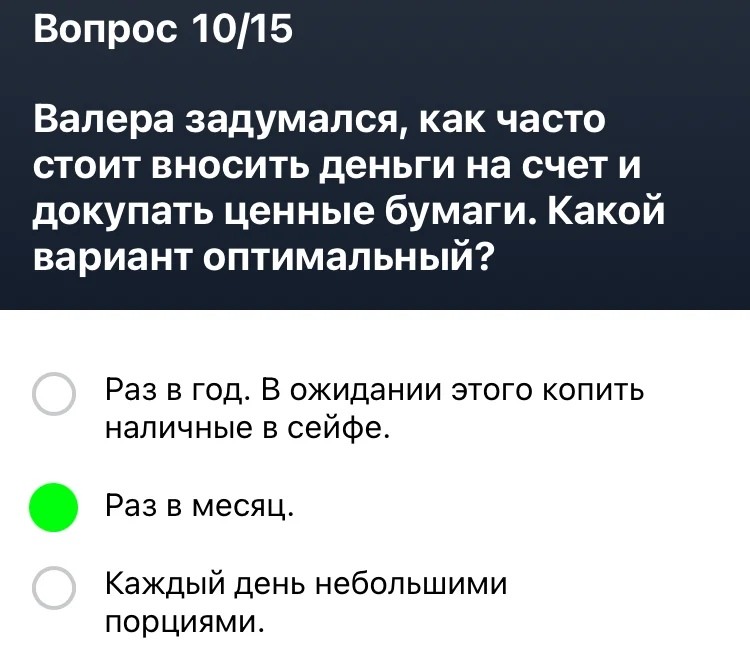

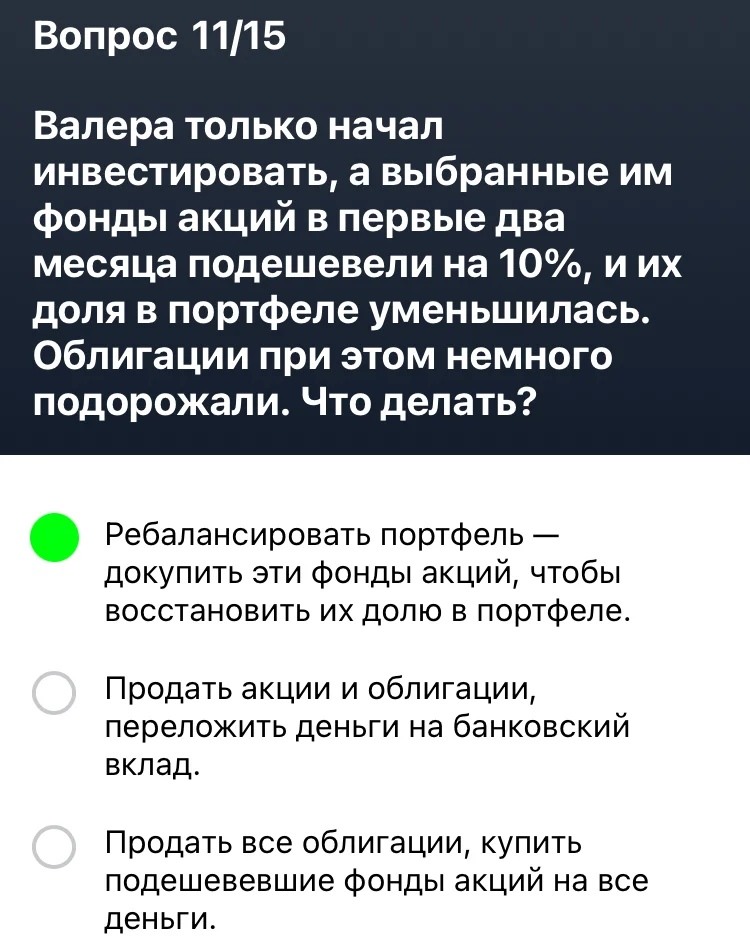

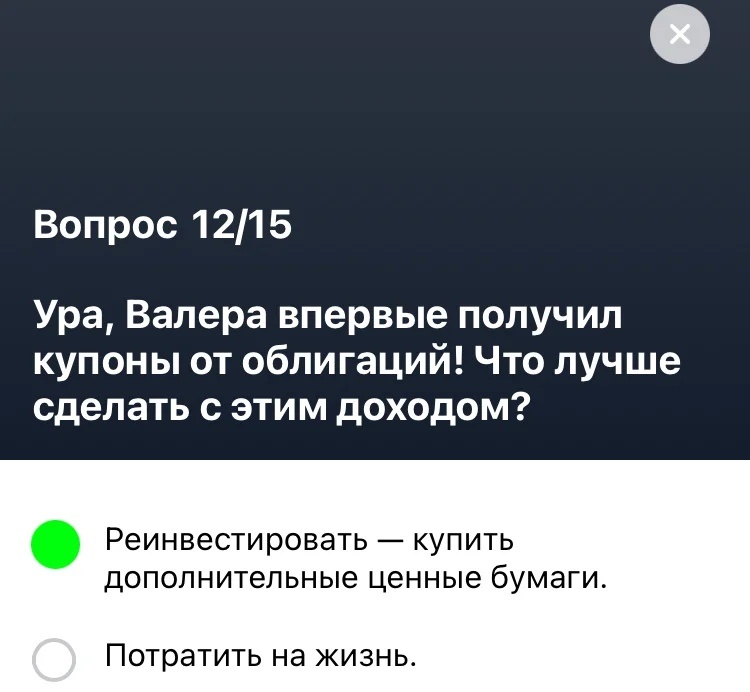

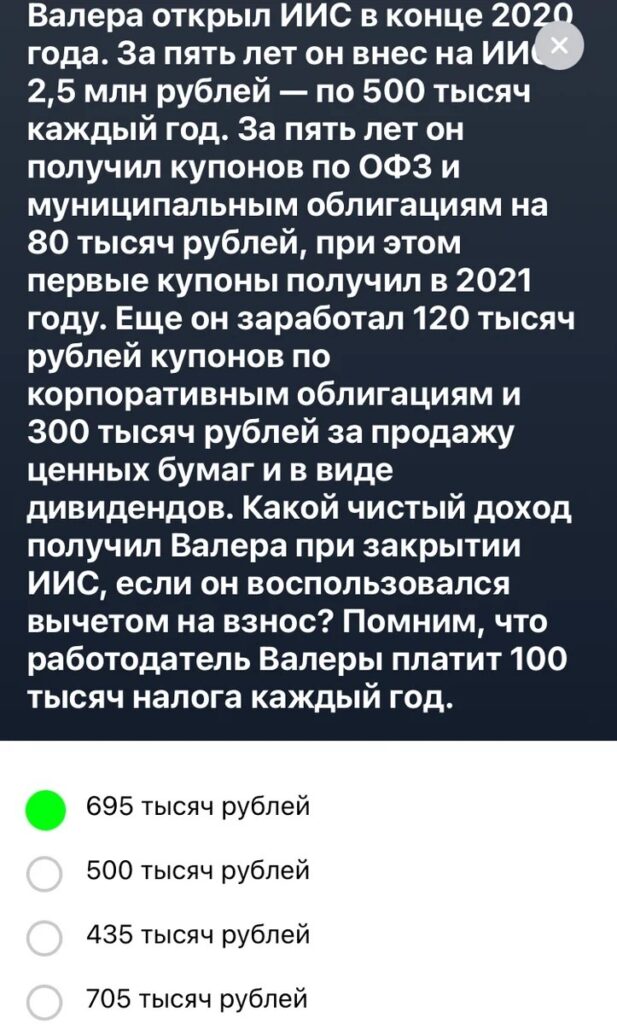

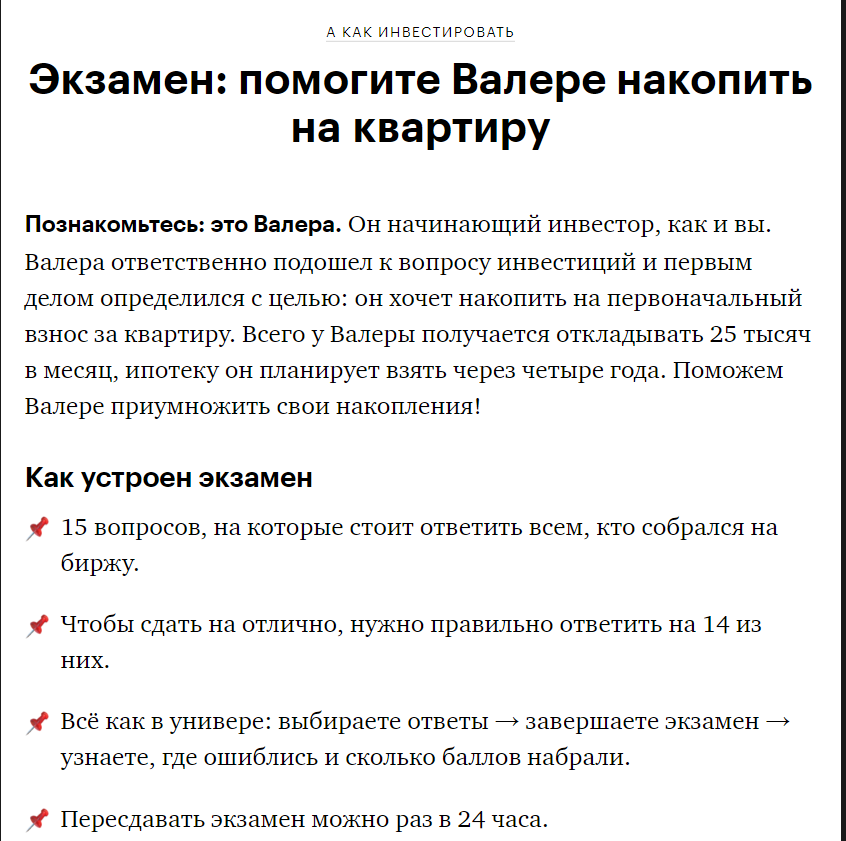

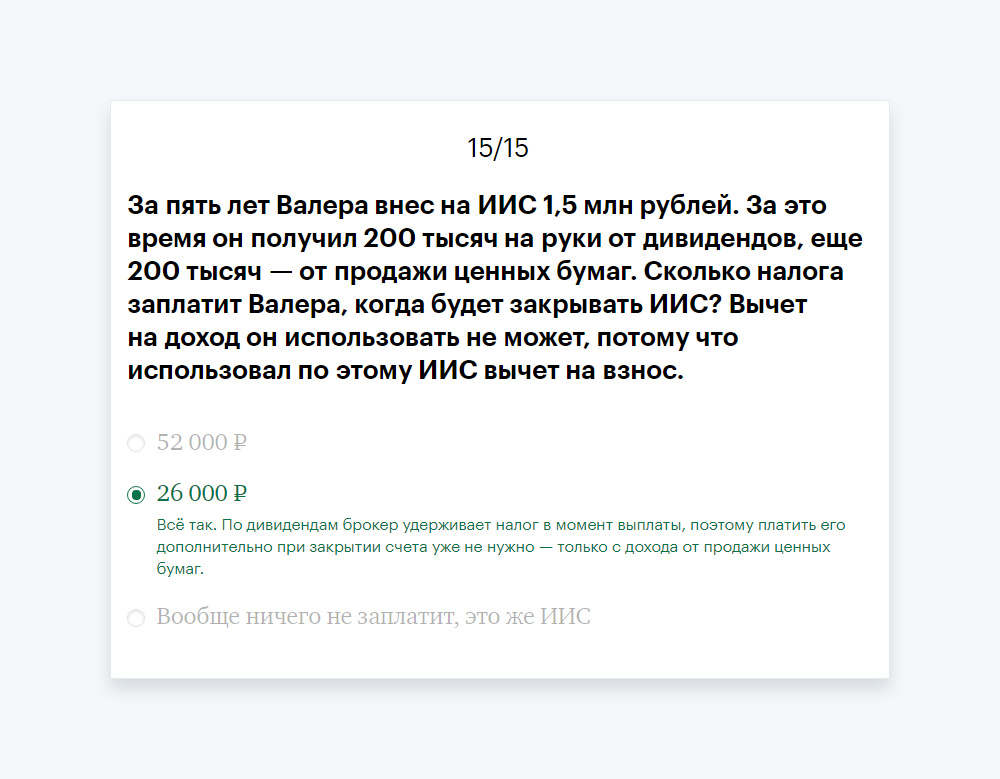

В «Тинькофф Инвестиции» сейчас проходит акция «За обучение дарим пакет акций стоимостью до 20000 руб«. В связи с возрастающей популярностью темы инвестиций и весьма приемлемыми условиями данной акции можно «срубить немного деньжат по-быстрому» :), ну и заодно бесплатно изучить базовые знания по инвестированию.

В статье вы найдете ответы на все вопросы из тестов начиная с 1-го урока и заканчивая экзаменом.

Тинькофф Инвестиции — дарим пакет акций стоимостью до 20000 руб. и месяц торговли без комиссии

Карта Tinkoff Black — дарим бесплатное обслуживание 3 месяца. Далее бесплатно при переходе на тариф 6.2

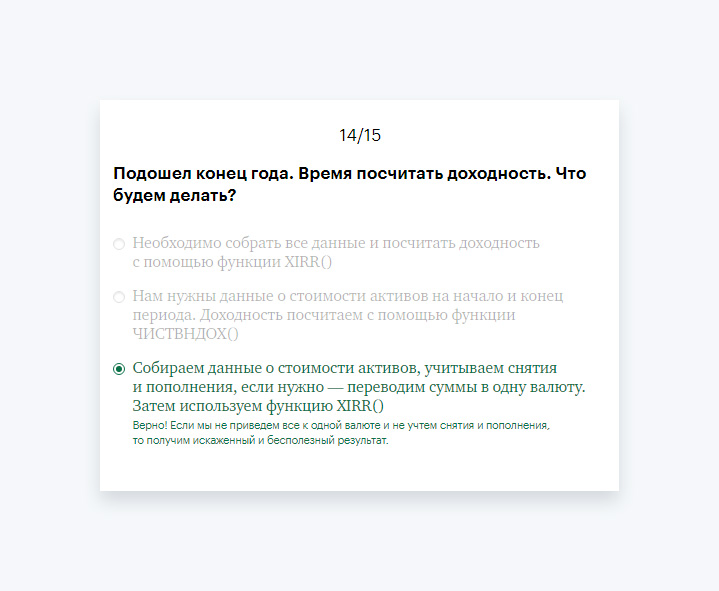

Содержание

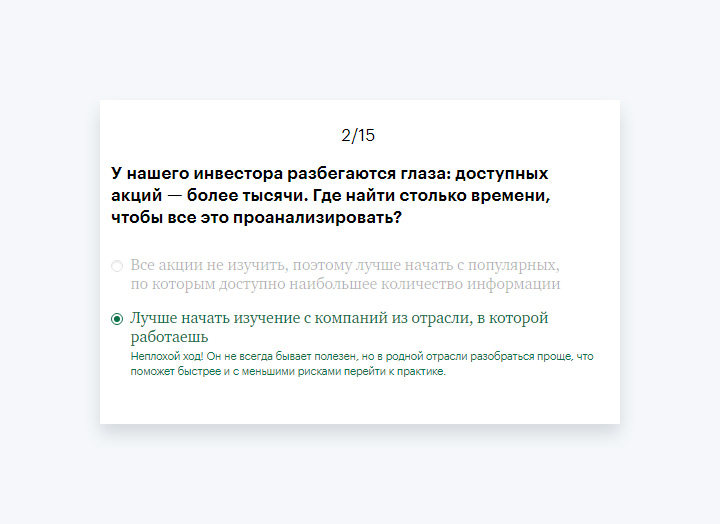

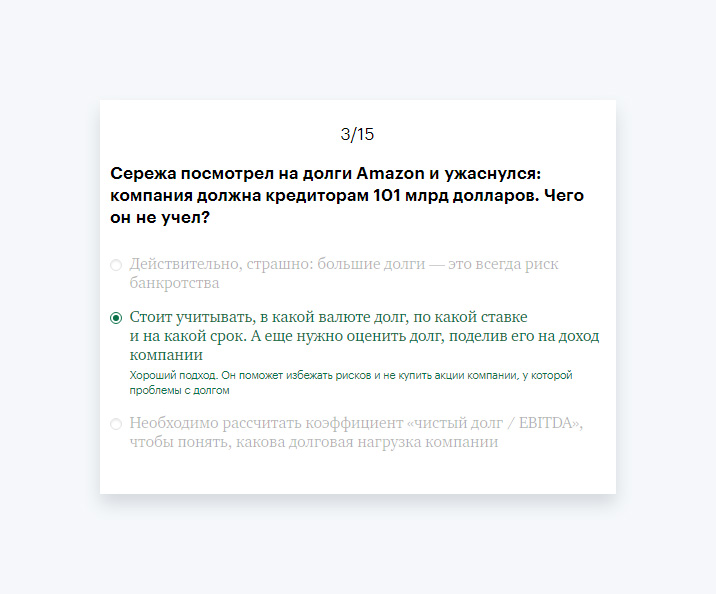

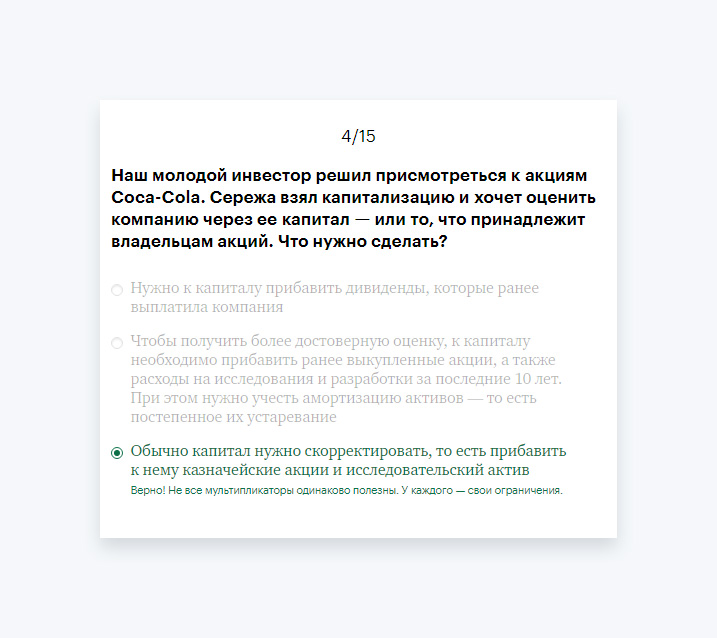

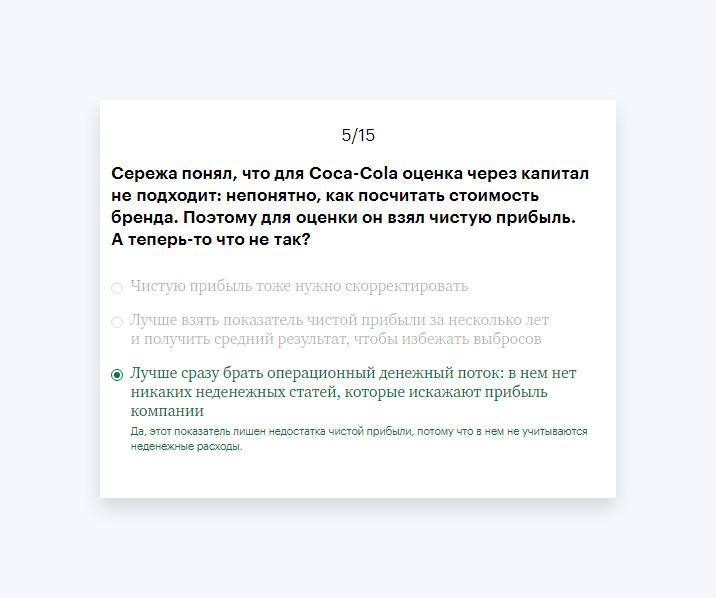

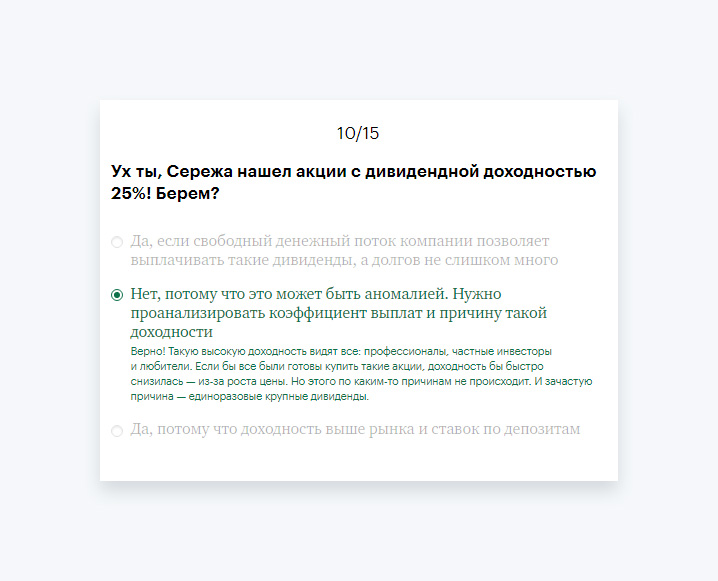

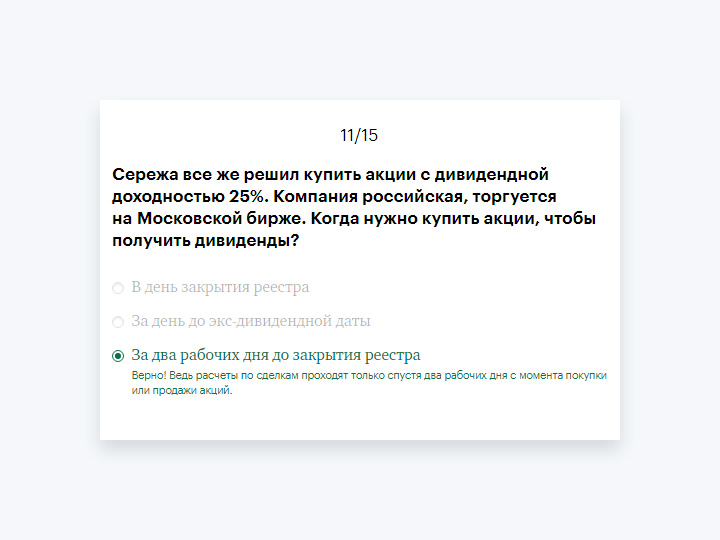

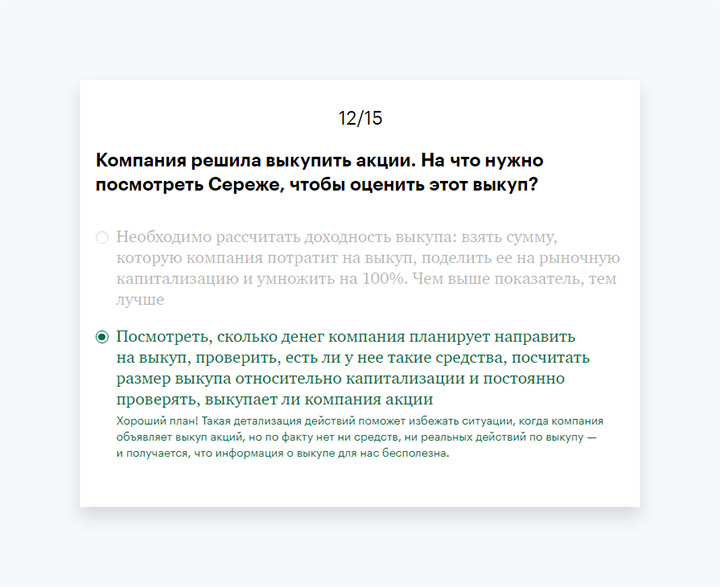

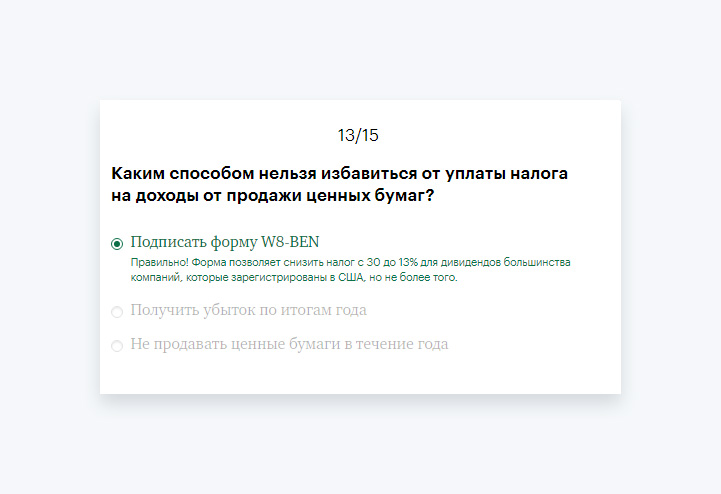

- 1 Тинькофф Инвестиции Урок 1 — ответы на вопросы теста

- 1.1 Введение и Урок 1

- 2 Тинькофф Инвестиции Урок 2 — ответы на вопросы теста

- 2.1 Урок 2. Ответ на вопрос 1

- 2.2 Урок 2. Ответ на вопрос 2

- 2.3 Урок 2. Ответ на вопрос 3

- 2.4 Урок 2. Ответ на вопрос 4

- 2.5 Урок 2. Ответ на вопрос 5

- 3 Тинькофф Инвестиции Урок 3 — ответы на вопросы теста

- 3.1 Урок 3. Ответ на вопрос 1

- 3.2 Урок 3. Ответ на вопрос 2

- 3.3 Урок 3. Ответ на вопрос 3

- 3.4 Урок 3. Ответ на вопрос 4

- 3.5 Урок 3. Ответ на вопрос 5

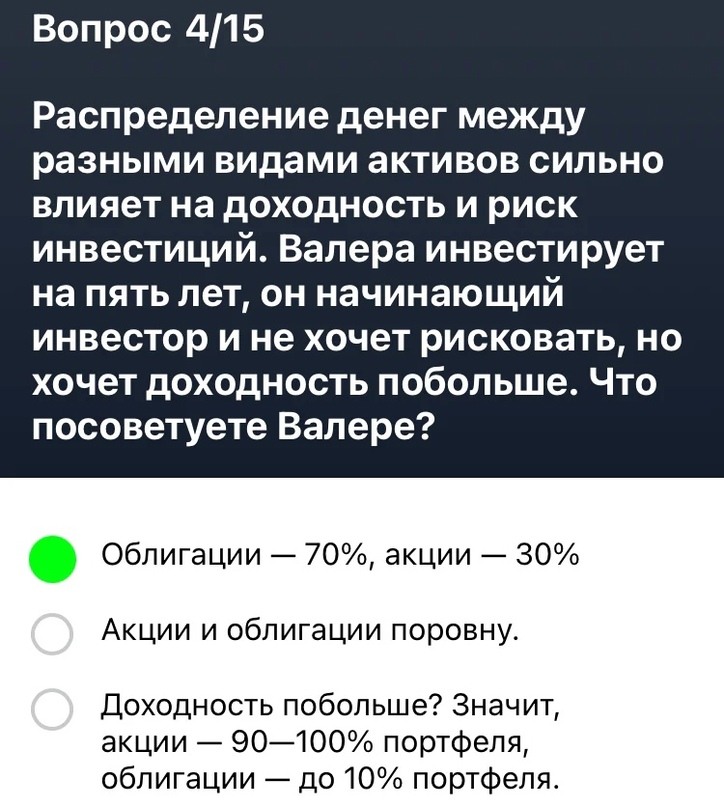

- 4 Тинькофф Инвестиции Урок 4 — ответы на вопросы теста

- 4.1 Урок 4. Ответ на вопрос 1

- 4.2 Урок 4. Ответ на вопрос 2

- 4.3 Урок 4. Ответ на вопрос 3

- 4.4 Урок 4. Ответ на вопрос 4

- 4.5 Урок 4. Ответ на вопрос 5

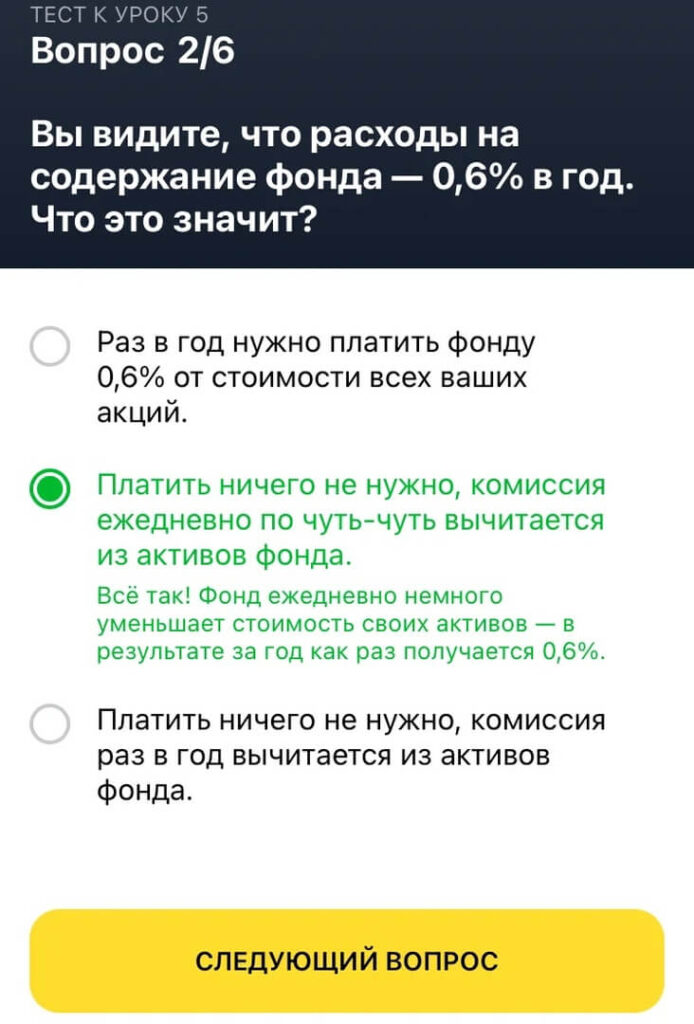

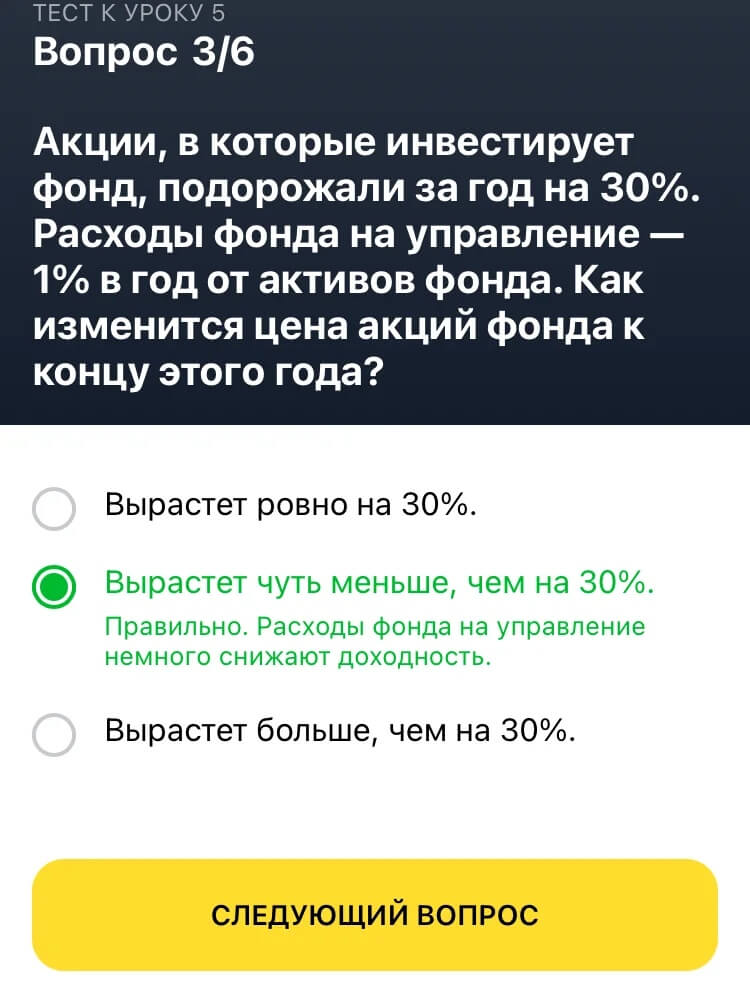

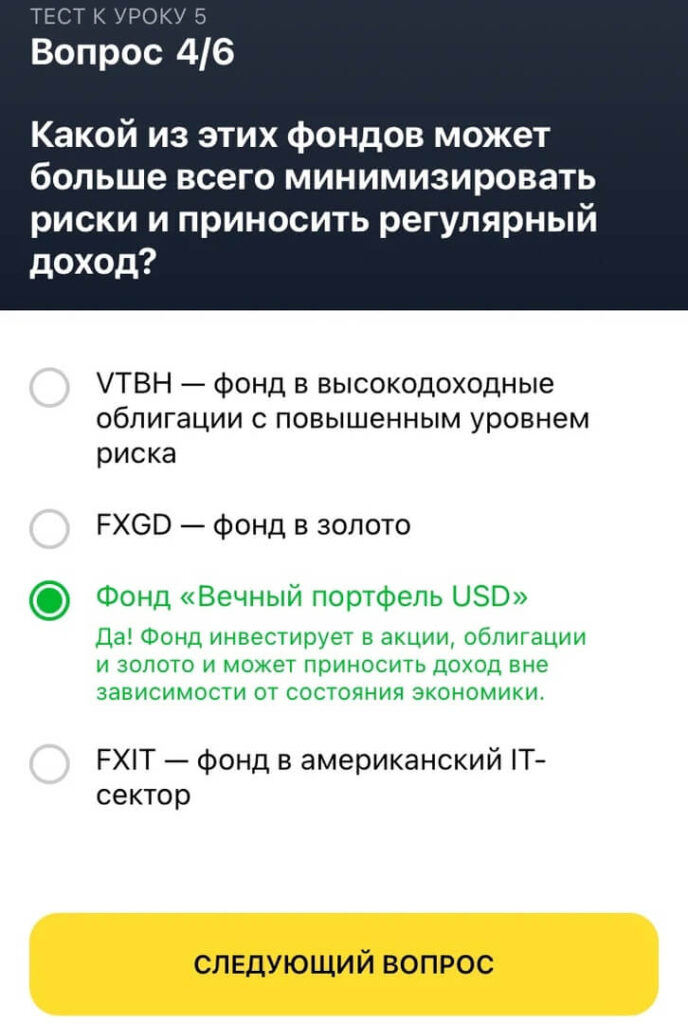

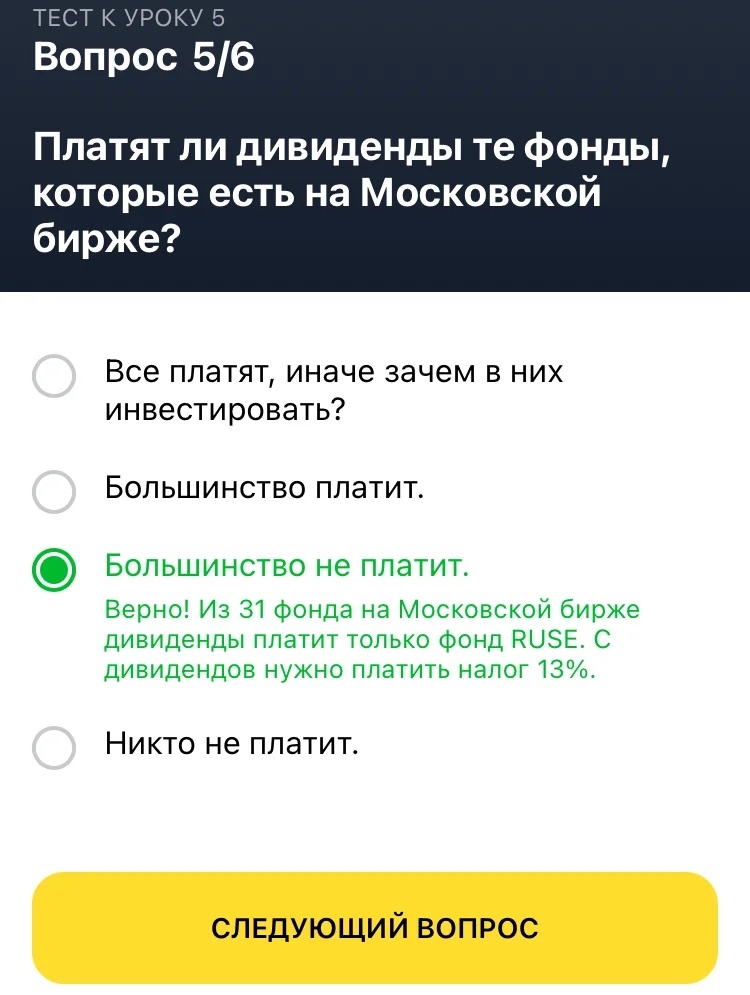

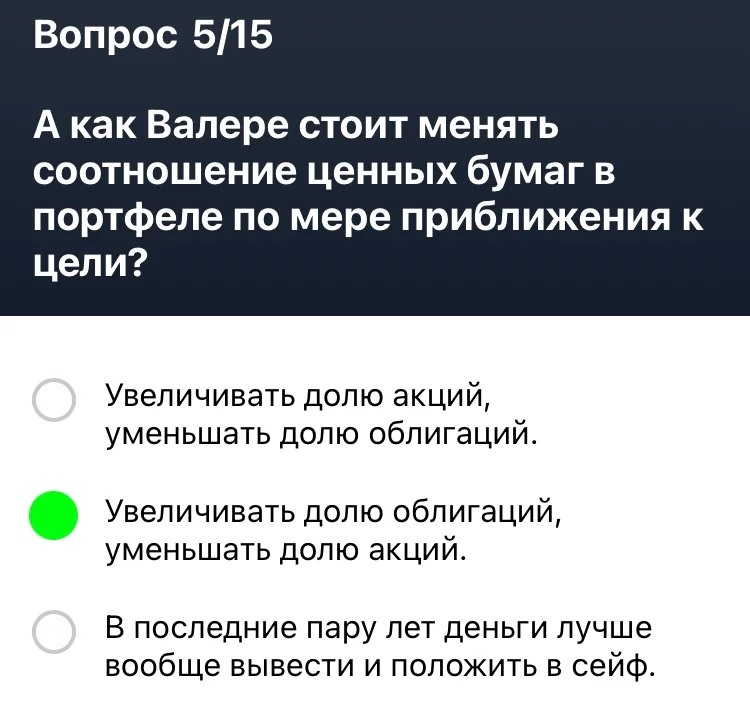

- 5 Тинькофф Инвестиции Урок 5 — ответы на вопросы теста

- 5.1 Урок 5. Ответ на вопрос 1

- 5.2 Урок 5. Ответ на вопрос 2

- 5.3 Урок 5. Ответ на вопрос 3

- 5.4 Урок 5. Ответ на вопрос 4

- 5.5 Урок 5. Ответ на вопрос 5

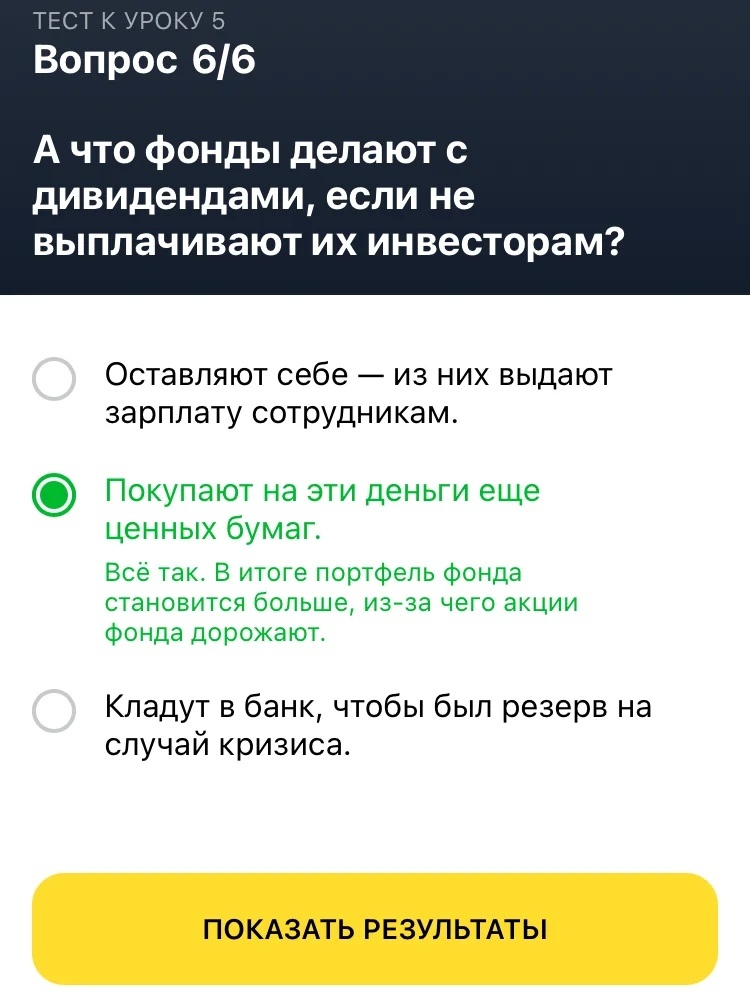

- 5.6 Урок 5. Ответ на вопрос 6

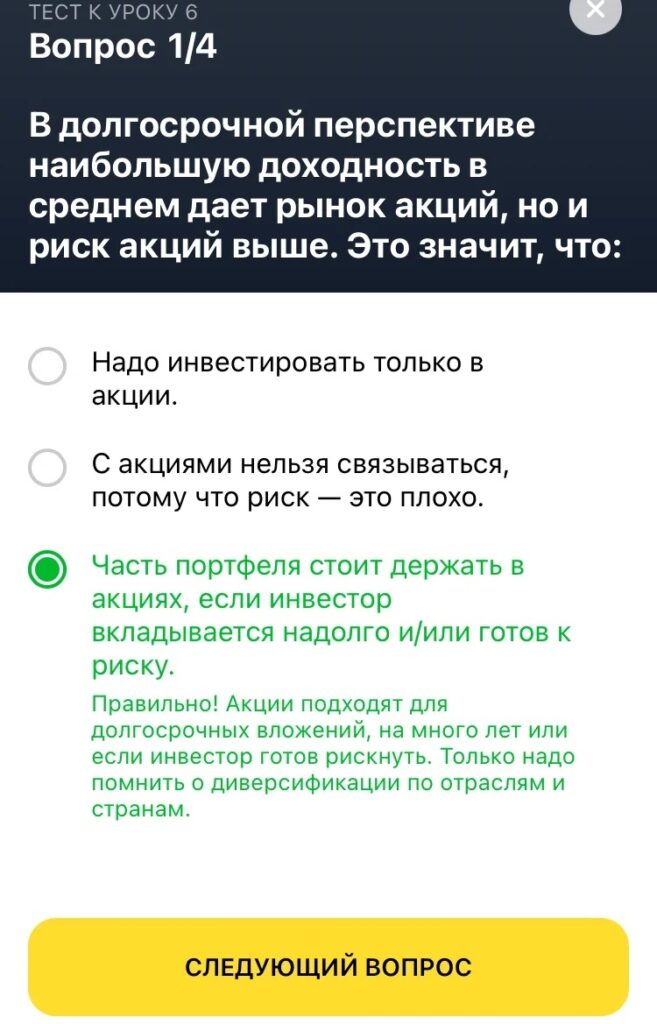

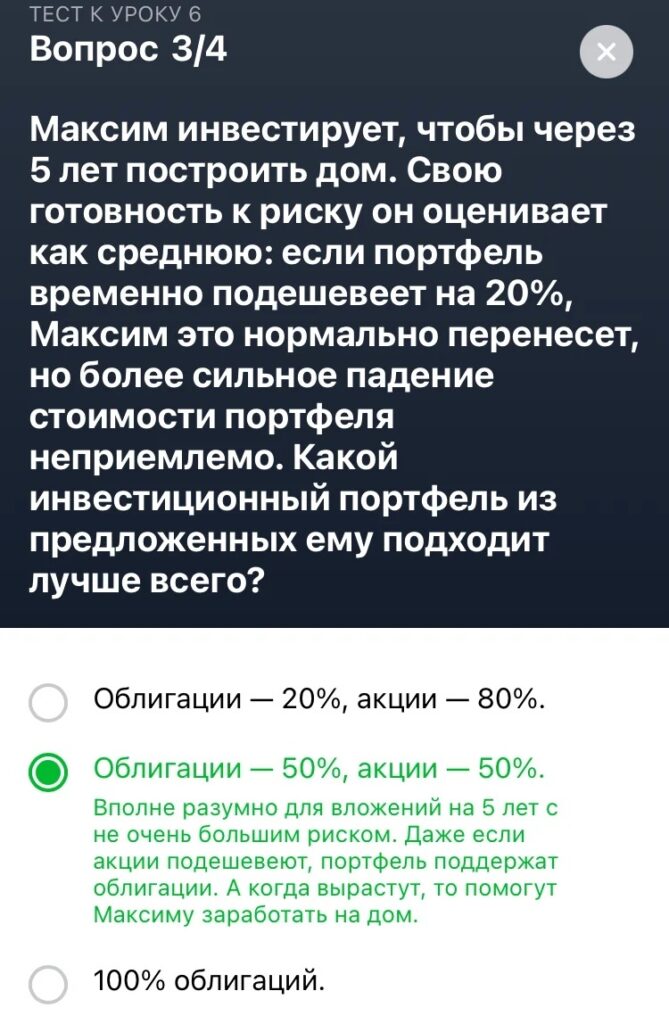

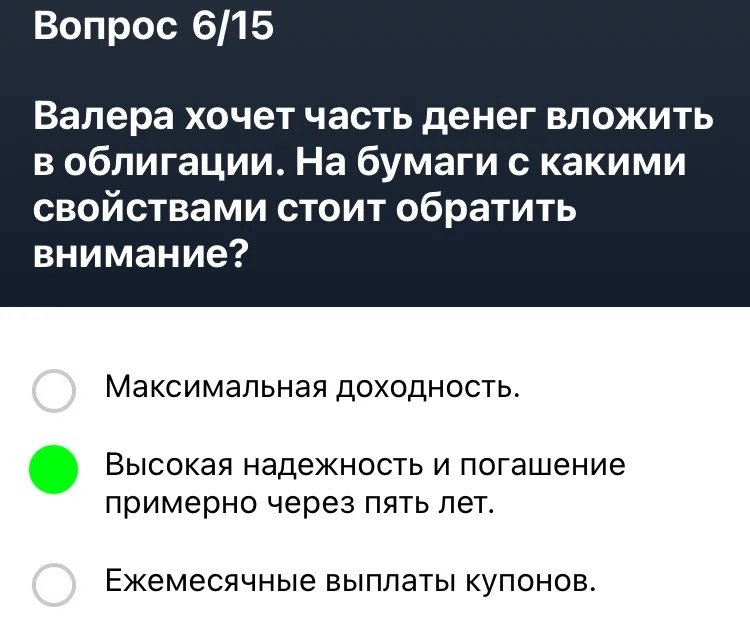

- 6 Тинькофф Инвестиции Урок 6 — ответы на вопросы теста

- 6.1 Урок 6. Ответ на вопрос 1

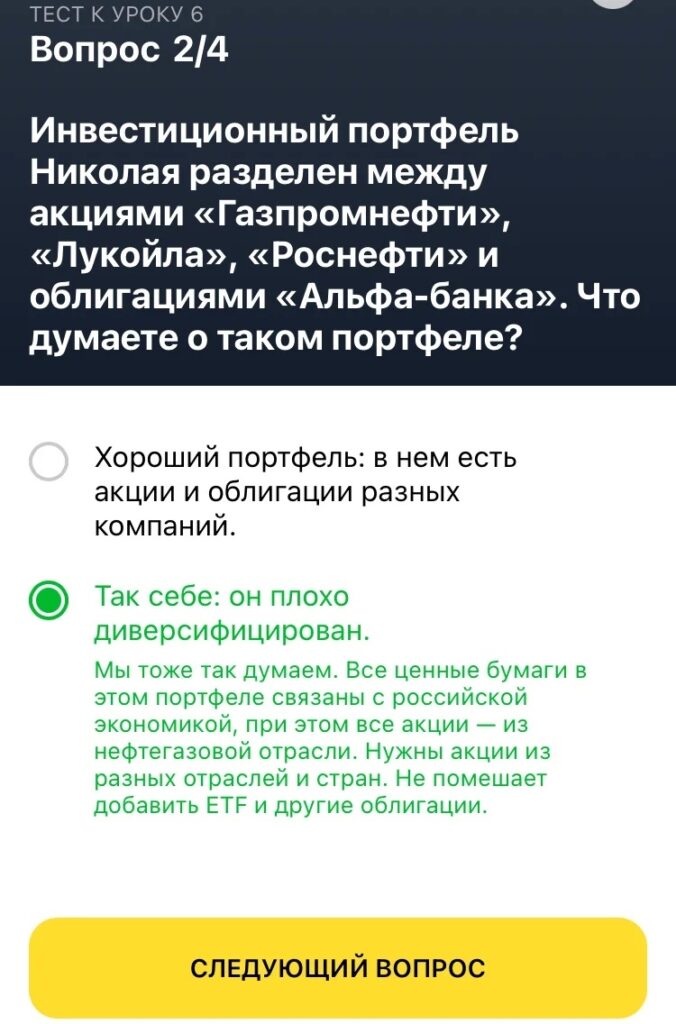

- 6.2 Урок 6. Ответ на вопрос 2

- 6.3 Урок 6. Ответ на вопрос 3

- 6.4 Урок 6. Ответ на вопрос 4

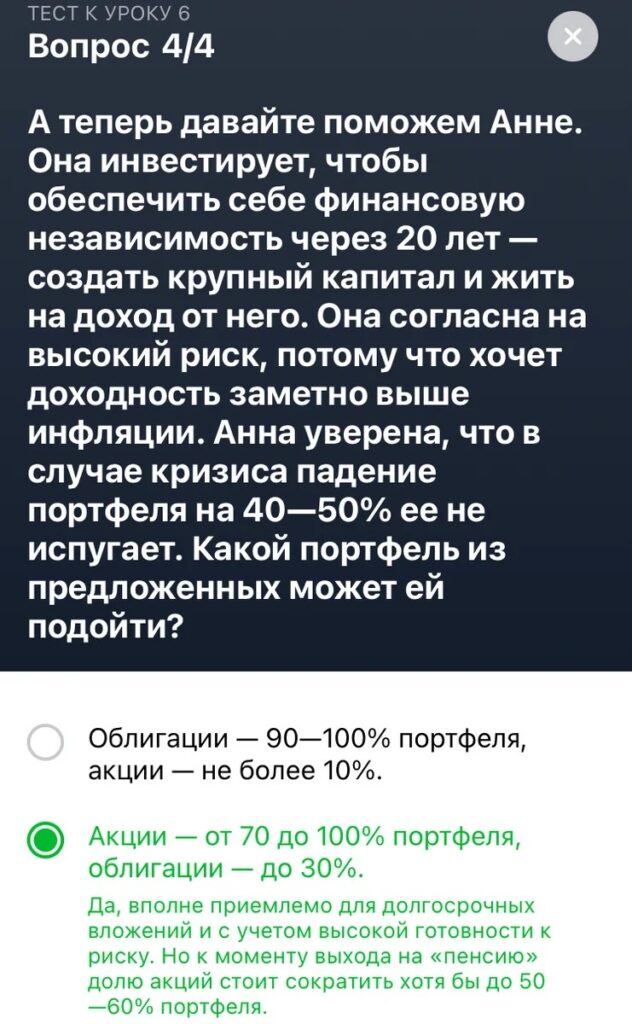

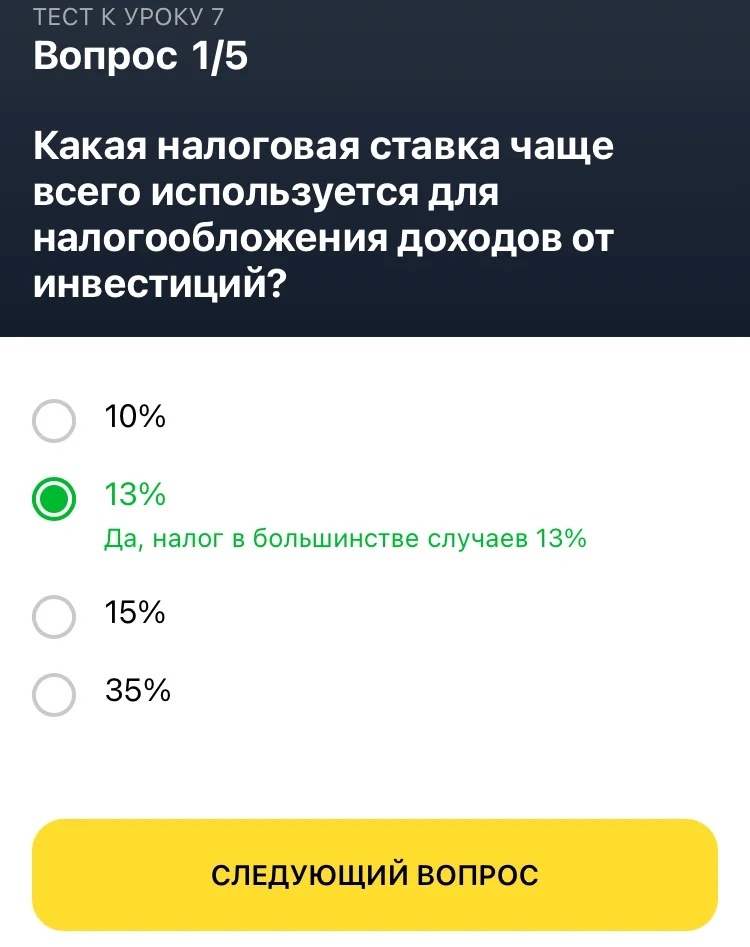

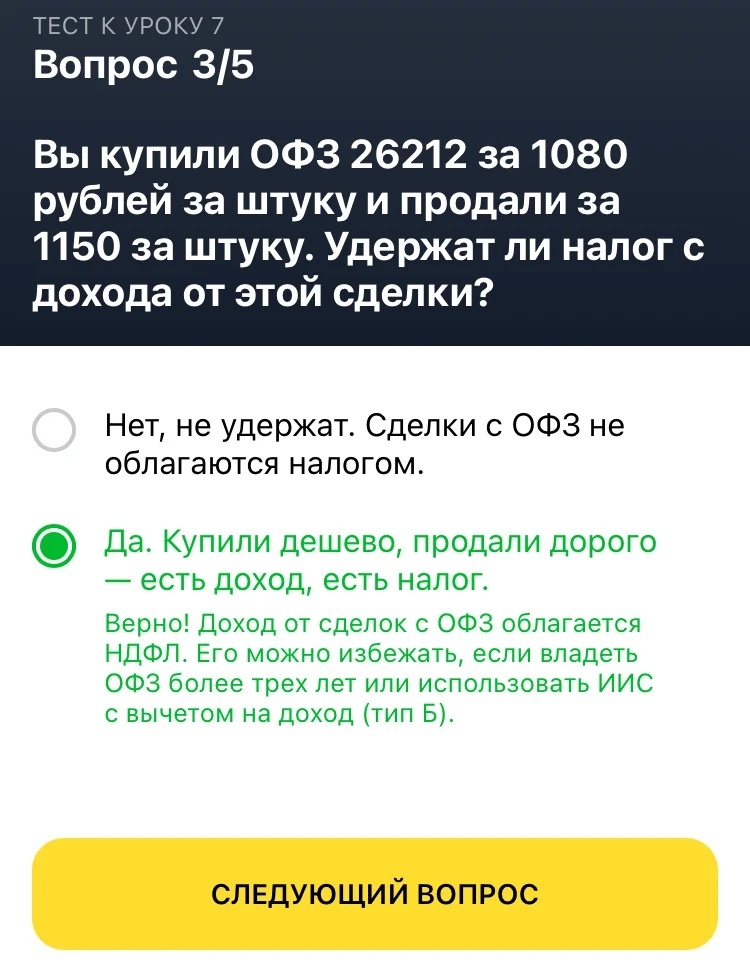

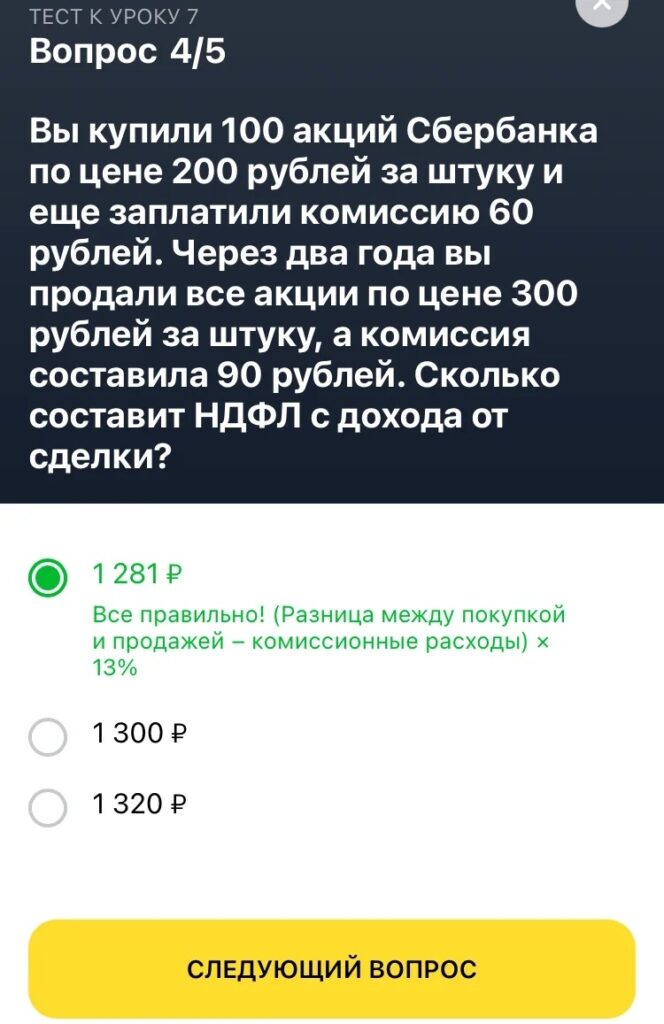

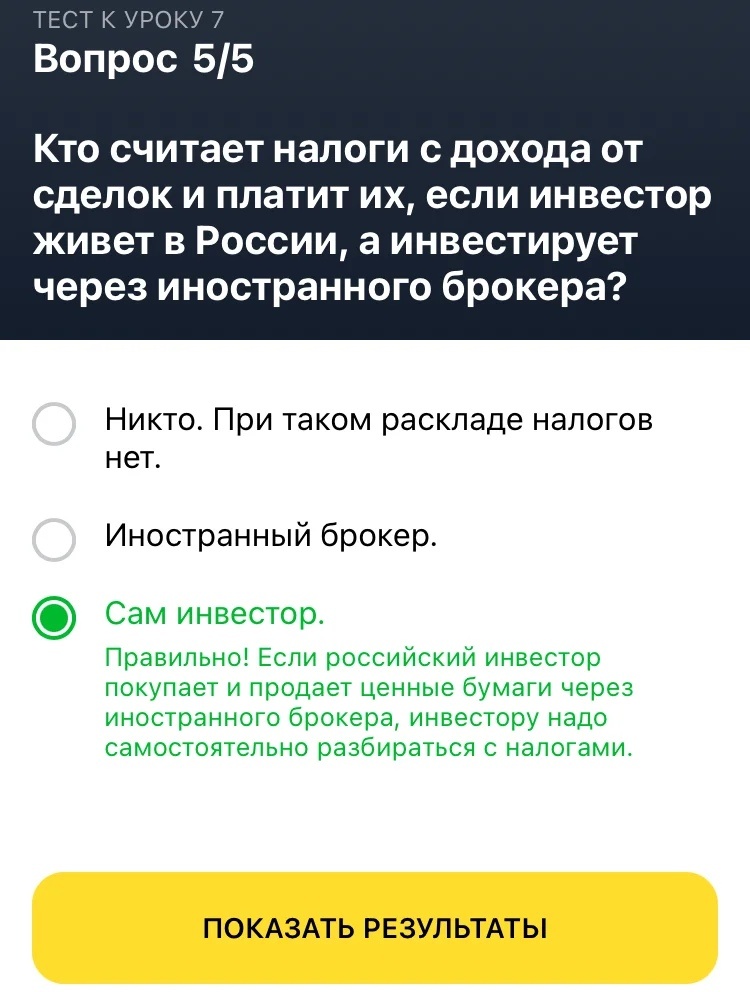

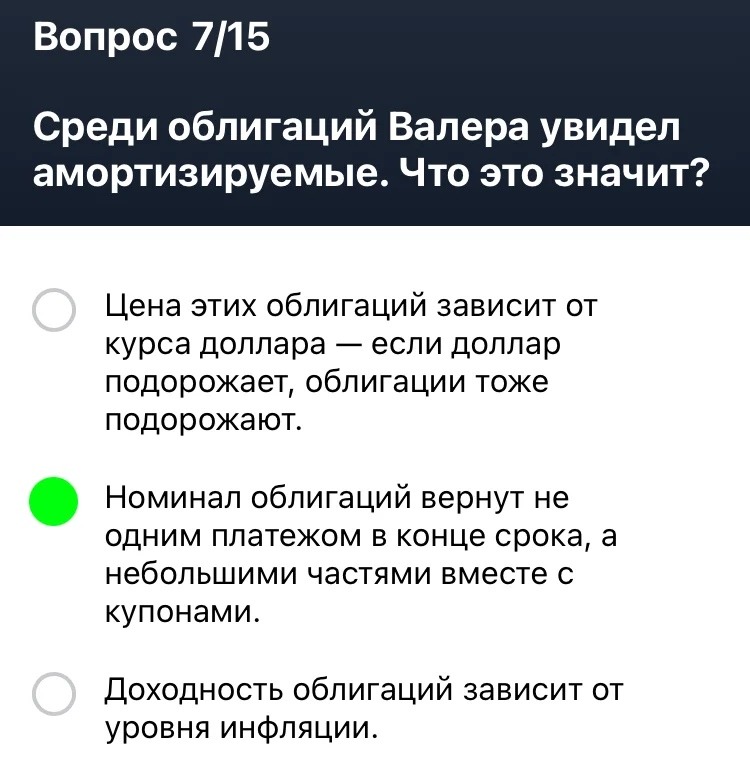

- 7 Тинькофф Инвестиции Урок 7 — ответы на вопросы теста

- 7.1 Урок 7. Ответ на вопрос 1

- 7.2 Урок 7. Ответ на вопрос 2

- 7.3 Урок 7. Ответ на вопрос 3

- 7.4 Урок 7. Ответ на вопрос 4

- 7.5 Урок 7. Ответ на вопрос 5

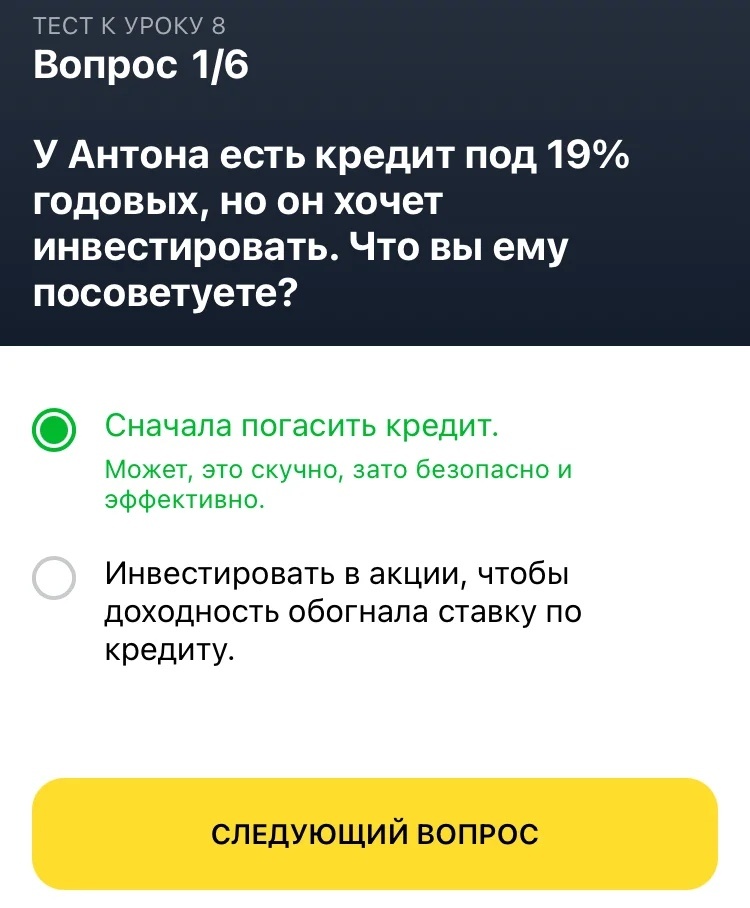

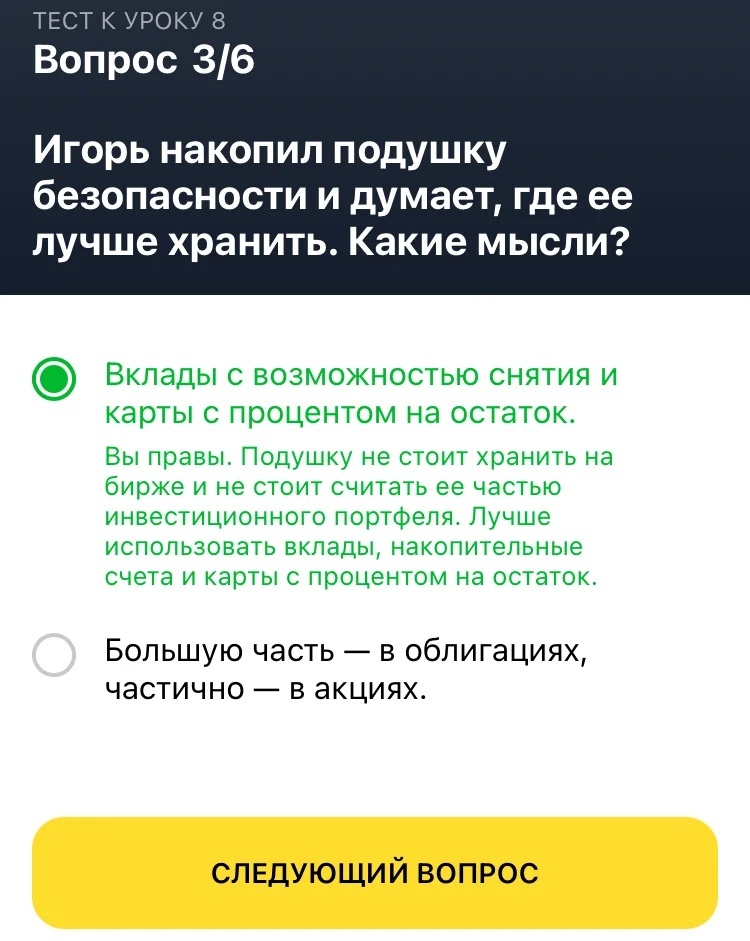

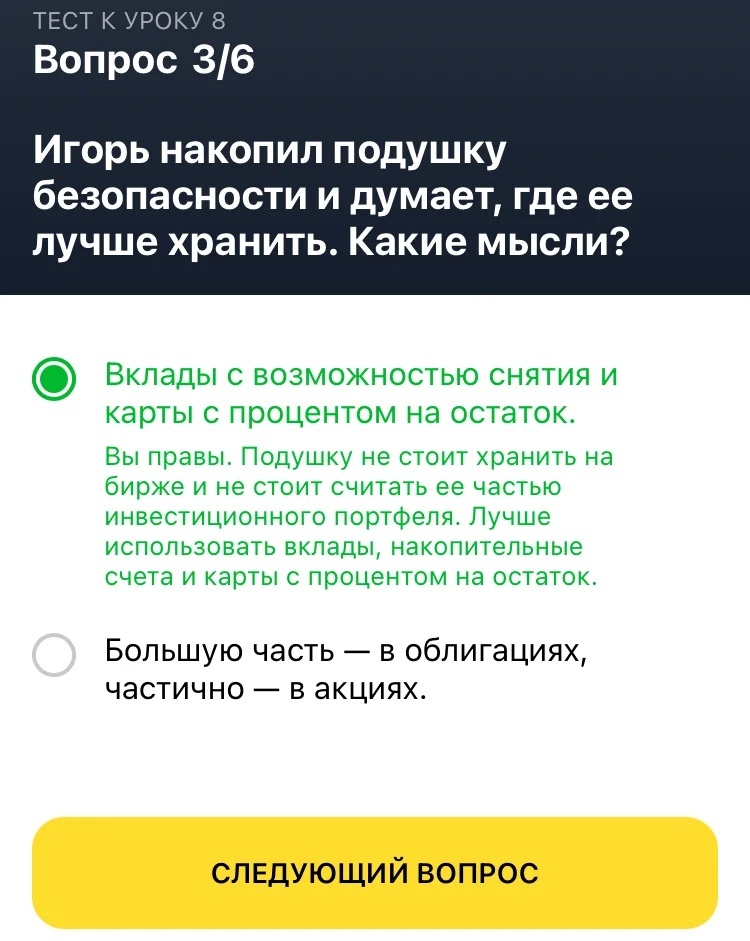

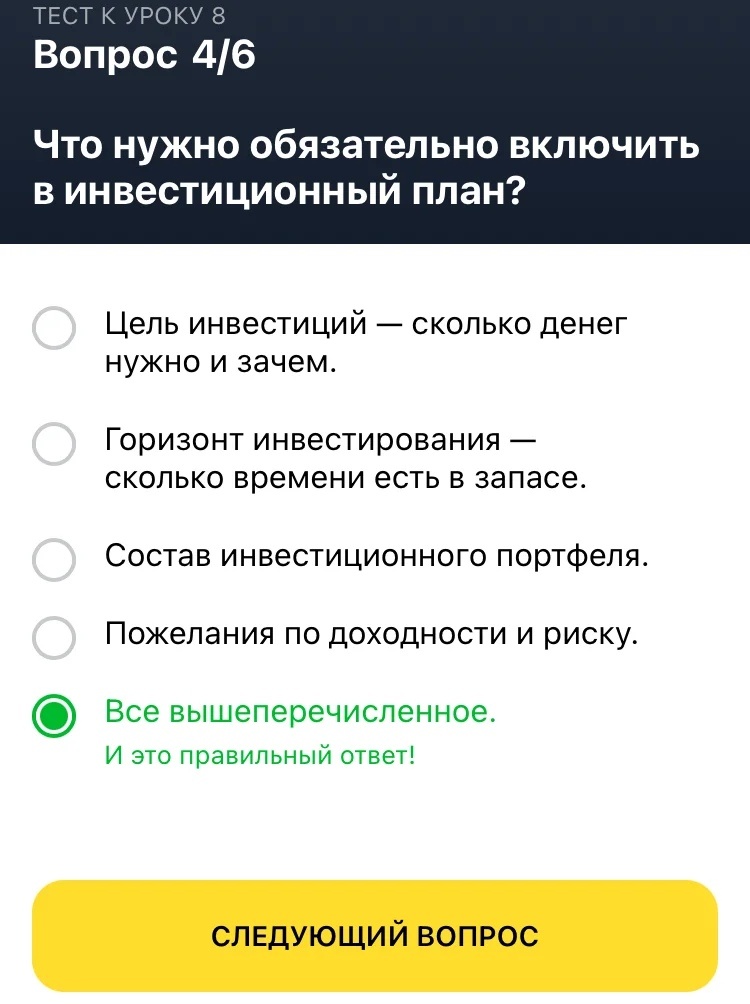

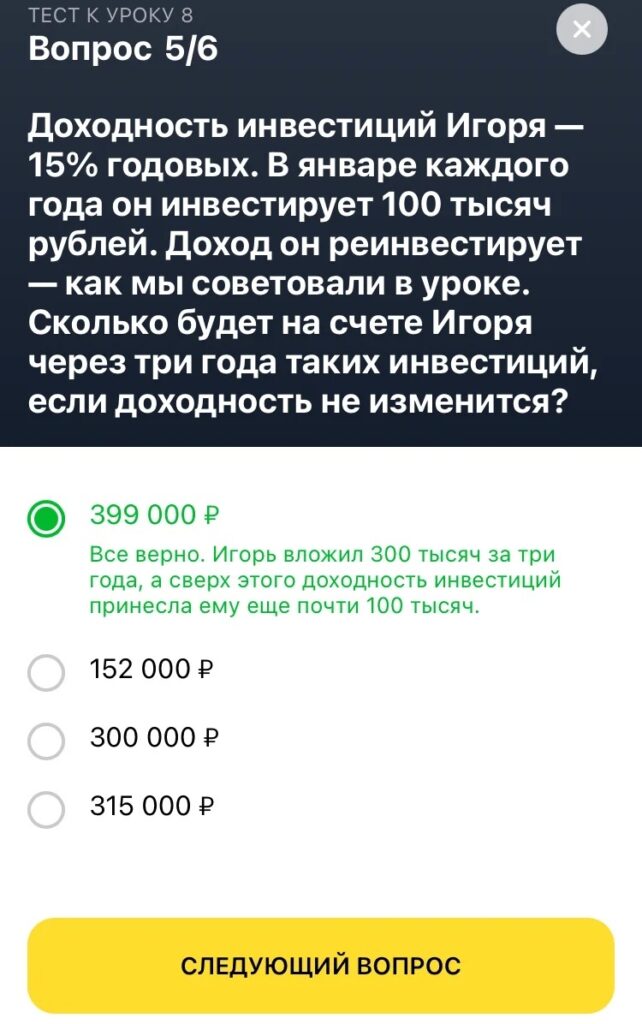

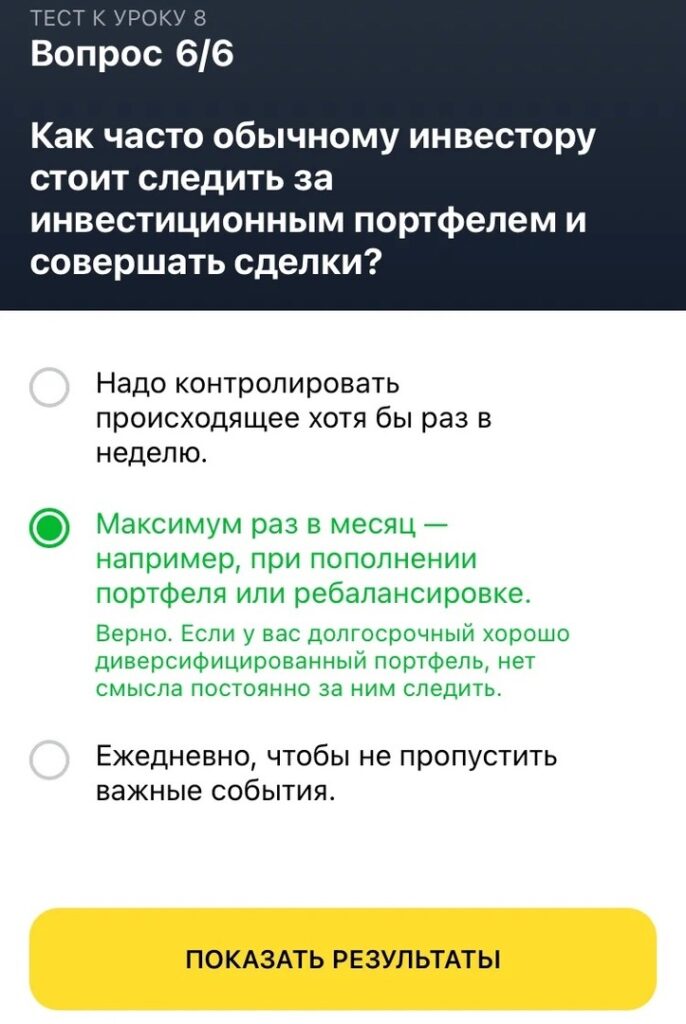

- 8 Тинькофф Инвестиции Урок 8 — ответы на вопросы теста

- 8.1 Урок 8. Ответ на вопрос 1

- 8.2 Урок 8. Ответ на вопрос 2

- 8.3 Урок 8. Ответ на вопрос 3

- 8.4 Урок 8. Ответ на вопрос 4

- 8.5 Урок 8. Ответ на вопрос 5

- 8.6 Урок 8. Ответ на вопрос 6

- 9 Тинькофф Инвестиции Экзамен — ответы на вопросы теста

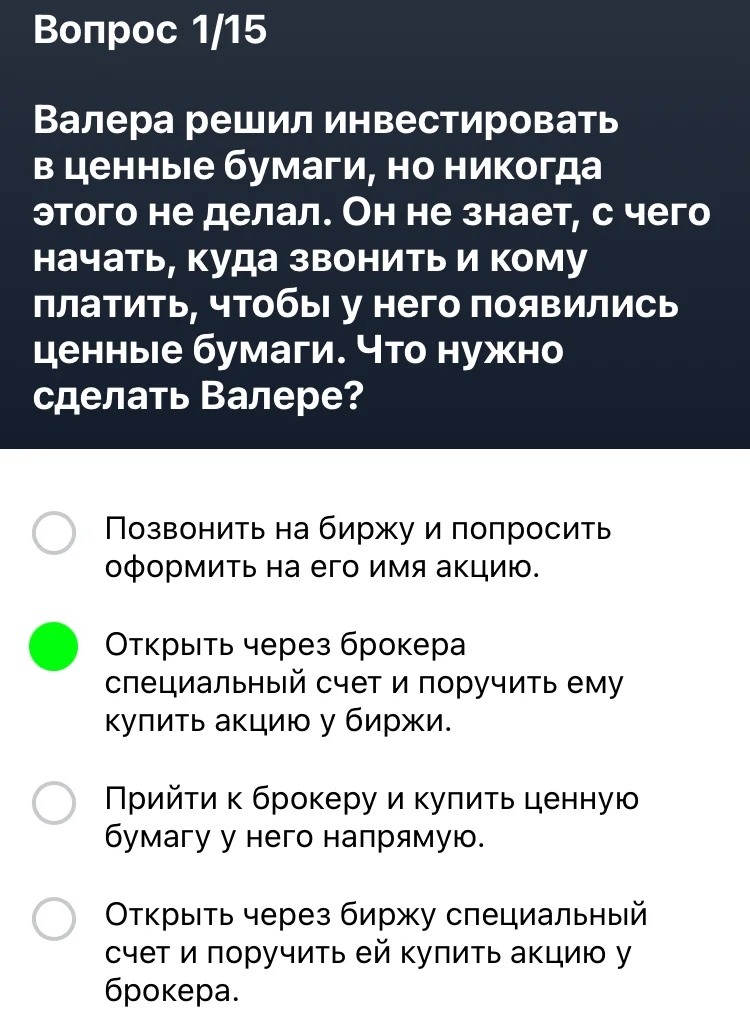

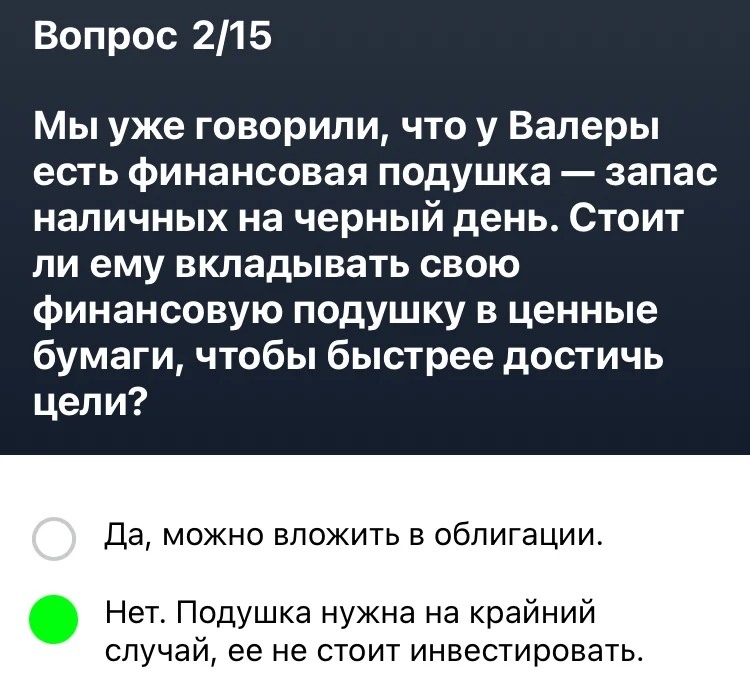

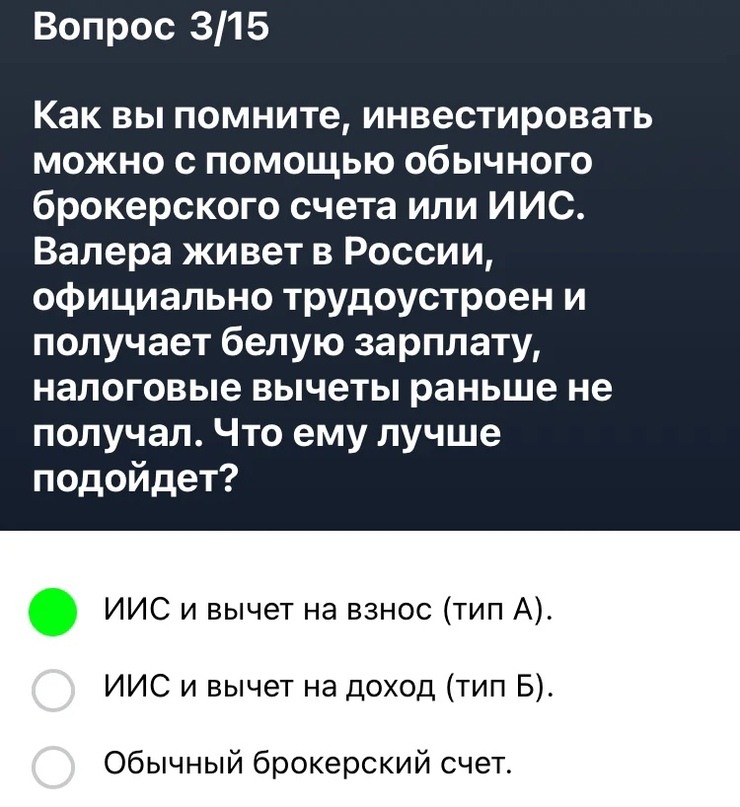

- 9.1 Экзамен. Ответ на вопрос 1

- 9.2 Экзамен. Ответ на вопрос 2

- 9.3 Экзамен. Ответ на вопрос 3

- 9.4 Экзамен. Ответ на вопрос 4

- 9.5 Экзамен. Ответ на вопрос 5

- 9.6 Экзамен. Ответ на вопрос 6

- 9.7 Экзамен. Ответ на вопрос 7

- 9.8 Экзамен. Ответ на вопрос 8

- 9.9 Экзамен. Ответ на вопрос 9

- 9.10 Экзамен. Ответ на вопрос 10

- 9.11 Экзамен. Ответ на вопрос 11

- 9.12 Экзамен. Ответ на вопрос 12

- 9.13 Экзамен. Ответ на вопрос 13

- 9.14 Экзамен. Ответ на вопрос 14

- 9.15 Экзамен. Ответ на вопрос 15

Тинькофф Инвестиции Урок 1 — ответы на вопросы теста

Введение и Урок 1

Вопрос: «Чтобы шикануть как на миллион в 2014 году нужно?»

Ответ: 1 400 000 р.

На вопросы к первому уроку условно нет правильных и неправильных ответов (хотя, конечно, это я немного погорячился!)

Тинькофф Инвестиции Урок 2 — ответы на вопросы теста

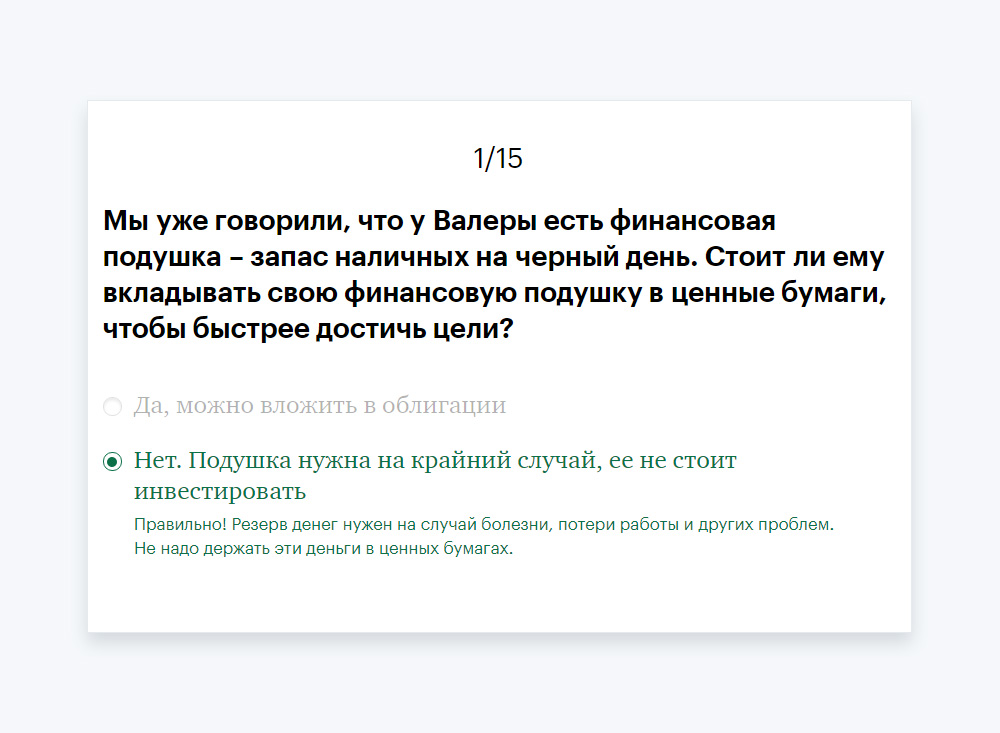

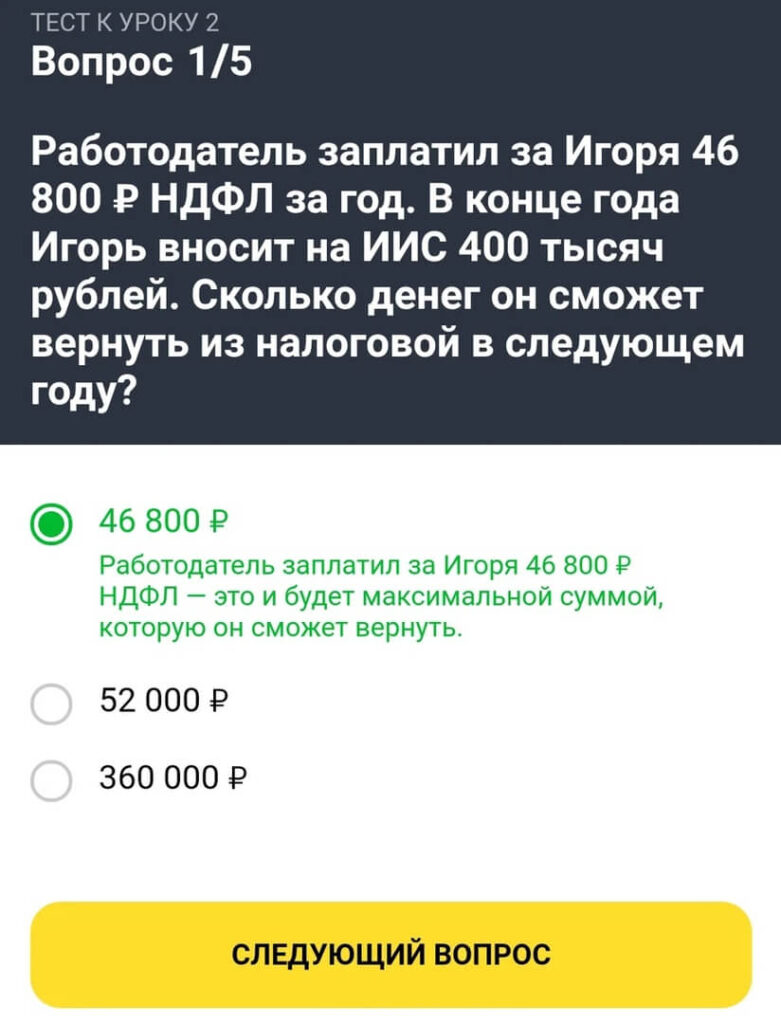

Урок 2. Ответ на вопрос 1

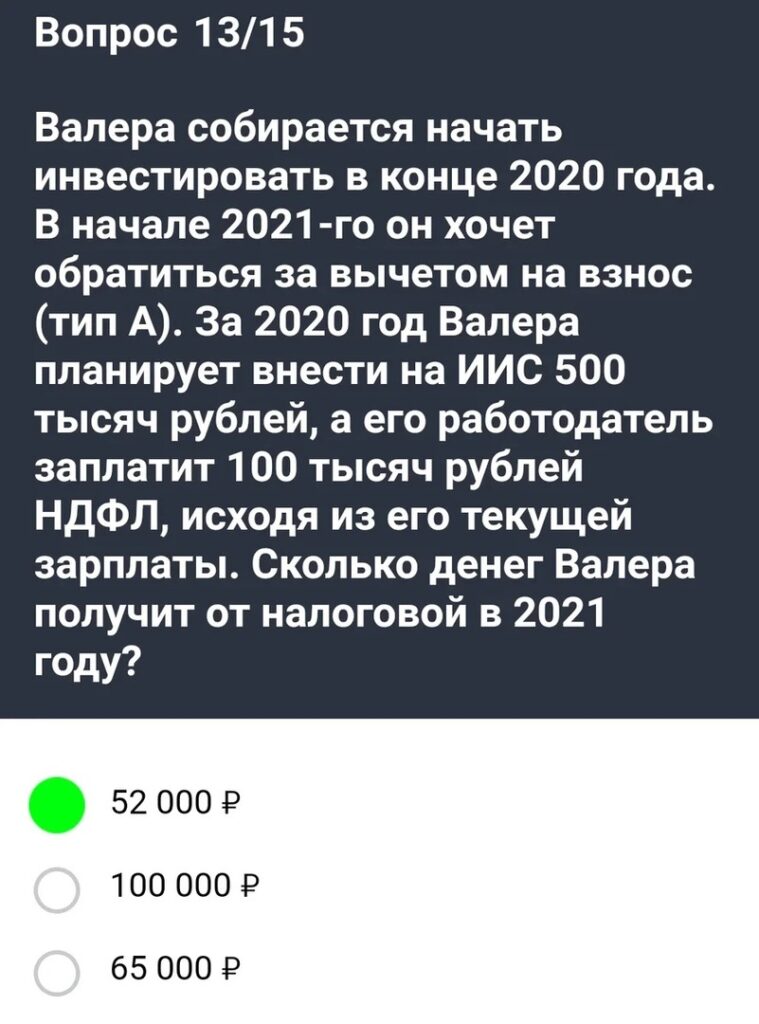

Вопрос: Работодатель заплатил за Игоря 46 800 р. НДФЛ за год. В конце года Игорь вносит на ИИС 4000 рублей. Сколько денег он сможет вернуть из налоговой в следующем году?

Ответ : 46 800 рублей.

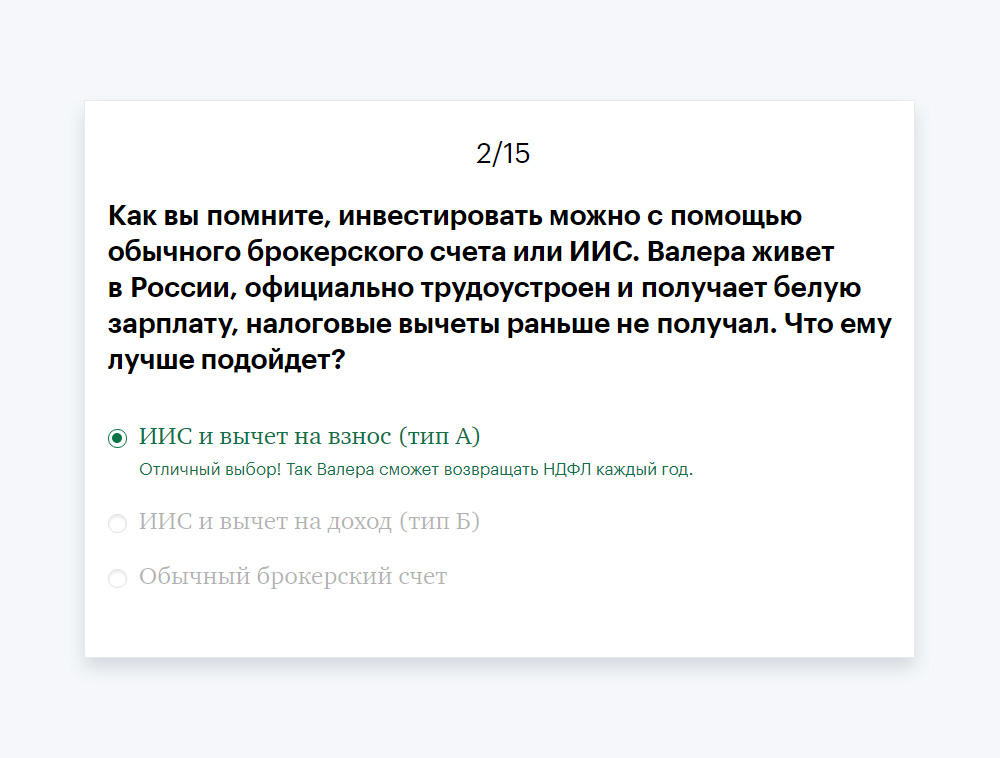

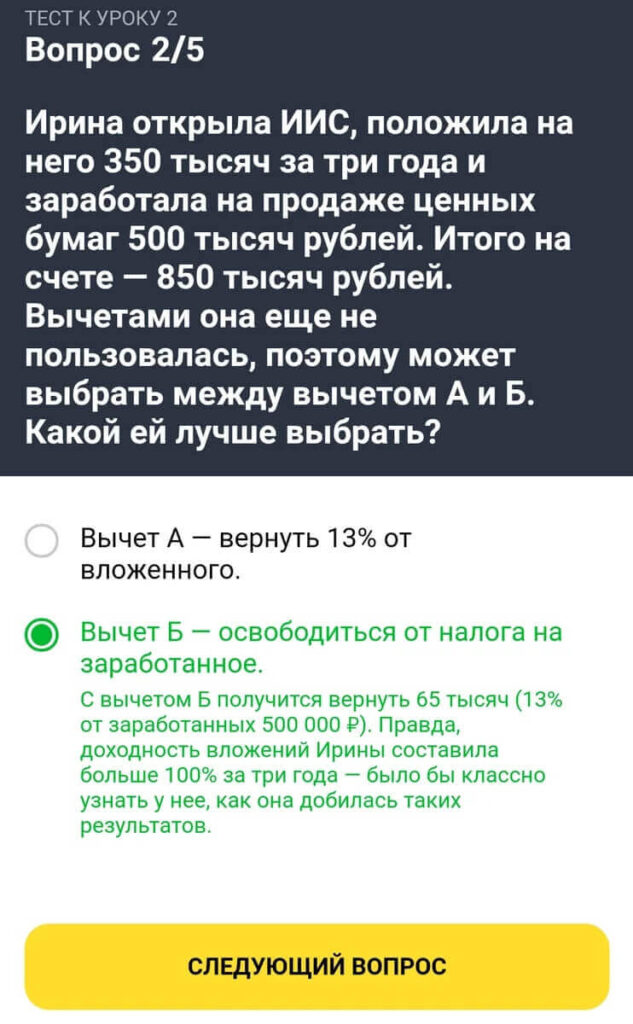

Урок 2. Ответ на вопрос 2

Вопрос: Ирина открыла ИИС, положила на него 350 тысяч за три года и заработала на продаже ценных бумаг 500 тысяч рублей. Итого на счете — 850 тысяч рублей. Вычетами она еще не пользовалась, поэтому может выбрать между вычетом А и Б. Какой ей лучше выбрать?

Ответ : Вычет Б — освободиться от налога на заработанное.

Урок 2. Ответ на вопрос 3

Вопрос: Саша открыл ИИС три года назад и вложил на него за это время миллион рублей. Сейчас он хочет вывести со счёта половину, а оставшиеся деньги сохранить на ИИС. Получится?

Ответ : нет, потому что частично вывести деньги с ИИС нельзя — счёт закроется автоматически.

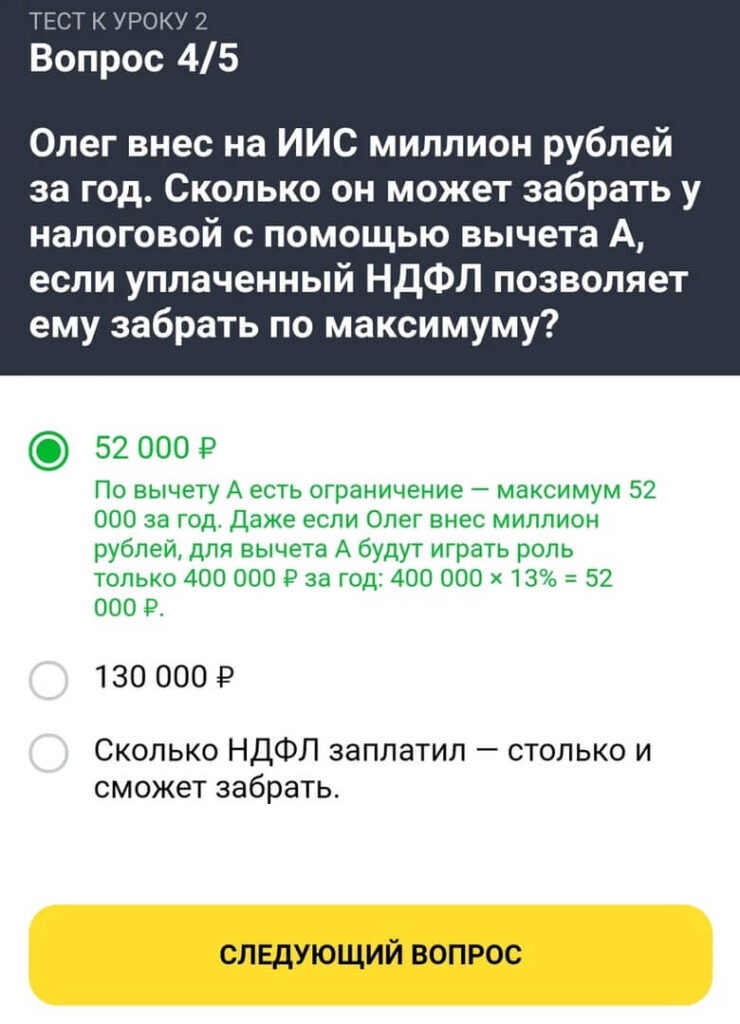

Урок 2. Ответ на вопрос 4

Вопрос: Олег внёс на ИИС миллион рублей за год. Сколько он может забрать у налоговой с помощью вычета А, если уплаченный НДФЛ позволяет ему забрать по максимуму?

Ответ : 52 000 рублей.

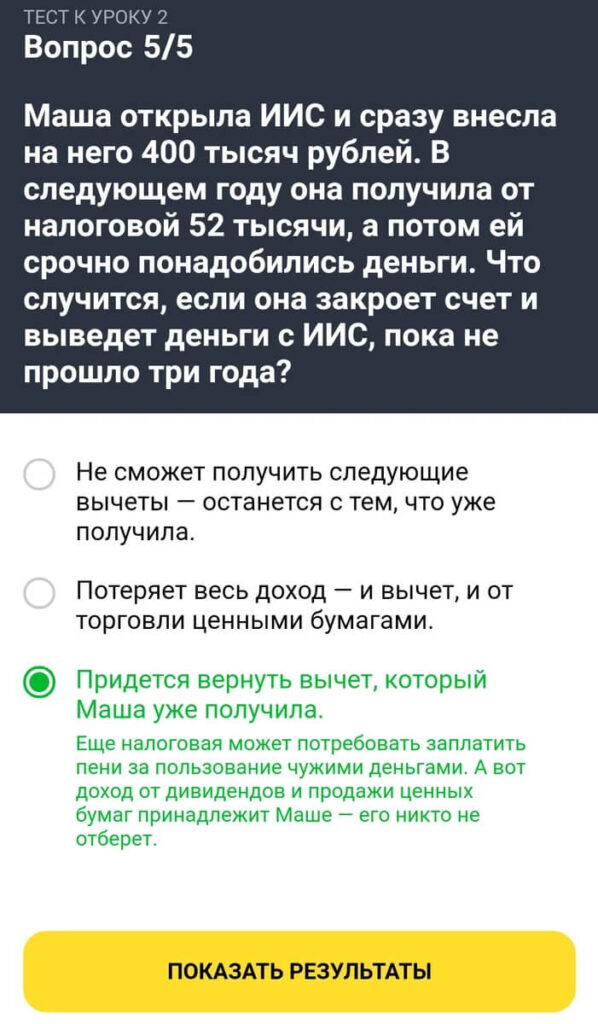

Урок 2. Ответ на вопрос 5

Вопрос: Маша открыла ИИС и сразу внесла на него 400 тысяч рублей. В следующем году она получила от налоговой 52 тысячи, а потом ей срочно понадобились деньги. Что случится, если она закроет счет и выведет деньги с ИИС, пока не прошло три года?

Ответ : Придется вернуть вычет, который Маша уже получила.

Тинькофф Инвестиции Урок 3 — ответы на вопросы теста

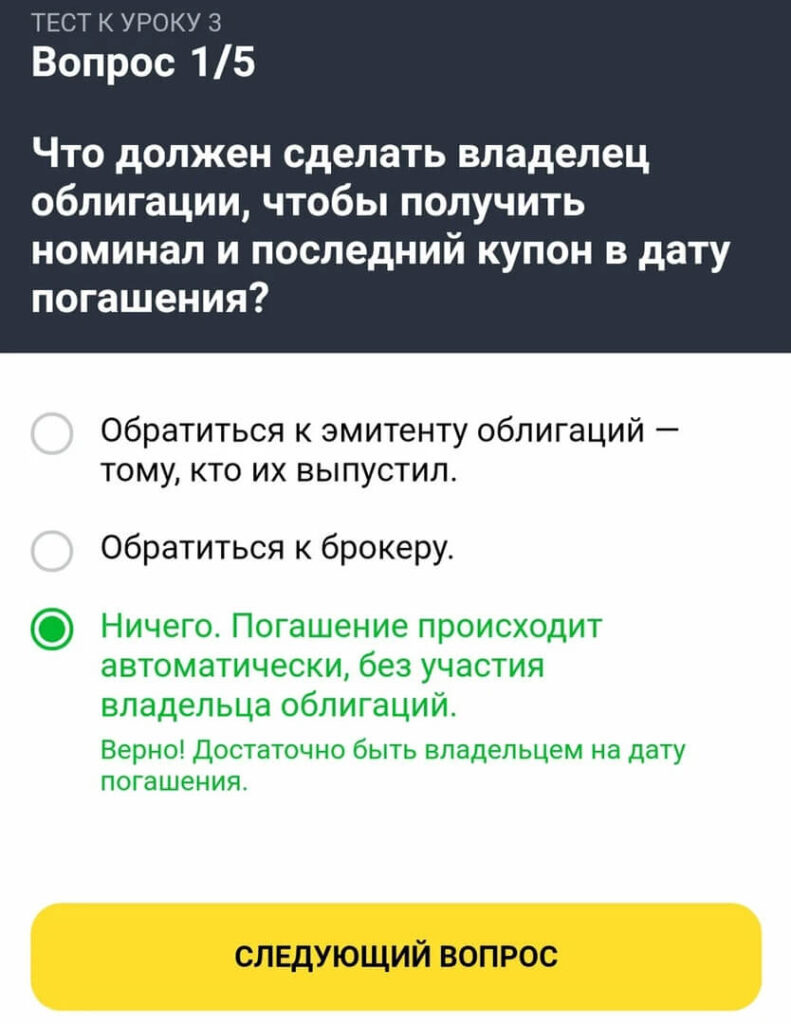

Урок 3. Ответ на вопрос 1

Вопрос: Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

Ответ : Ничего. Погашение происходит автоматически, без участия владельца облигаций.

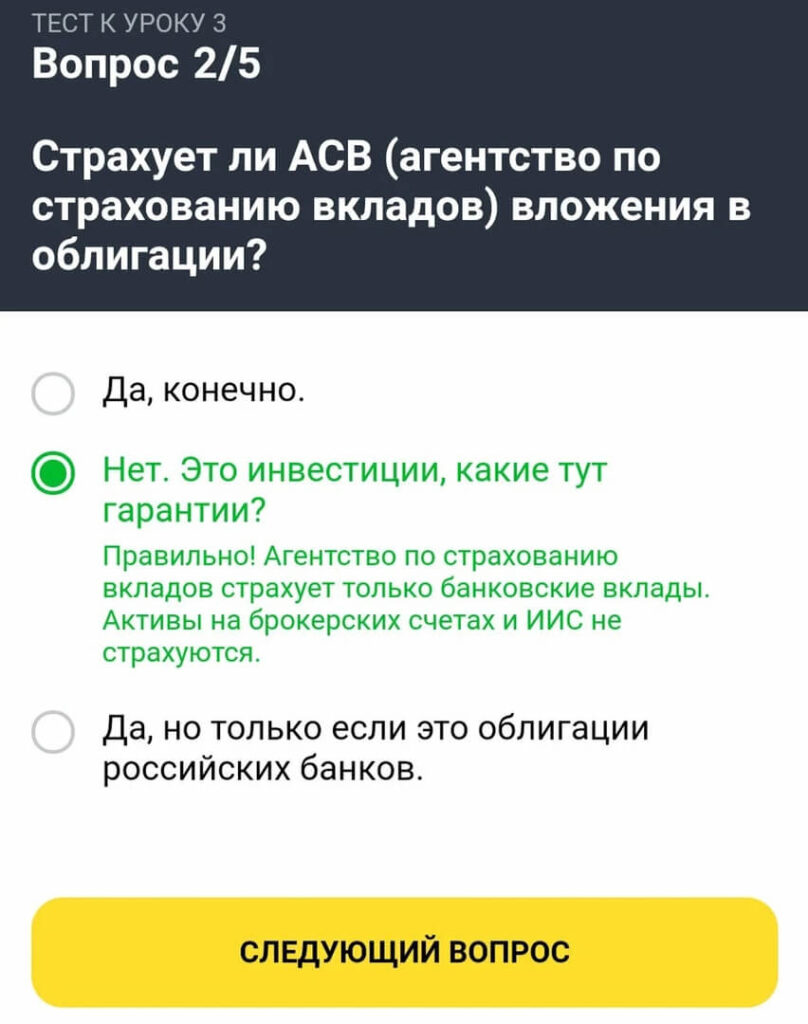

Урок 3. Ответ на вопрос 2

Вопрос: Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Ответ : Нет. Это инвестиции, какие тут гарантии?

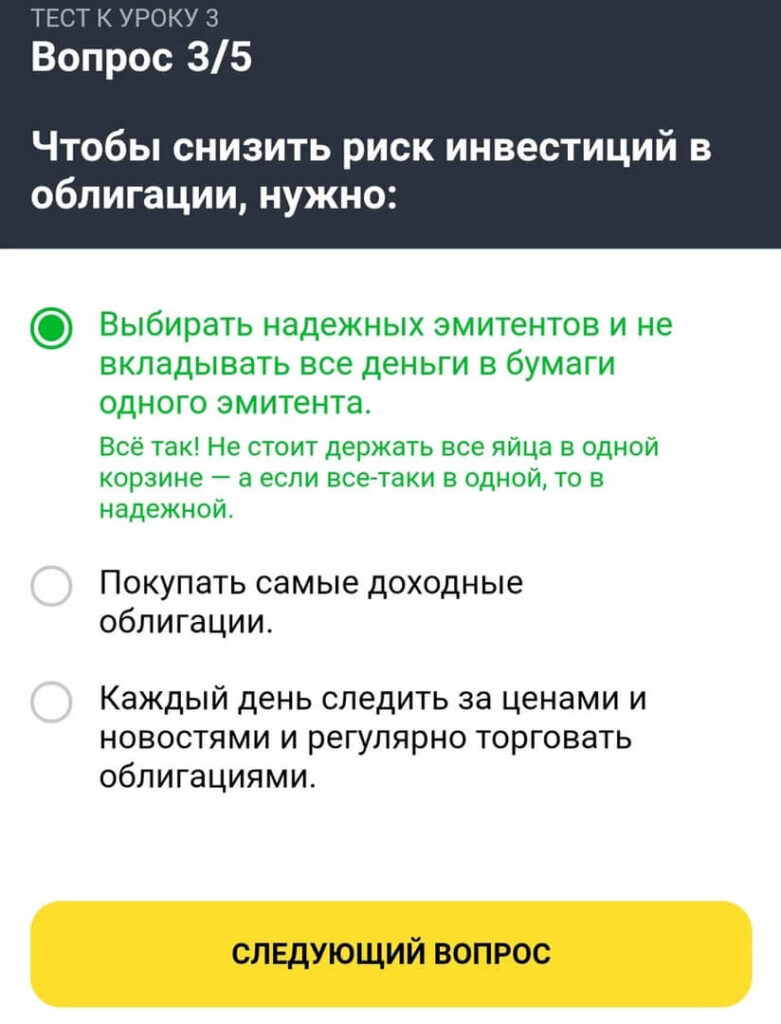

Урок 3. Ответ на вопрос 3

Вопрос: Чтобы снизить риск инвестиций в облигации, нужно?

Ответ : Выбирать надежных эмитентов и не вкладывать все деньги в бумаги одного эмитента.

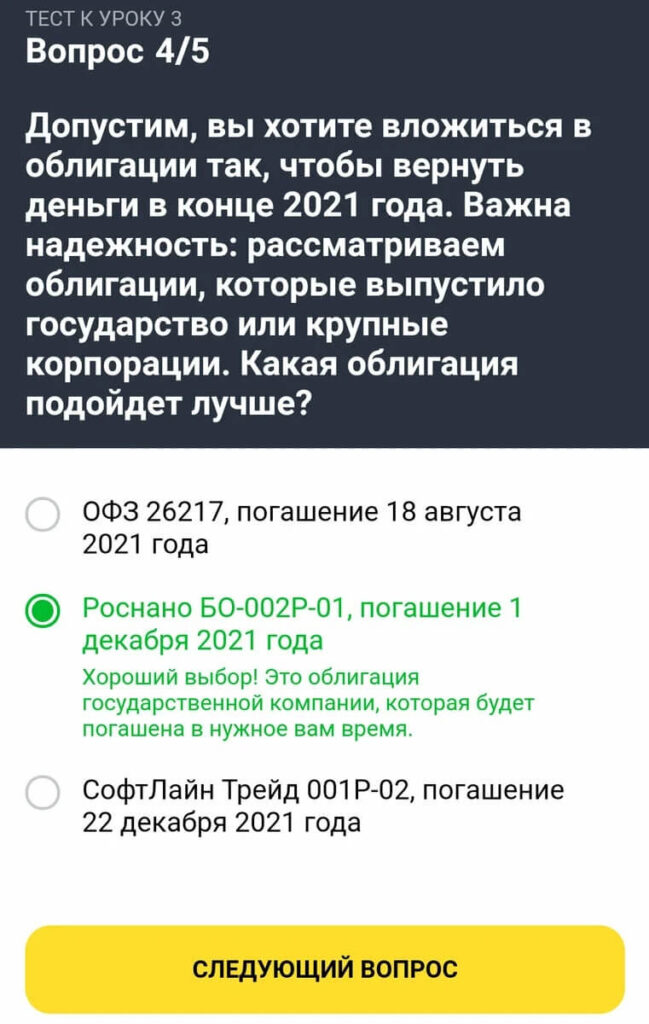

Урок 3. Ответ на вопрос 4

Вопрос: Допустим, вы хотите вложиться в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдёт лучше?

Ответ : Роснано БО-002-Р-01, погашение 1 декабря 2021 года.

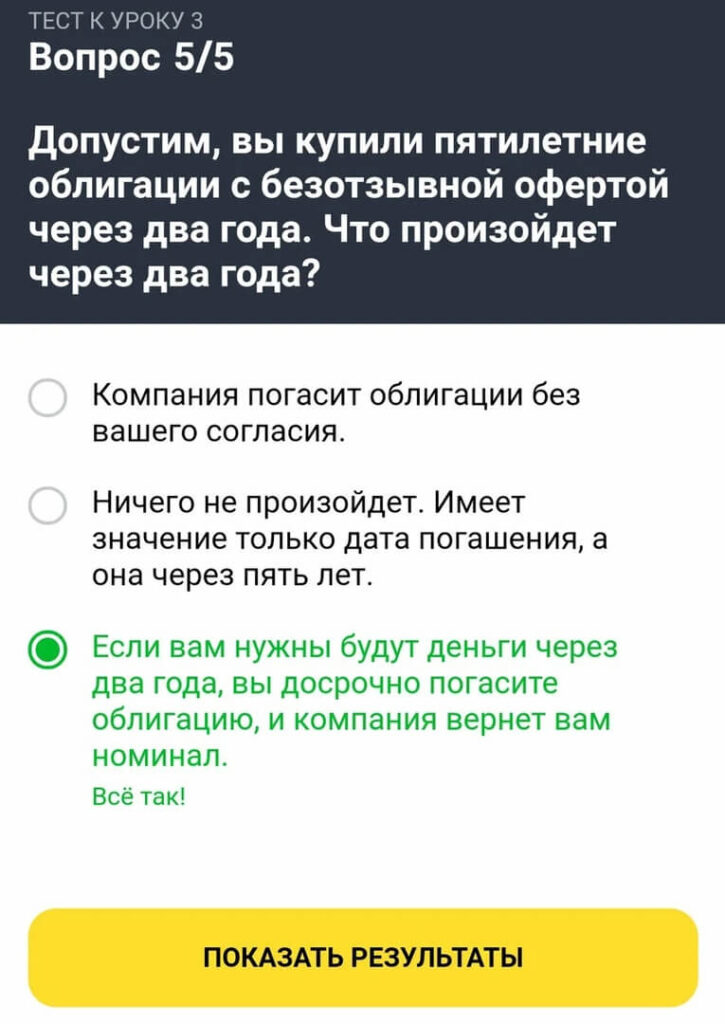

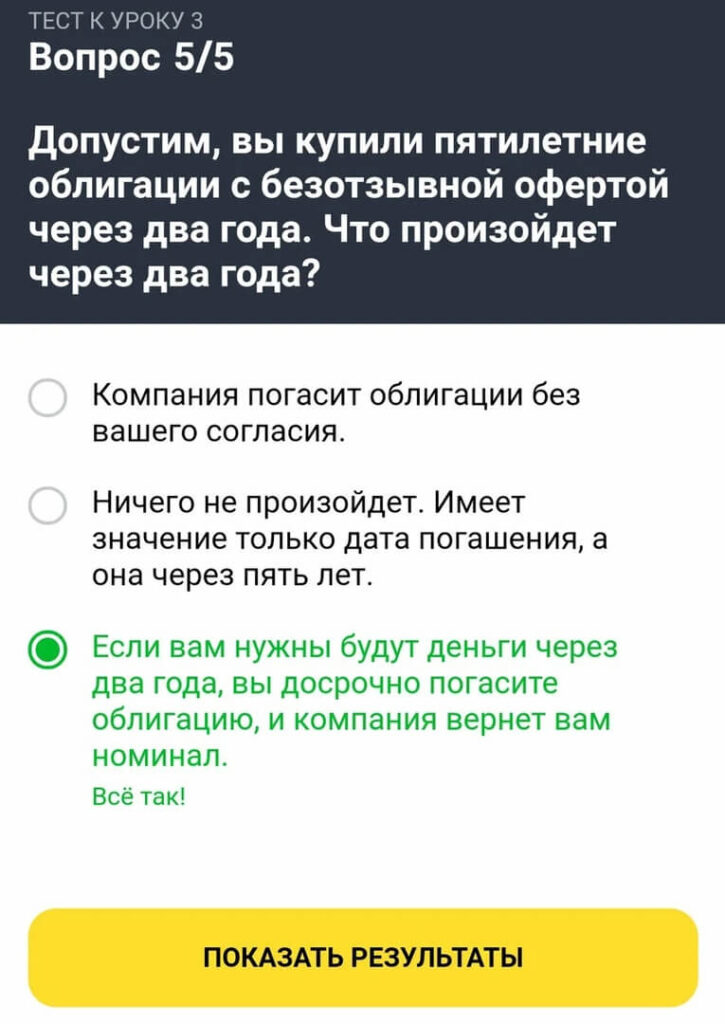

Урок 3. Ответ на вопрос 5

Вопрос: Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдёт через два года?

Ответ : Если вам нужны будут деньги через два года, вы досрочно погасить облигацию, компания вернет вам номинал.

Тинькофф Инвестиции Урок 4 — ответы на вопросы теста

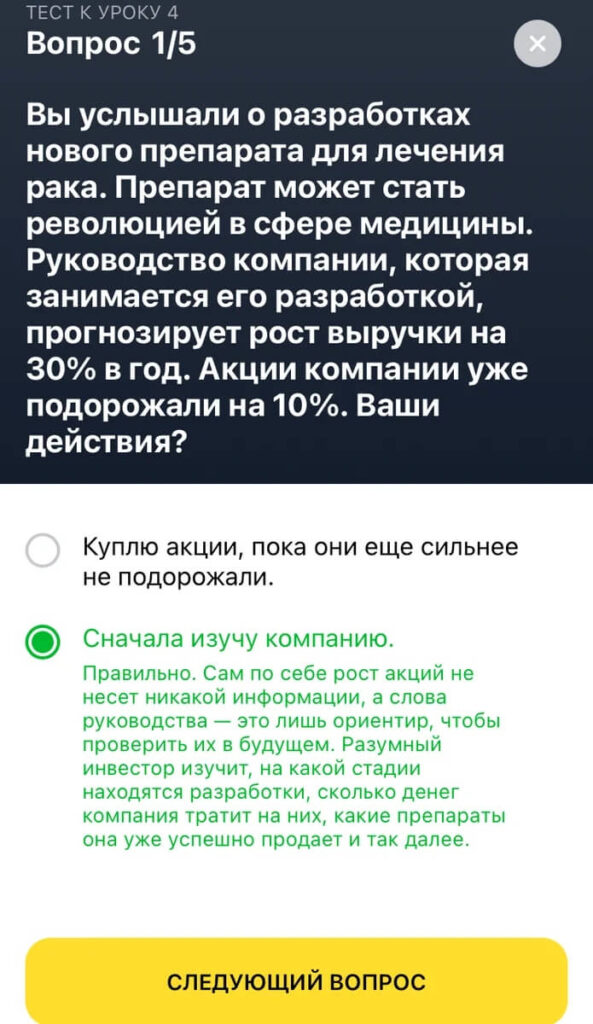

Урок 4. Ответ на вопрос 1

Вопрос: Вы услышали о разработках нового препарата для лечения рака. Руководство прогнозирует рост выручки на 30% в год. Ваши действия?

Ответ : Сначала изучу компанию.

Урок 4. Ответ на вопрос 2

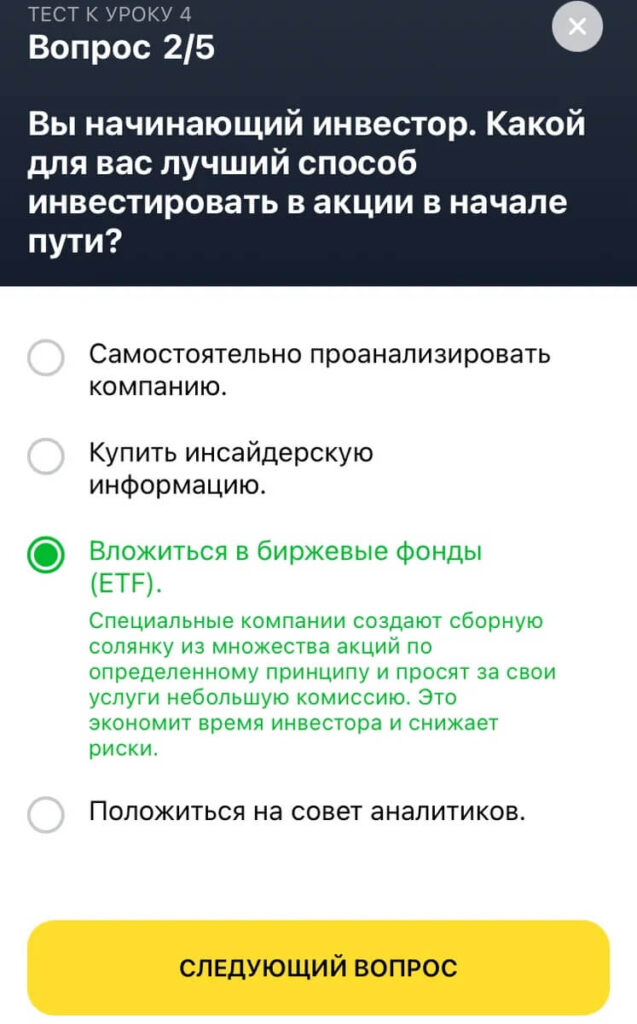

Вопрос: Вы начинающий инвестор. Какой для вас лучший способ инвестировать в акции в начале пути?

Ответ : Вложиться в биржевые фонды (ETF).

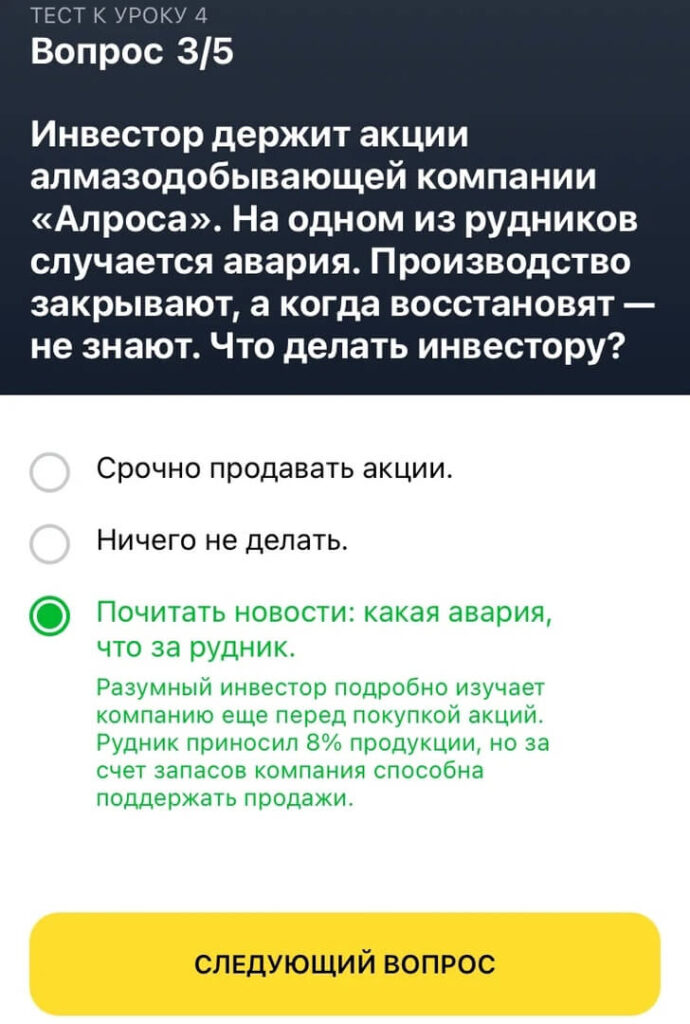

Урок 4. Ответ на вопрос 3

Вопрос: Инвестор держит акции алмазодобывающей компании «Алроса». На одном из рудников случается авария. Производство закрывают, а когда восстановят — не знают. Что делать инвестору?

Ответ : Почитать новости: какая авария, что за рудник.

Урок 4. Ответ на вопрос 4

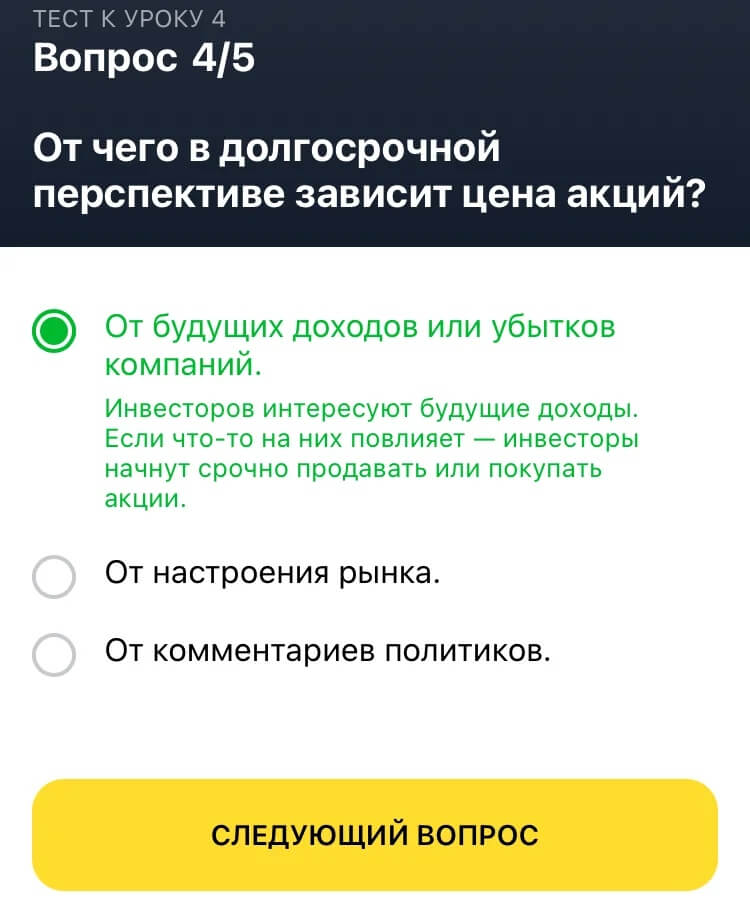

Вопрос: от чего в долгосрочной перспективе зависит цена акций?

Ответ : От будущих доходов или убытков компаний.

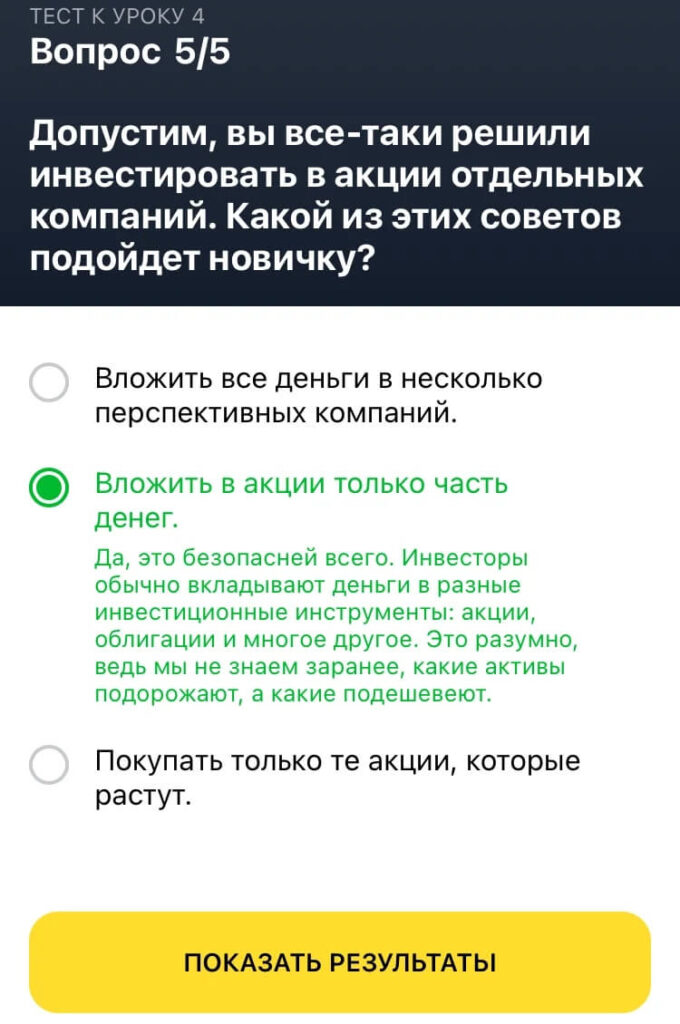

Урок 4. Ответ на вопрос 5

Вопрос: Допустим, вы все-таки решили инвестировать в акции отдельных компаний. Какой из этих советов подойдет новичку?

Ответ : Вложить в акции только часть денег.

Тинькофф Инвестиции Урок 5 — ответы на вопросы теста

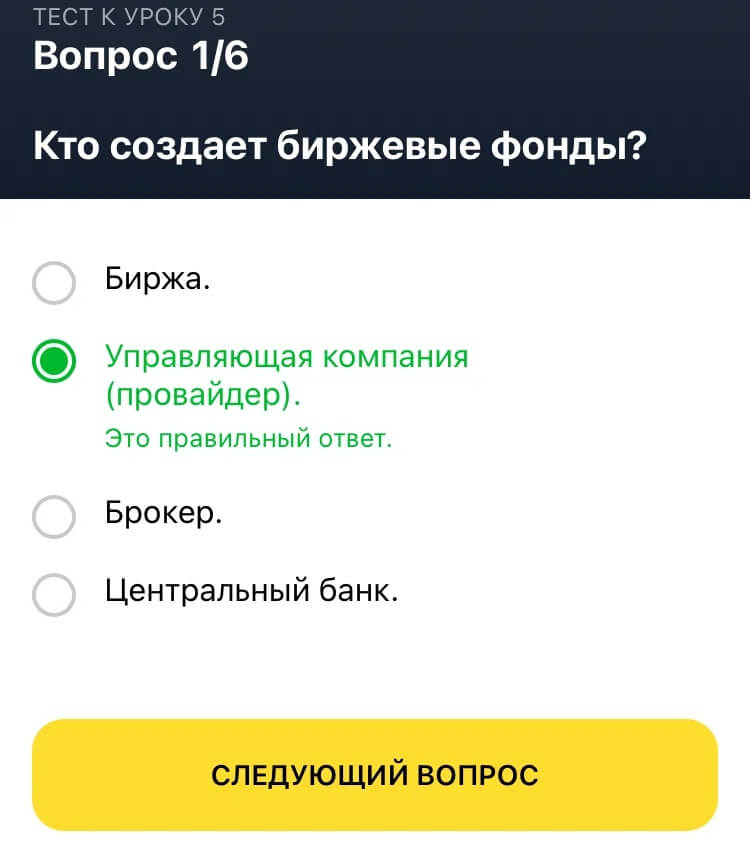

Урок 5. Ответ на вопрос 1

Вопрос: Кто создает биржевые фонды?

Ответ : Управляющая компания (провайдер).