Как рассчитать рыночную стоимость долга фирмы

Автор:

Peter Berry

Дата создания:

20 Август 2021

Дата обновления:

1 Май 2023

Содержание

- Рыночная стоимость долга

- Рыночная стоимость против Ценность книги

- Расчет рыночной стоимости долга

- Формула рыночной стоимости долга

- Пример расчета рыночной стоимости

- Зачем рассчитывать долг по рыночной стоимости?

Как рассчитать рыночную стоимость долга фирмы

Для большинства компаний часть затрат на ведение бизнеса включает в себя перенос долгов на книги. Заимствование денег — это способ для этих компаний получить капитал, необходимый им для финансирования новых стартапов или расширения существующих операций. Но этот долг рассматривается по-разному в балансовых отчетах и оценках открытого рынка. Рыночная стоимость долга компании рассчитывается иначе, чем фактическая задолженность, которую может отражать ее баланс.

Рыночная стоимость долга

Долги компании можно условно разделить на две категории: торгуемый долг и неторговый долг, Например, неторговым долгом может быть банковский долг, такой как ссуда, а торгуемый долг может быть представлен облигациями. Часть долга, которая торгуется на рынке облигаций, имеет определенную рыночную стоимость, которая может быть описана в терминах рыночной стоимости и отражена в балансе компании. Но неторговый долг компании, описанный в балансовой стоимости, должен быть рассчитан.

Рыночная стоимость против Ценность книги

Рыночная стоимость долга компании представляет собой цену ее долга, которую рыночные инвесторы хотели бы купить. Эта сумма отличается от фактической балансовой стоимости ее задолженности, которая указана в балансе. И причина разницы в том, что весь долг компании публично не торгуетсянапример, облигации, поэтому трудно определить конкретную рыночную стоимость неторгового долга, такого как банковский кредит.

Расчет рыночной стоимости долга

При оценке рыночной стоимости долга финансовые аналитики определяют сумму общего долга компании как облигация с одним купоном, Этот купон равен общей сумме долга, а срок погашения равен средневзвешенному сроку погашения всего долга. Представительная купонная облигация затем оценивается как общая текущая стоимость долга компании.

Формула рыночной стоимости долга

Для расчета с использованием метода определения цены облигации формула рыночной стоимости долга имеет вид:

C [(1 — (1 / ((1 + Kd) ^ t))) / Kd] + [FV / ((1 + Kd) ^ t)]

В этом уравнении

- C = процентные расходы в долларах

- Кд = текущая стоимость долга в процентах

- t = средневзвешенный срок погашения в годах

- FV = общий долг

Пример расчета рыночной стоимости

Используя реальные цифры для реального примера, предположим:

- C (процентные расходы) = 25 000 долл. США

- Кд (текущая стоимость долга, выраженная в процентах) = 3,8 процента

- t (средневзвешенный срок погашения) = 8,94 года

- FV (общий долг) = 540 000 долларов

Подставив эти числа в приведенное выше уравнение из примера, приведенного Институтом корпоративных финансов, расчетная рыночная стоимость долга компании составит 573 441,15 долл. США:

25,000[(1 – (1/((1 + .038)^8.94)))/.038] + [540,000/((1 + .038)^8.94)] = $573,427.15

Зачем рассчитывать долг по рыночной стоимости?

Расчет рыночной стоимости долга фирмы помогает определить ее стоимость капитала, Расчет полезен для оценки будущих прогнозов для финансирования его роста и финансирования текущих операций. Сокращая эти цифры, мы надеемся, что компания не оправдает финансовых ожиданий, а ее бюджетирование будет более точно соответствовать фактическим рыночным ограничениям, а не слишком сильно опираться на строго собранные цифры.

Расчет рыночной стоимости долгов компании помогает компании принимать обоснованные финансовые решения вместо того, чтобы полагаться на чувства.

Каждый источник капитала имеет различную стоимость из-за различий между источниками, такими как старшинство (приоритет погашения), договорные обязательства и потенциальная стоимость в качестве налогового щита.

Далее мы рассмотрим стоимость трех основных источников капитала: долга, привилегированного и обычного акционерного капитала.

Оценка стоимости долга (затрат на долг).

Стоимость долга или затраты на долг (англ. ‘cost of debt’) — это стоимость долгового финансирования компании, когда она выдает облигации или получает банковский кредит.

Мы обсудим два метода для оценки стоимости долга до налогообложения, ( r_d ): подход доходности к погашению и подход рейтинга долга.

Подход доходности к погашению.

Доходность к погашению или доходность при погашении (YTM, yeild-to-maturity) — это годовая доходность, которую инвестор заработает на облигациях, если купит их сейчас и будет удерживать до погашения. Другими словами, это доходность ( r_d ), которая приравнивает приведенную стоимость обещанных выплат по облигации к ее рыночной цене.

(

defPMT{{rm PMT}}

dst begin{aligned}

P_0 &= {PMT_1 over (1 + {r_d over 2})} + ldots + {PMT_n over (1 + {r_d over 2})^n} + {FV over (1 + {r_d over 2})^n} \ &= left( sum_{t=1}^{n} {PMT_t over (1 + {r_d over 2})^t} right) + {FV over (1 + {r_d over 2})^n}

end{aligned} )

(Формула 2)

где:

- ( P_0 ) = текущая рыночная цена облигации,

- ( PMT_t ) = выплата процентов в период ( t ),

- ( r_d ) = доходность к погашению,

- ( n ) = количество периодов, оставшихся до погашения,

- ( FV ) = стоимость облигации при погашении.

Это формула оценки предполагает, что промежуточную полугодовую выплату процентов по облигации (т.е. проценты выплачиваются дважды в год), и что любые промежуточные денежные потоки (в данном случае проценты до погашения) реинвестируются по ставке ( r_d / 2 ).

( r_d ) выражается в годовой ставке и делится на количество промежуточных периодов выплаты в течение года. Поскольку большинство корпоративных облигаций выплачивают полугодовые проценты, мы разделили ( r_d ) на 2 в этом расчете.

Оплата процентов за каждый период соответствует полугодовым купонным выплатам по облигации.

Пример 4 иллюстрирует расчет стоимости долга после налогообложения.

Пример (4) расчета стоимости долга (затрат на долг) после налогообложения.

Компания Valence Industries выпускает облигацию для финансирования нового проекта.

Она предлагает 10-летнюю облигацию с номинальной стоимостью $1,000 и 5%-ной полугодовой купонной ставкой. По выпуске облигация продается за $1,025.

Какой будет стоимость долга (затраты на долг) до налогообложения? Если предельная налоговая ставка составляет 35%, какой будет стоимость долга до налогообложения?

Решение:

( PV ) = $1,025

( FV ) = $1,000

( PMT ) = 5% от $1,000 / 2 = $25

n = 10 ( times ) 2 = 20

(dst $1,025 = left( sum_{t=1}^{20} {$25 over (1+i)^t } right) + {$1,000 over (1+i)^{20} } )

Используйте финансовый калькулятор или Excel для расчета полугодовой доходности (i).

Поскольку ( i ) = 2.342%,

доналоговая стоимость долга равна:

( r_d ) = 2.342 ( times ) 2 = 4.684%,

посленалоговая стоимость долга равна:

( r_d (1 — t) = 0.04684 (1 — 0.35) = 0.03045 ) или 3.045%.

Подход рейтинга долга.

Когда надежная рыночная цена для долга компании не доступна, для оценки доналоговой стоимости долга можно использовать подход рейтинга долга (англ. ‘debt-rating approach’).

Основываясь на рейтинге долга компании, мы оцениваем доналоговую стоимость ее долга, используя доходность других облигаций с сопоставимым рейтингом и сроками, соответствующими существующему долгу компании.

Предположим, что структура капитала компании включает в себя долг со средним сроком (к погашению) в 10 лет, а предельная налоговая ставка компании составляет 35%.

Если у компании долговой рейтинг AAA, а доходность по долгу с тем же рейтингом и аналогичным сроком к погашению составляет 4%, то посленалоговая стоимость долга компании составляет:

( r_d (1 — t) = 4% (1 — 0.35) = 2.6% )

Важный вопрос при использовании этого подхода заключается в том, чтобы долговые рейтинги соответствовали рейтингам рассматриваемого выпущенного долга.

Другие факторы, такие как старшинство (приоритет погашения) выпущенного долга, также влияют на рейтинги и доходность, поэтому необходимо соблюдать осторожность при определении сопоставимого рейтинга долга и доходности.

Подход рейтинга долга — это простой пример моделей ценообразования на основе оценочных характеристик, которые на рынках облигаций были известны как оценочное ценообразование (англ. ‘evaluated pricing’) или матричное ценообразование (англ. ‘matrix pricing’).

Проблемы оценки стоимости долга.

Долг с фиксированной ставкой против долга с плавающей ставкой.

До настоящего момента мы предполагали, что процент по долгу является фиксированным значением для каждого периода.

Мы можем наблюдать рыночную доходность существующего долга компании или рыночную доходность долга с аналогичным риском при оценке доналоговой стоимости долга.

Тем не менее, компания также может выпустить долг по плавающей ставке, для которого процентная ставка периодически корректируется в соответствии с определенным индексом, таким как основная ставка или LIBOR, в течение срока действия долгового инструмента.

Оценка стоимости ценной бумаги с плавающей ставкой сложна, потому что стоимость этой формы капитала в долгосрочной перспективе зависит не только от текущей доходности, но и от будущих условий.

Финансовый аналитик может использовать текущую временную структуру процентных ставок и теоретическую временную структуру ставок для оценки средней стоимости таких инструментов.

Долг с условиями опционов.

Как аналитик должен определять стоимость долга, когда компания использует долг с условиями опционов, такими как «колл» (call — право на выкуп эмитентом), конвертация или «пут» (put — право на досрочную продажу инвестором эмитенту)?

Очевидно, что опционы влияют на стоимость долга.

Например, колл-облигации (с правом выкупа эмитентом) будут иметь доходность, превышающую аналогичную доходность обычных облигаций того же эмитента, поскольку держатели облигаций хотят получить компенсацию за риск выкупа, связанного с облигацией.

Аналогичным образом, условия пут-облигации, которая предоставляет инвестору возможность продавать облигации обратно эмитенту по заранее определенной цене, оказывают понижающий эффект на ставку доходности, относительно аналогичных обыкновенных облигаций.

Если у компании уже есть в обращении долг с условиями опционов, который по мнению аналитика влияет на будущую эмиссию долга компанией, он может просто использовать доходность к погашению (YTM) такого долга при оценке стоимости долга.

Если аналитик считает, что компания добавит или удалит условия опционов при будущей эмиссии долга, он может сделать корректировки рыночной стоимости для текущей YTM, чтобы отразить стоимость таких добавлений и/или удалений.

Техника расчета таких корректировок является расширенной темой, которая выходит за рамки этого чтения.

Долг, не имеющий рейтинга.

Если компания не имеет долга в обращении или если доходность существующего долга компании неизвестна, финансовый аналитик, возможно, не всегда сможет использовать доходность сопоставимых долговых ценных бумаг.

Это также может быть тем случаем, когда компания не имеет рейтинговых облигаций.

Хотя исследователи предлагают подходы для оценки «синтетического» рейтинга долга компании на основе финансовых коэффициентов, эти методы весьма приблизительны, поскольку долговые рейтинги включают не только финансовые коэффициенты, но и информацию о конкретном выпуске облигаций и эмитенте, которая не отражается в финансовых коэффициентах.

Аренда.

Аренда — это договорное обязательство, которое может заменить другие формы долга. Это правда, зависит от того является ли аренда операционной или финансовой арендой.

Если компания использует аренду в качестве источника капитала, стоимость этой аренды должна быть включена в расчет стоимости капитала.

Стоимость этой формы заимствования аналогична другим долгосрочным заимствованиям компании.

The current value of debt

What is Market Value of Debt?

The Market Value of Debt refers to the market price investors would be willing to buy a company’s debt for, which differs from the book value on the balance sheet. A company’s debt doesn’t always come in the form of publicly traded bonds, which have a specified market value. Instead, many companies own debt that can be classified as non-traded, such as bank loans.

Because this debt is reported at book value or accounting value in the financial statements, it is the analysts’ responsibility to calculate the market value, which will be of major importance when calculating the company’s total Enterprise Value.

Formula for Market Value of Debt

To estimate the Market Value of Debt, an analyst can think of the Total Debt on the books as a single coupon bond, with the coupon being equal to the interest expenses on all debt and the maturity as the weighted average maturity of the debt.

The bond pricing formula to calculate market value of debt is:

C[(1 – (1/((1 + Kd)^t)))/Kd] + [FV/((1 + Kd)^t)]

Where C is the interest expense (in dollars)

Kd is the current cost of Debt (in percentages)

T is the weighted average maturity (in years)

FV represents the total debt

Example Calculation

C[(1 – (1/((1 + Kd)^t)))/Kd] + [FV/((1 + Kd)^t)]

Where C is the interest expense = $25,000

Kd is the current cost of Debt = (.038) 3.8%

t is the weighted average maturity = 8.94 years

FV represents the total debt = $540,000

Substituting:

25,000[(1 – (1/((1 + .038)^8.94)))/.038] + [540,000/((1 + .038)^8.94)] = $573,427.15

Therefore, our calculated MV of Debt is $573,441.15, which can be later used to calculate the Enterprise Value by adding the Cash and Cash Equivalents to our calculated MV of Debt. This value can then be compared with the market cap and used for the calculation of financial ratios to complete the analyst’s toolbox.

Download the Free Template

Enter your name and email in the form below and download the free template now!

Market Value of Debt Template

Download the free Excel template now to advance your finance knowledge!

Factors Influencing Market Value of Debt

The market value of debt and other fixed-income securities is influenced by many factors. It’s important to have a solid understanding of what these factors are, and what impact they have on the value of debt, directionally speaking.

Factors influencing the market value of debt:

- Interest rates – the market price of debt has an inverse relationship to interest rates (as rates go up, prices go down)

- Company performance – the more ability a company has to service its debt (generating more cash flow) the higher the value of its debt will be

- Value of assets – if the value of the assets that are used as collateral on the debt significantly decline, the market value of debt is likely to decline, too

- Covenants – lenders set covenants the borrowing company must meet, and if they are breached, then the value of debt would be negatively impacted

When evaluating the market price of debt, it’s important to take all of the above factors into consideration.

Related Reading

Thank you for reading CFI’s guide to Market Value of Debt. To continue learning and advancing your career as a financial analyst, these additional CFI resources will be helpful:

- Debt Schedule

- Cash Equivalents

- Enterprise Value vs Equity Value

- Balance Sheet

- See all fixed income resources

Заявка на услугу «Оценка долгов при продаже»

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! Ежедневно с 9:00 до 18:00

Оценка выполняется экспертами с опытом работы >5 лет. У нас есть все актуальные квал.аттестаты по направлениям (недвижимость, движимое имущество, бизнес)

Мы всегда соблюдаем сроки проекта. Нам важно показать результат в сжатые сроки

В стоимость включена бесплатная поддержка Отчетов (корректировка, устранение замечаний)

С Вами общаются только самые вежливые сотрудники.

Мы доводим сложные проекты до результата. К нам обращаются в ситуациях, когда другие эксперты не справились

В наш век объектами сделок может выступать практически все, что угодно. Это могут быть материальные и нематериальные активы, ценные бумаги, бизнес и многое другое. В последнее время широкое распространение получили сделки по покупке и продаже долговых обязательств.

Разумеется, человек не может купить или продать долг своего соседа, который искренне пообещал все вернуть с ближайшей зарплаты, но когда дело касается более крупных договоров и обязательств, все обстоит несколько иначе.

Благодаря этому, в нашей компании стали пользоваться особенной популярностью услуги по оценке долгов. Оценить рыночную стоимость долгового обязательства не так просто, как кажется на первый взгляд. Необходимо соотнести все факторы, установить кредитоспособность должника и провести тщательный анализ.

Когда дело касается юридически лиц, появляется такое понятие как дебиторская задолженность. Это элемент оборотного капитала предприятия, который можно использовать, как и все прочие активы. Дебиторской задолженностью называют суммы долгов, которые причитаются организации от юридических и физических лиц.

При проведении оценки дебиторской задолженности нужно учитывать множество факторов, таких как:

- Финансовое состояние должника. Оценивается его кредитоспособность, причем как на текущий момент, так и потенциальная.

- Наличие обеспечения исполнения обязательства денежного плана.

- Наличие права требования, которое является ключевым в оформлении дебиторской задолженности.

- Потенциальный спрос третьих лиц на оцениваемую задолженность.

- Насколько уже просрочена дебиторская задолженность, какие сроки её исполнения.

В наши дни оплата дебиторской задолженности – это одно из важнейших условий выживания компаний. Даже если должник не выплатит совсем маленькую сумму, это может губительно сказаться на его деловой репутации. А все мы отлично знаем, что она означает для юридических лиц. Нематериальные активы давно уже играют важнейшую роль в становлении предприятий. Именно поэтому потери от испорченной репутации могут в долгосрочной перспективе в разы превышать сумму непогашенного долга. Эта практика действует во всем мире и является крайне эффективной при взаимодействии с недобросовестными заемщиками. Благодаря этому, дебиторская задолженность, имеющаяся на балансе предприятия, является ликвидным активом и способна многое рассказать о платежеспособности лица, обладающего ей.

При оценке дебиторской задолженности могут использоваться три различных подхода: затратный, сравнительный и доходный. Наиболее эффективным в данном случае является доходный подход. Производится дисконтирование денежных потоков, рассчитывается величина долгового потока. На выходе выявляется конкретная информация о том, какую прибыль данная дебиторская задолженность может принести.

При использовании сравнительного подхода, чаще всего анализируется информация, полученная от коллекторских агентств, которые как раз и специализируются на покупке и самостоятельном взыскании долгов.

Необходимость в проведении оценки дебиторской задолженности чаще всего возникает в следующих случаях:

- При переуступке дебиторской задолженности третьим лицам. В данном случае задолженность практически продается. Чтобы точнее установить сумму продажи лучше воспользоваться услугами по оценке рыночной стоимости.

- При проведении оценки финансовой эффективности предприятия.

- При переходе компании на Международные Стандарты Финансовой Отчетности (МСФО). В данном случае все имущество, находящееся на балансе предприятия должно быть оценено. Это делается для того, чтобы добиться максимальной прозрачности бухгалтерии, что является одним из основных принципов МСФО. Разумеется, если на балансе предприятия стоит дебиторская задолженность, она также должна быть оценена.

- При необходимости взыскания имущества должника.

- При внесении дебиторской задолженности в уставной капитал предприятия. Любые активы, вносимые в уставной капитал, должны проходить обязательную процедуру оценки. Это условие ставится для того, чтобы можно было точно определить, какую долю в уставном капитале данный актив будет занимать. Разумеется, все должно быть отражено только в денежном эквиваленте, иначе невозможно добиться сопоставимости.

Задание на оценку дебиторской задолженности

Компания «1Капиталь» имеет богатый опыт в оценке долгов и дебиторских задолженностей. Наши эксперты обладают всеми необходимыми знаниями, они в кратчайшие сроки подготовят полноценный отчет, который будет принят в любой официальной инстанции. Работать с нами довольно просто. Все что вам нужно сделать – это заказать оценку и предоставить доступ ко всем требуемым данным.

Всю информацию о стоимости работ, сроках их проведения и необходимой документации вы можете найти ниже.

Стоимость услуг

|

Прайс на выполнение проекта |

||

| Оценка отсроченной и просроченной дебиторской задолженности компании | дог | |

| Оценка отсроченной и просроченной дебиторской задолженности физических лиц | дог |

Необходимые документы

- Документы, подтверждающие возникновение задолженности (договора, соглашения, товарные накладные и т.п.).

- Платежные документы по этим договорам.

- Документы о движении материальных ценностей (накладные, акты передачи и т.п.).

- Переписка с контрагентом по вопросу урегулирования взаимных требований (письма, соглашения, акты сверки взаимных расчетов и т.п.).

- Судебные решения (если есть).

- Бухгалтерская отчетность предприятия-дебитора:

-Годовая бухгалтерская отчетность (Формы 1-5 по ОКУД с пояснительной запиской).

-Квартальная бухгалтерская отчетность (формы 1-2 по ОКУД) (за последние четыре квартала).

Наши партнеры

Наши клиенты

В нашей базе более 5000 довольных клиентов

Как с нами работать?

Почему нам можно доверять?

- • Стаж работы. Мы непрерывно работаем с 2008 года и постоянно улучшаем «продукт».

- • Компетентность. Наши эксперты регулярно повышают квалификацию и принимают участие в написании материалов для профильных изданий.

- • Публичность. 5.000 человек на YouTube канале «Бизнес по плану».

Записаться на консультацию

Остались вопросы? Разберем бесплатно простую задачу или проведем консультацию (Посмотреть пример)

Понятие «Дебиторская задолженность»

Дебиторская задолженность – это задолженность покупателей, заказчиков, заемщиков, подотчетных лиц и др., которую компания-кредитор планирует получить в течение определенного периода.

Дебиторская задолженность возникает в результате договорных отношений, когда момент перехода права собственности на товары (работы, услуги) и их оплата не совпадают по времени.

Дебиторская задолженность учитывается в балансе по фактической стоимости реализации, исходя из суммы денежных средств, которая должна быть получена при ее погашении, и включает расчеты:

с покупателями и заказчиками / по векселям к получению / с дочерними и зависимыми обществами / с участниками (учредителями) по взносам в уставный капитал / по выданным авансам / с прочими дебиторами.

При этом номинальное значение дебиторской задолженности, учитываемое в бухгалтерском балансе, является верхним пределом стоимости.

Реальная же рыночная стоимость зачастую оказывается ниже номинальной, что связано со следующими факторами:

- чем длительнее период погашения дебиторской задолженности, тем меньше доход от денежных средствами, приходящихся на дебиторов, так как деньги, вложенные в активы, должны приносить прибыль;

- денежные средства, подлежащие возврату предприятию, обесцениваются под влиянием инфляции.

При рассмотрении понятия «дебиторская задолженность» необходимо учитывать ее специфику, заключающуюся в том, что данный актив не обладает функцией товара, так как реализовываться может только уступка прав требования погашения задолженности.

При оценке дебиторской задолженности указанная выше специфика влечет необходимость определять как саму величину долга, учитывая сроки его образования, планируемые сроки погашения, наличие штрафов и пеней, так и проводить анализ юридических прав на дебиторскую задолженность. Факт наличия прав на задолженность может быть подтвержден: договором, платежными документами по договорам, актами сверки дебиторской задолженности.

С юридическими особенностями, ложащимися в основу оценочного исследования, связано также финансовое положение дебитора. Так, например, в случае возбуждения дела о его несостоятельности возникает особый порядок истребования и предъявления требований кредиторов. В соответствии с Законом о банкротстве погашение кредиторской задолженности дебиторами-должниками осуществляется в порядке приоритетности: сначала удовлетворяются требования кредиторов первой очереди, которые могут получить возмещение задолженности в полном объеме, потом удовлетворяются требования кредиторов второй и третьей очереди, и так долее. При этом после полного удовлетворения требований кредиторов более приоритетной очереди на погашение требований кредиторов следующей очереди средств может не хватить, или хватить частично.

Таким образом, если оценщик располагает информацией, что дебитор находится в состоянии банкротства, ему следует определить величину конкурсной массы, определить возможность погашения этой конкурсной массы, а также номер очереди, к которому относится предприятие-кредитор.

На практике в распоряжении оценщика не всегда есть финансовая отчетность дебитора. В своем отчете оценщику необходимо корректно описать условия проведения оценки, так как они, наряду с целями и предполагаемым использованием ее проведения, определяют подходы и методы оценки.

Классификация дебиторской задолженности

Оценка и управление дебиторской задолженностью предполагает ее ранжирование, т.к. в зависимости от того, к какой категории относится дебиторская задолженность применяется тот или иной подход к ее оценке.

Дебиторскую задолженность можно классифицировать по различным критериям:

1. по причине образования она делится на оправданную и неоправданную.

Примером неоправданной дебиторской задолженности является дебиторская задолженность, причиной возникновения которой являются, например, ошибки в оформлении расчетных документов.

2. по срокам образования дебиторская задолженность в бухгалтерском учете делится на краткосрочную (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) и долгосрочную (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

3. непогашенная в срок дебиторская задолженность является просроченной.

Общий срок исковой давности по взысканию дебиторской задолженности согласно ст. 196 ГК РФ составляет три года. В течение этого времени дебиторская задолженность должна быть либо взыскана в установленном порядке, либо продана. После истечения трех лет дебиторскую задолженность списывают на убытки.

4. по возможности к погашению просроченная дебиторская задолженность может характеризоваться как сомнительная или как безнадежная.

В соответствии с пунктом 1 статьи 266 Налогового кодекса Российской Федерации (далее НК РФ): «сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

По истечении срока исковой давности сомнительная дебиторская задолженность переходит в категорию безнадежной задолженности (не реальной к взысканию).

Согласно пункту 2 статьи 266 НК РФ: «безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации».

Примеры оценки дебиторской задолженности

При оценке дебиторской задолженности наиболее применимым подходом из трех существующих является доходный, который реализуется с помощью метода дисконтирования величины потока возврата долгов.

Затратный подход неприменим, т. к. его использование приведет к результатам оценки дебиторской задолженности, равным балансовой стоимости.

Несмотря на то, что в настоящее время часть сделок по продаже прав требования осуществляется через проведение аукционов, информации в открытых источниках крайне мало, чтобы учесть все необходимые для определения стоимости ценообразующие факторы. Таким образом, для оценки дебиторской задолженности сравнительный подход практически не используется.

Последовательность действий при определении рыночной стоимости дебиторской задолженности в рамках доходного подхода следующая:

- Определяется полная сумма задолженности по договору на дату оценки, включая сумму основного долга, начисленные проценты, штрафы, неустойки.

- Определяется планируемые источники погашения задолженности.

- Определяются плановые сроки погашения задолженности.

- Определяются расходы, необходимые на истребование задолженности.

- Чистые доходы (за вычетом расходов) дисконтируются на дату оценки.

На практике оценщики чаще всего оценивают дебиторскую задолженность в двух случаях:

1. Оценка бизнеса компании-кредитора. В данном случае дебиторская задолженность рассматривается как часть активов, в составе бизнеса оцениваемого предприятия. Дебиторская задолженность рассматривается как массив (без вычленения обязательства по каждому договору в отдельности из бизнеса в целом), т.к. оценка дебиторской задолженности в отрыве от единого бизнеса не учитывает общих тенденций функционирования предприятия. Вся дебиторская задолженность ранжируется по критериям, позволяющим классифицировать дебиторскую задолженность. Далее каждая группа дебиторской задолженности оценивается исходя из ее оборота и финансового состояния компании-дебитора (при наличии в распоряжении оценщика данной информации).

2. Оценка прав требования по дебиторской задолженности как самостоятельного актива для продажи. Решение такой задачи требует тщательного изучения правовых аспектов возникновения и специфических особенностей оцениваемых прав.

Порядок действий при оценке дебиторской задолженности в первом и во втором случае приведен ниже.

Необходимо оценить дебиторскую задолженность как составную часть активов в рамках метода чистых активов при оценке стоимости бизнеса компании-кредитора.

По строке «Дебиторская задолженность» рассматриваемой компании отражены активы на сумму 445 000 тыс. рублей.

Источники информации о составе статьи «Дебиторская задолженность»:

- Расшифровка строки «Дебиторская задолженность» баланса на 31.12.2016 г.

- Оборотно-сальдовая ведомость по счету 63.

- Справка о признании дебиторской задолженности безденежной

Расшифровка строки «Дебиторская задолженность» по состоянию на 31.12.2016 г.

|

Наименование дебитора |

Сумма задолженности, руб. |

Дата возникновения задолженности |

Причина возникновения задолженности (операционная, инвестиционная, финансовая) |

Характеристика задолженности (безнадежная, просроченная, текущая) |

|

Предприятие А |

400 000 000,00 |

30.09.2016 |

операционная |

просроченная |

|

Предприятие Б |

21 000 000,00 |

05.04.2016 |

операционная |

текущая |

|

Предприятие В |

24 000 000,00 |

31.10.2013 |

операционная |

безнадежная |

|

Итого: |

445 000 000,00 |

Оценка рыночной стоимости дебиторской задолженности Общества проводится на основе анализа ее структуры и длительности погашения.

Суть методики оценки дебиторской задолженности сводится к определению безнадежных дебиторов и уменьшению балансовой стоимости на данную величину, а также приведению к нынешней стоимости будущих платежей по дебиторской задолженности.

Согласно данным, предоставленным собственником актива (справки о признании безденежной дебиторской задолженности), на дату оценки выявлено безнадежной задолженности на сумму 24 000 000 руб.

Согласно п. 2 ст. 266 НК РФ Безнадежными долгами (долгами, не реальными для взыскания) признаются долги перед организацией:

- по которым истек установленный срок исковой давности;

- по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения;

- на основании акта государственного органа;

- на основании акта о ликвидации организации.

Согласно ст. 195 ГК РФ исковая давность — это период, в течение которого можно предъявить иск должнику из-за того, что он не выполнил свои обязательства по договору (например, не оплатил приобретенную продукцию). Общий срок исковой давности составляет три года (ст. 196 ГК РФ).

Таким образом, балансовая стоимость безнадежной задолженности составляет 24 000 000 руб. Рыночная стоимость безнадежной дебиторской задолженности принимается равной 0.

Просроченная операционная задолженность с повышенным риском вложения в данный вид актива составляет на дату оценки 400 0 000 руб.

Для получения реальной стоимости дебиторской задолженности необходимо провести корректировку с учетом даты погашения задолженности и ликвидности долга, по формуле:

PV = C /(1 + R)n, где

PV – текущая стоимость;

R- ставка дисконтирования;

n – период оборачиваемости (срок до погашения).

В качестве ставки дисконтирования для текущей операционной дебиторской задолженности используются средневзвешенные процентные ставки по кредитам нефинансовым организациям в рублях, сложившиеся на дату оценки.

Средняя оборачиваемость дебиторской задолженности составляет согласно анализу показателей деловой активности 391 день. Данному сроку оборачиваемости соответствует средневзвешенная процентная ставка по кредитам нефинансовым организациям в рублях на декабрь 2016 года в размере 12,86%. (Источник: Статистика ЦБ РФ. Процентные ставки и структура кредитов и депозитов по срочности, www.cbr.ru).

Ставка дисконтирования для просроченной задолженности рассчитывалась кумулятивным методом. Данный метод исходит из определенной классификации факторов риска и оценок каждого из них. За базу расчетов берется безрисковая ставка. Принимается, что каждый фактор увеличивает данную ставку на определенную величину, и общая премия получается путем сложения «вкладов» отдельных факторов. Классификация факторов и размеры их вкладов» указана в таблице ниже.

Показатели (факторы) оценки премий за риск кумулятивным методом

|

Риски |

Премия, % |

|

Ключевая фигура в руководстве, качество руководства |

0% — 5% |

|

Размер компании |

0% — 5% |

|

Финансовая структура (источники финансирования) |

0% — 5% |

|

Товарная и терреиториальная диверсификация |

0% — 5% |

|

Диверсификация клиентуры |

0% — 5% |

|

Доходы: рентабельность и предсказуемость |

0% — 5% |

|

Прочие особые риски |

0% — 5% |

Источник: Щербаков В. А., Щербакова Н. А. Оценка стоимости предприятия (бизнеса). 2-е изд., испр. М.: Омега-Л, 2007.

В качестве безрисковой ставки принимается средневзвешенная процентная ставка по кредитам нефинансовым организациям в рублях, сложившиеся на дату оценки, т.е. ставка дисконтирования для текущей дебиторской задолженности.

Расчет величины премии за риск вложения в просроченную дебиторскую задолженность приведен в следующей таблице:

Расчет премии за риск для просроченной задолженности

|

Риски |

Премия, % |

Обоснование значения премии |

|

Ключевая фигура в руководстве, качество руководства |

0,25% |

Управление организацией Не зависит от одной ключевой фигуры. Однако отсутствует управленческий резерв. |

|

Размер компании |

1,00% |

Небольшое предприятие, не являющееся монополистом |

|

Финансовая структура (источники финансирования) |

2,00% |

Завышенная доля заемных источников в совокупном капитале предприятия |

|

Товарная и территориальная диверсификация |

0,00% |

Широкий ассортимент продукции; территориальные границы рынка сбыта: внешний, региональный, местный рынок |

|

Диверсификация клиентуры |

0,50% |

Форма рынка, на котором действует компания с позиции спроса: много потребителей; незначительная доля в объеме продаж, приходящаяся на одного покупателей |

|

Доходы: рентабельность и предсказуемость |

2,00% |

Нестабильность уровня дохода, рентабельности; При этом наличие необходимой для прогнозирования информации за последние пять лет о деятельности предприятия |

|

Прочие особые риски |

0,50% |

Риски, связанные с изменением поставщиков для производимой продукции |

|

Итого: |

6,25% |

Следовательно, значение ставки дисконтирования для просроченной дебиторской задолженности составляет:

12,86% + 6,25% = 19,11%.

Расчет рыночной стоимости дебиторской задолженности приеден в нижеследующей таблице:

Корректировка статьи «Дебиторская задолженность» по состоянию на 31.12.2016 г.

|

Показатель |

Текущая дебиторская задолженность |

Просроченная дебиторская задолженность |

Безнадежная дебиторская задолженность |

|

Дебиторская задолженность, тыс. руб. |

21 000 |

400 000 |

24 000 |

|

Ставка дисконтирования по краткосрочной задолженности, % |

12,86% |

19,11% |

|

|

Период оборачиваемости дебиторской задолженности, лет |

1,087 |

1,087 |

|

|

Дисконтный множитель |

0,8768 |

0,8269 |

|

|

Текущая стоимость дебиторской задолженности, тыс. руб. |

18 413 |

330 760 |

0 |

|

Рыночная стоимость, тыс. руб. |

349 173 |

Таким образом, рыночная стоимость статьи «Дебиторская задолженность» по состоянию на дату оценки принята равной 349 173 тыс. рублей.

Далее приведен пример оценки прав требования дебиторской задолженности, проводимой с целью уступки прав требования другому кредитору по договору цессии.

Кредитором по рассматриваемому договору оказания услуг выступает ОАО «Строитель», дебитором –ООО «Предприятие».

Основные параметры договора, заключенного между ОАО «Строитель» и ООО «Предприятие»

|

Договор оказания услуг |

№ ДОУ № 1 20.10.2016 г. |

|

Последнее дополнительное соглашение |

ДС от 01.11.2016 г. |

|

Дата погашения дебиторской задолженности |

01.12.2016 |

|

Текущая задолженность, руб. |

54 618 875,00 |

Источник: договор займа с дополнительным соглашением, указанные выше

Рассматриваемая дебиторская задолженность является текущей операционной.

В связи с отсутствием обеспечения, погашение долга возможно только за счет активов должника — ООО «Предприятие».

Проведенный расчет рыночной стоимости активов и обязательств ООО «Предприятие» показал, что должник не обладает достаточным объемом активов, для погашения долга в полном объеме, что связано с наличием требований к ООО «Предприятие» кредиторов первой очереди. После удовлетворения требований кредиторов первой очереди у ООО «Предприятие» остаются активы, которые могут быть реализованы для погашения прав требования кредиторов второй очереди в размере 561 043 724 руб.

Описание расчета рыночной стоимости прав требования погашения дебиторской задолженности ОАО «Строитель» к ООО «Предприятие» по договору оказания услуг от 20.10.2014 г. № ДОУ № 1 приведено в нижеследующей таблице.

Расчет рыночной стоимости права требования ОАО «Строитель» к ООО «Предприятие»

|

Кредитор |

Доля в обязательствах |

Получаемые активы, руб. |

|

Кредитор А |

1,51% |

8 495 913 |

|

Кредитор В |

0,23% |

1 305 445 |

|

ОАО «Строитель» |

0,71% |

4 001 393 |

|

Кредитор С |

97,54% |

547 240 973 |

|

Итого обязательства |

100,00% |

561 043 724 |

Таким образом, рыночная стоимость дебиторской задолженности ОАО «Строитель» к ООО «Предприятие» по договору оказания услуг от 20.10.2014 г. № ДОУ № 1 составляет 4 001 393 руб.

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ», Журнал «Финансовый директор»

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

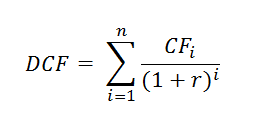

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.