Содержание страницы

- Порядок заполнения Уведомления с 01.01.2023

- Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- Порядок резервирования переплаты 2022

- Способ исправления ошибки в Уведомлении

- В соответствии с пунктом 9 статьи 58 Налогового кодекса Российской Федерации (далее — Кодекс) с 01.01.2023 плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых

взносов плательщика (далее — Уведомление). - Уведомление предоставляется:

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

в электронной форме» (далее — Приказ); - в течение 2023 года в виде распоряжения на перевод денежных средств, форма которого установлена Положениями Центрального Банка Российской Федерации от 29.06.2021 № 762 П «О правилах осуществления перевода денежных средств», в уплату платежей

в бюджетную систему Российской Федерации, заполненного по правилам приказа Министерства финансов Российской Федерации «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н» (далее — Приказ

№ 107н).

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

- Уведомления направляются в налоговый орган по месту постановки на учет плательщика, крупнейшего налогоплательщика по телекоммуникационным каналам связи (далее — ТКС), через личный кабинет (далее — ЛК) налогоплательщика, а также на бумаге.

Бумажные Уведомления предоставляют плательщики, которые предоставляют бумажные декларации/расчеты, а именно налогоплательщики (налоговые агенты), уплачивающие страховые взносы и НДФЛ, численность работников у которых не превышает 10 человек.

Если у плательщика подключен ЛК налогоплательщика, то рекомендуется представлять Уведомление в электронном виде через ЛК налогоплательщика.

- Если плательщик представляет документы в налоговый орган по доверенности, то на дату направления уведомления она должна быть зарегистрирована в налоговом органе.

- Ответственность за несвоевременное представление /не представление Уведомления в налоговый орган предусмотрена в виде штрафа в размере 200 руб. в соответствии с пунктом 1 статьи 126 Кодекса.

- Уведомление предоставляют только плательщики, имеющие актуальную постановку на учет. В случае снятия с учета направлять Уведомление не требуется (например, после реорганизации плательщика Уведомление предоставляет правопреемник).

Порядок заполнения Уведомления с 01.01.2023

- Порядок заполнения Уведомления закреплен Приказом.

- Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (приложение 1 «Сроки представления уведомления об

исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов» к настоящей Памятке). - Уведомление содержит данные по плательщику в целом, а именно:

- по всем обособленным подразделениям (филиалам) плательщика в разрезе КПП;

- КБК обязанностей по налогам, страховым взносам, подлежащих уплате;

- код территории муниципального образования бюджетополучателя (ОКТМО);

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал);

- отчетный год.

- Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9, 10, 11 приложения 1 к настоящей Памятке.

При этом:

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

код отчетного периода соответствует номеру квартала; - по налогу на доходы физических лиц (далее – НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода, который соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует 34/04.

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

- По НДФЛ, исчисленному и удержанному за декабрь 2022 года, Уведомление предоставляется не позднее 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» – 34/04, «Отчетный год» — 2022.

- Если срок представления Уведомления совпадает со сроком представления декларации/расчёта, то Уведомление представлять не требуется.

Например, срок представления Уведомления по страховым взносам за декабрь 2022 – 25.01.2023, срок представления расчета по страховым взносам за 4 квартал 2022 – 25.01.2023.

Таким образом, плательщик представляет расчет за 4 квартал 2022, а Уведомление за декабрь (третий месяц 4 квартала 2022) предоставлять не нужно.

- Особенность формирования и обработки Уведомления по налогу на имущество организации.

В Уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период. Суммы, которые указываются в декларации, и суммы, исчисленные налоговым органом, в Уведомлении не разделяются.

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по Уведомлению на суммы представленного документа. Скорректированные суммы останутся на обязательстве до

момента проведения расчета налоговым органом.

Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- В течение 2023 года Уведомление может представляться плательщиком в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее – Уведомление в виде распоряжения).

- При представлении Уведомления в виде распоряжения необходимо учитывать следующее:

- на основании Уведомления в виде распоряжения налоговый орган формирует обязанность плательщика (начисление);

- для однозначного понимания обязанности необходимо заполнить все реквизиты распоряжения на перевод денежных средств в соответствии с правилами Приказа № 107 н, в том числе налоговый период;

- в поле «КПП» указывается КПП плательщика, чья обязанность исполняется (как в декларации/расчете);

- если плательщиком после представления Уведомления в виде распоряжения выявлена ошибка, необходимо направить Уведомление по форме, установленной Приказом для уточнения (исправления) обязательств.

- При представлении Уведомления в виде распоряжения:

- по ежемесячным авансовым платежам по налогу (НДФЛ, страховые взносы) в реквизите «107» – «значение показателя налогового периода» указывается, например, МС.01.2023, где 01 — это январь;

- по квартальным авансовым платежам по налогу (УСН, имущественные налоги юридических лиц) в реквизите «107» – «значение показателя налогового периода» указывается, например, КВ.01.2023, где 01- это первый квартал;

- по НДФЛ, исчисленному и удержанному за период с 22.12.2023 по 31.12.2023, в реквизите «107» – «значение показателя налогового периода» указывается «ГД» — годовые платежи. Так, за период 22.12.2023 — 31.12.2023 — «ГД.00.2023».

- Если при обработке Уведомления в виде распоряжения установлено неоднозначное определение отчетного (налогового) периода, указан КБК, по которому не предоставляется Уведомление, начисление не формируется.

Порядок резервирования переплаты 2022

- Налоговый орган по налогам с авансовой системой уплаты налоговых платежей увеличивает совокупную обязанность на сумму переплаты на 01.01.2023 – проводит начисления на сумму переплаты.

Вся переплата плательщика, имеющаяся на 31.12.2022, за исключением переплаты свыше трех лет, включается в совокупную обязанность плательщика и остается на конкретных КБК.

- Если плательщик в срок, установленный законодательством о налогах и сборах, не представит декларацию/расчет, то по истечении 10 рабочих дней обязанность сторнируется, а сумма зарезервированной переплаты поднимется на единый налоговый платеж.

- До наступления срока предоставления плательщиком декларации/расчета по соответствующему налогу сумма авансовых платежей подлежит обратной корректировке (если сумму обязанности по налогу необходимо уменьшить или увеличить за 2022 год).

- для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022.

При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее — ОКНО) по соответствующему налогу отразится актуальная сумма начислений.

- Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и данная сумма отражается в ОКНО отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».

Корректировка суммы обязанности возможна двумя способами:

Способ исправления ошибки в Уведомлении

Если в реквизитах Уведомления допущена ошибка, то следует направить в налоговый орган новое Уведомление с верными реквизитами только в отношении обязанности, по которой допущена ошибка:

- если неверно указана сумма обязанности, то представляется Уведомление с теми же реквизитами с верной суммой;

- если неверно указаны иные реквизиты, то в Уведомлении по ранее указанным реквизитам обязанности представляется сумма «0» и новая обязанность с верными реквизитами.

Уточнять обязанности (исправлять ошибки) возможно до представления декларации/расчета по налогам, страховым взносам.

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

ФНС выделяет семь основных ошибок, которые компании и ИП допускают в уведомлениях.

Верно указывать период необходимо для того, чтобы ФНС могла правильно определить срок уплаты налога и однозначно установить связь с конкретной декларацией, расчетом, сообщением об исчисленных суммах налогов или уведомлением.

Если вы поставите неверный период (например, месяц вместо квартала), ИФНС отправит сообщение, что указанный вами период невозможен для этой обязанности.

Уведомление об исчисленных суммах подается только по налогам:

- компаниями — по транспортному, земельному, налогу на имущество, агентскому налогу на прибыль;

- компаниями и ИП — по УСН, ЕСХН, страховым взносам, НДФЛ.

Если вы отправили уведомление с неверными КБК и ОКТМО или с КБК, по которому уведомление совсем не подается, сформируйте уведомление с правильными реквизитами и отправьте его снова.

В следующем разделе статьи мы показываем пример, как это сделать.

Если декларацию или расчет вы уже сдали, для ИФНС достаточно информации о начислениях, содержащихся в этих отчетах. Поэтому если вы направите уведомление по налогу за тот же период, ИФНС откажет в его приеме и направит сообщение, что декларация по данным, указанным в уведомлении, принята.

Пример

Компания подала уведомление по страховым взносам за март 2023 года вместе с РСВ за 1 квартал 2023. В этом случае отправлять уведомление не имеет смысла — начисления за март ИФНС возьмет из квартального расчета по страховым взносам.

Исключение — уведомление о налоге по кадастровому имуществу, так как его с 2023 года не вносим в декларацию.

На все суммы по «авансовым» налогам, уплаченные до 31 декабря 2022 года, ФНС установила особый режим «резерва» (п. 6 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Этот режим означает, что:

- обязанность компании увеличена на сумму уплаченных авансов;

- когда компания в 2023 году подаст декларацию, обязанность уменьшится на эту же сумму.

Поэтому если за 1-3 кварталы налог уплачен в 2022 году, уведомление за эти периоды не представляется.

Есть нюансы и по имущественным налогам. Если авансы за 1-3 кварталы уплачены в 2022 году, то после уплаты итоговой суммы налога в 2023 году подается уведомление, в котором указывается налог за 2022 год за минусом уплаченных авансов.

При заполнении уведомления необходимо соблюдать правило: одно уведомление подаем по одному сроку уплаты. При этом в корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление заменяет предыдущее, а не прибавляет разницу к предыдущему начислению.

Пример

Компания отправила в ИФНС уведомление, в котором указала заниженную сумму налога — 30 000 рублей вместо 35 000 рублей. А затем подала уточненное уведомление на разницу — 5 000 рублей. Это неверно. В корректировочном уведомлении необходимо указать полную сумму налога — 35 000 рублей.

Пример, как исправить ошибку в сумме, смотрите ниже.

В 2023 году вместо уведомлений об исчисленных налогах и платежных поручений с указанием КБК ЕНП (статус плательщика 01), можно формировать платежки на уплату конкретного налога (со статусом плательщика 02). В таких платежках заполняются подробные реквизиты:

- КБК;

- ОКТМО;

- период.

Очень важно указать эти реквизиты корректно, чтобы ИФНС могла верно идентифицировать платеж и не произошло задвоение начислений. Порядок заполнения платежек-уведомлений прописан в п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 № 107н.

Напоминаем, что исправить ошибку, сделанную в платежном поручении со статусом 02, можно только путем подачи уведомления об исчисленных суммах. После этого вам придется перейти на платежки со статусом 01 и формировать уведомления по налогам и взносам, входящим в ЕНП.

Если вы платите налог частями, при этом указываете одинаковые периоды, то уведомление будет формировать только последний платеж, что приведет к занижению начислений.

Пример

Компания перечислила НДФЛ не общей суммой 28 числа, а несколькими платежами по факту удержания налога у работников. В этом случае ФНС проведет только последнее уведомление, и начисления будут занижены.

Если вы оплатили налог частями, указав одинаковые периоды и сроки, необходимо подать уведомление на полную сумму, чтобы ИФНС верно сделала начисления.,

Проверить уведомление перед отправкой можно по контрольным соотношениям, утвержденным Письмом ФНС от 17.03.2023 № ЕА-4-15/3132@. Соотношения проверяют взаимосвязь между КБК, налоговым периодом и датой подачи уведомления.

Порядок исправления ошибок в уведомлениях описан в письмах ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Он зависит от того, где сделана ошибка: в сумме налога или в реквизитах уведомления (ОКТМО, КПП, КБК, налоговый или отчетный период).

Тут все просто — заполните новое уведомление и укажите в нем прежние реквизиты и верную сумму.

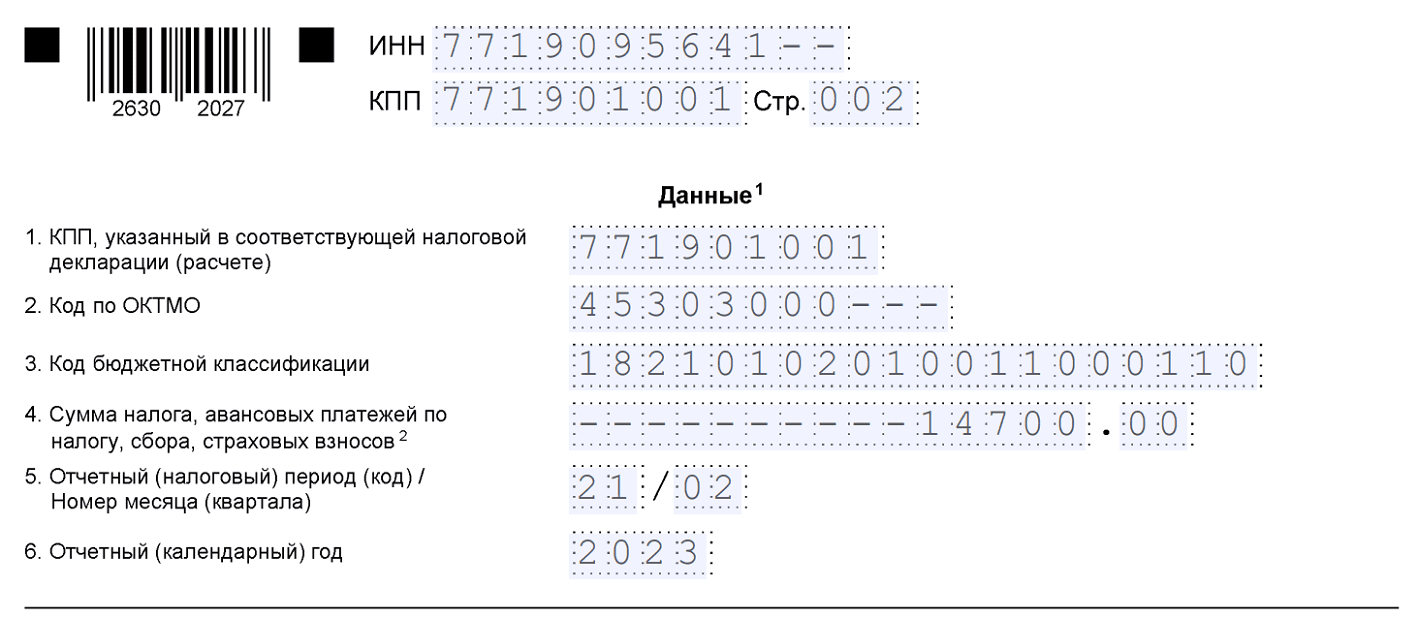

Пример. Компания подала уведомление по НДФЛ за период с 23.01.2023 по 22.02.2023, в котором указала неверную сумму налога — 14 000 рублей вместо 14 700 рублей:

Исправленное уведомление будет выглядеть так:

Обратите внимание: корректировочное уведомление формируем не на разницу 700 рублей, а на полную сумму — 14 700 рублей. Если подадим на разницу, ИФНС проведет начисление НДФЛ на 700 рублей, и сумма налога занизится. А значит, будут пени.

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Этот вариант немного сложнее — в новом уведомлении придется заполнить два блока.

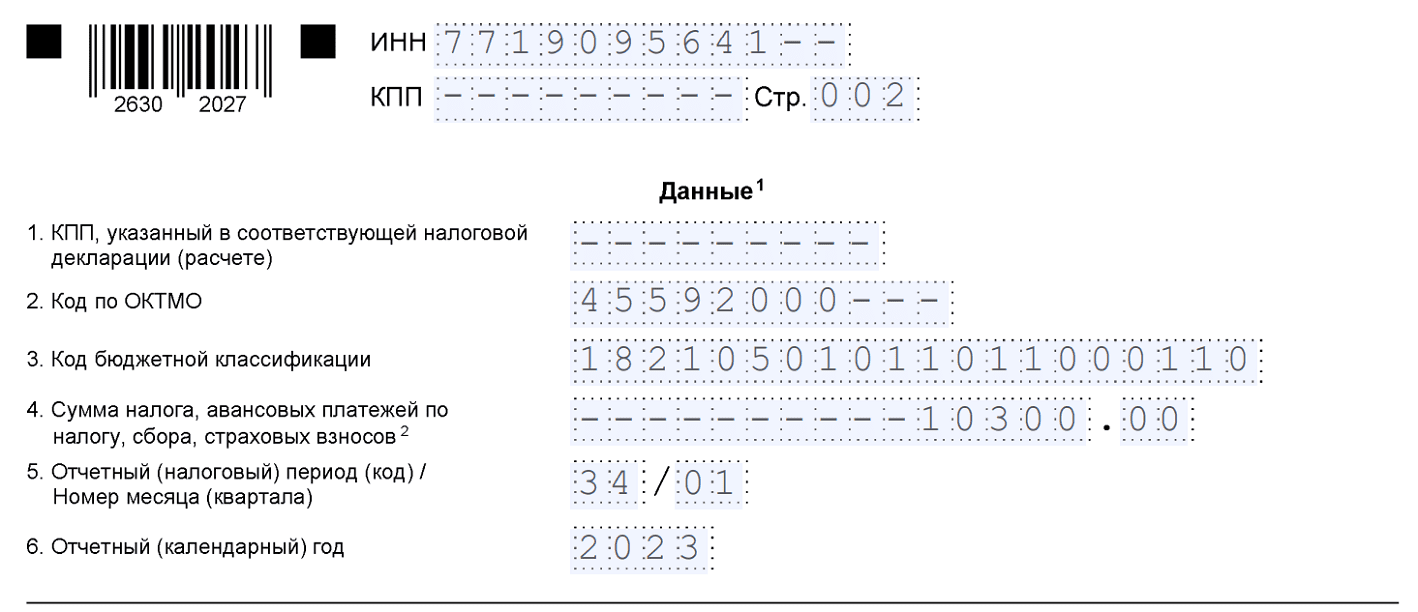

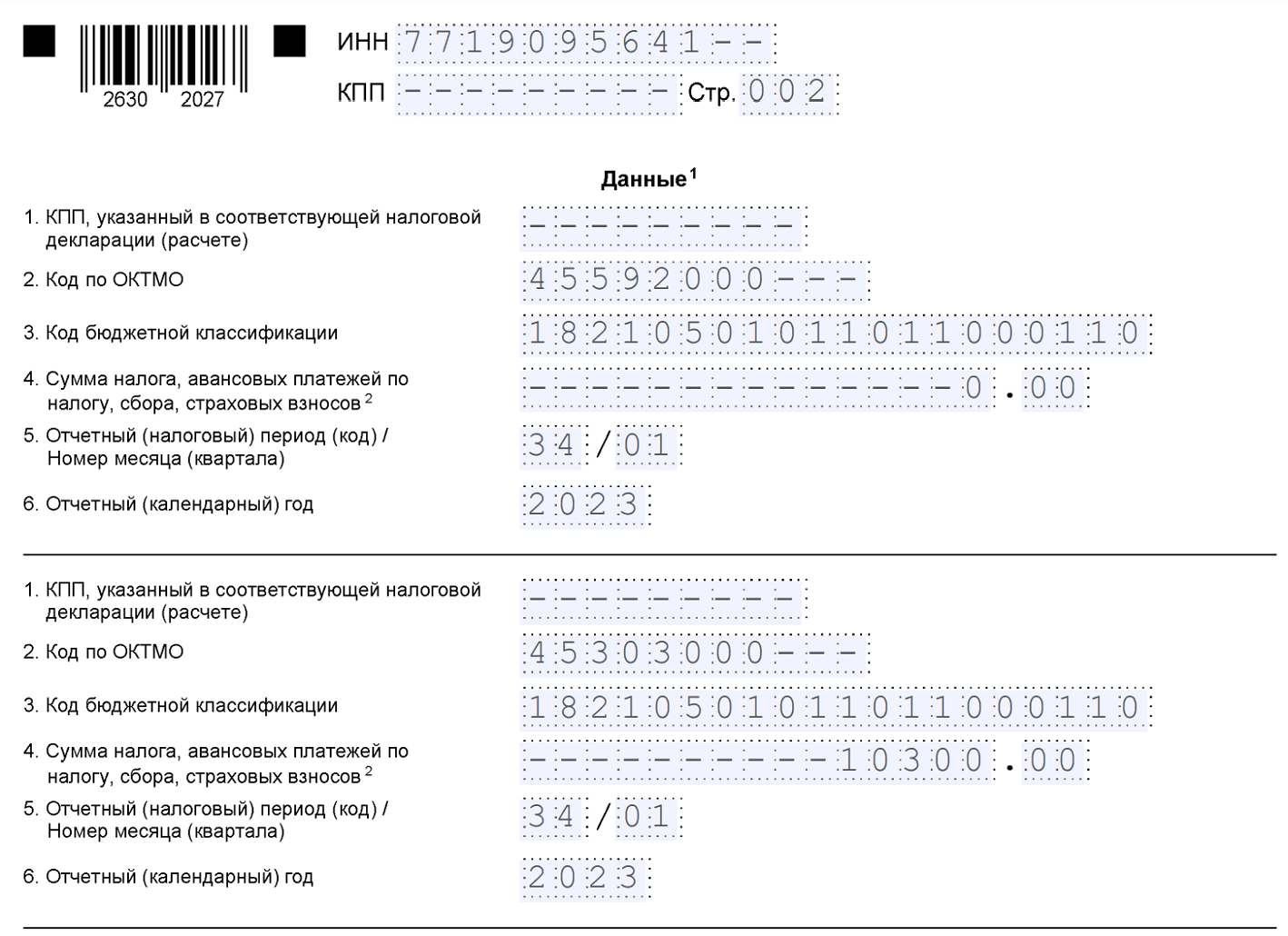

Пример. ИП неверно указал ОКТМО в уведомлении по УСН за 1 квартал 2023 года — 45592000 вместо 45303000. Сумма аванса — 10 300 рублей:

Чтобы исправить ошибку, заполняем два блока в новом уведомлении:

- в первом блоке дублируем все реквизиты из неверного уведомления, кроме суммы — здесь ставим «0»;

- во втором блоке во всех строках указываем верные данные.

По такой же схеме исправляем любые другие реквизиты уведомления: КПП, КБК, период или год.

Кстати, КПП налоговики считают «не очень важным» реквизитом уведомления и не учитывают его при распределении налога. Главное, на что они ориентируются, — это ИНН, КБК и ОКТМО (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов подают не всегда и не по всем платежам. Такой документ нужно составить только по тем налогам, срок уплаты которых наступает до сдачи декларации или иного отчета по налогу, а также по которым сдача отчетности вообще не предусмотрена.

Налоговая инспекция при получении средств на единый счет налогоплательщика должна распределить поступившие деньги в счет уплаты налога. Если ранее была сдана декларация, то у налоговиков есть данные о начислениях из декларации, и платеж распределяется на основании таких данных.

А как распределить платеж, если срок сдачи декларации позже срока уплаты налога? Здесь понадобится уведомление.

Когда подавать

Уведомление, как и декларации, подают до 25 числа месяца, в котором уплачивается платеж. Если последний день сдачи уведомления попадает на выходной или праздник, то срок подачи документа продлевается до ближайшего рабочего дня.

Уведомление можно подать, как и декларации по ТКС, на сайте налоговой службы или почтой на бумаге. Бумажное уведомление можно использовать только в том случае, если плательщик сдает отчетность на бумаге.

Если уведомление есть, а средств на счете не хватает, то очередность погашения задолженности такая:

-

Недоимка.

-

Текущие налоги и взносы.

-

Пени, проценты, штрафы.

Уведомление нужно подавать по налогам и взносам:

-

авансы по УСН;

-

авансы по ЕСХН;

-

налог на прибыль в качестве налогового агента;

-

НДФЛ в качестве налогового агента;

-

НДФЛ авансовые платежи ИП;

-

страховые взносы;

-

транспортный налог;

-

налог на землю;

-

налог на имущество.

В своем письме от 26.01.2023 № ЕД-26-8/2@ налоговая служба сообщила, что инспекции пока не должны взыскивать отрицательное сальдо ЕНС и штрафовать за непредставление уведомлений. Но этот запрет временный.

Нюанс (подавать/не подавать)

По имущественным налогам уведомление нужно подавать по окончании отчетного периода, только если в регионе введены авансовые платежи по этим налогам. По итогам года уведомление по ним подается в любом случае, так как декларации или иного отчета нет.

По остальным налогам и взносам за 4 квартал или по итогам года уведомление подавать не нужно, так как декларации по налогам будут сданы раньше срока оплаты.

Уведомление на оплату налогов подается только в случае, если налог попадает в единый налоговый платеж.

Ряд платежей в ЕНП не попадает:

-

НДФЛ с выплат иностранцам, работающим по патенту;

-

госпошлина, в отношении которой судом не выдан исполнительный документ;

-

взносы на травматизм.

Полный список платежей и налогов, которые не входят в ЕНП, приведен в приложении № 1 к письму ФНС от 30.12.2022 № 8-8-02/0048@.

На фоне всех нововведений, актуальность вопроса оптимизации налоговой нагрузки на компанию растет. 29-31 марта в Москве состоится закрытый семинар «Как защитить бизнес в 2023 году». Разрывы НДС, однодневки, переквалификация договоров – спикер семинара Евгений Сивков затронет все самые горячие темы.

Записывайтесь, пока есть места.

Как заполнить

Форма уведомления утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@. В нее входят титульный лист и раздел «Данные».

В приказе также приведены порядок заполнения уведомления и формат его передачи в электронной форме (приложения № 2 и № 3 к приказу).

Для печатного варианта уведомления предусмотрена возможность использовать только один вид шрифта – Courier New и размер 16 – 18.

Пробелы или нули не ставятся. Если в строке остаются пустые клеточки, то в них нужно поставить прочерки. Например, такое может быть с заполнением поля ОКТМО. Строка рассчитана на 11 знаков, а в некоторых случаях бывает 8 знаков кода. Вот тогда после написания ОКТМО нужно поставить прочерки.

Налоговый триллер «Аудитор»

Электронная книга Евгения Сивкова.

Хотите получить БЕСПЛАТНО?

Оставьте заявку в форме ниже, и мы пришлем ее вам:

Титульный лист

Включает реквизиты налогоплательщика – ИНН/КПП, код налоговой инспекции.

Раздел «Данные»

На этом листе уведомления указываются основные данные компании: КПП, ОКТМО, КБК. Нужно показать суммы платежа, например, налога (аванса).

Также нужно обозначить отчетный период. Если документ составляют по ежемесячным платежам, то проставляется код:

-

«21» – для 1 квартала;

-

«31» – для полугодия;

-

«33» – для периода 9 месяцев;

-

«34» – для указания года.

Укажите порядковый номер месяца периода «01», «02» и т. д.

Например, для НДФЛ, который нужно уплатить до 28 февраля, укажите период «21/02».

По квартальным платежам укажите код «34» и порядковый номер квартала «01», «02» и т.д.

В помощь налогоплательщикам налоговая служба выпустила письмо от 30.12.2022 № 8-7-02/0001@. В этом документе есть подробная таблица со сроками, кодами, КБК, отчетами и уведомлениями, и даже пояснениями к каждому налогу и периоду.

В уведомлении указываются те же реквизиты, что и ранее в платежных поручениях на уплату налога. Но, так как можно составить одно уведомление на все платежи, то оно – многострочное. Заполняйте столько строк, сколько нужно, чтобы показать полную информацию по уплате всех платежей.

При подаче одного уведомления на несколько налогов, на каждый из них заполняют отдельно блок из строк 1 – 6 отчета.

Но есть выбор. Если вы хотите на каждое КПП отправлять по отдельному уведомлению, чтобы не запутаться или для иных организационных целей, то это не возбраняется.

Что делать с ошибками в уведомлении

Ошибки, также, как и их исправления (подчистки, зачеркивания и т. д.) в документе не допускаются.

При обнаружении ошибки в сумме в уже сданном уведомлении, нужно составить новое уведомление и направить в налоговую инспекцию. В корректировочном документе нужно указать прежние реквизиты, а сумму налога новую – правильную.

Предыдущее уведомление не отменяется. Такого понятия как «отмена уведомления» не существует. Действует принцип, как при уточнении декларации — составляется новый корректировочный документ.

Путем подачи нового уведомления можно скорректировать ошибки в реквизитах документа – КПП, ОКТМО и прочих данных. Для этого в новом уведомлении нужно повторить данные реквизита ошибочной строки, а в строке «сумма» проставить «0». Следующей строкой указать верные данные.

Нюанс (про ошибки)

Если ошибка в уведомлении обнаружена уже после того, как была подана декларация, то уведомление с исправлением ошибок подавать не нужно.

Итак, представьте, что вы разобрались со всеми нововведениями, заплатили ЕНП, сдали декларации и даже годовую бухгалтерскую отчетность, а время – только середина марта. Что делать?

Конечно посетить уникальный трехдневный семинар Евгения Сивкова, который пройдет с 29 по 31 марта в Москве. На семинаре вы узнаете не только все актуальные способы снижения налоговой нагрузки компании, но и информацию о том, как себя обезопасить. По итогам семинара вы сможете подготовить документы, обеспечивающие вашу личную безопасность.

Переходите по ссылке и регистрируйтесь на мероприятие.

Реклама: ИП Сивков, ИНН: 592000429059

Добавить в «Нужное»

С 2023 г. организации и ИП, перешедшие на уплату налогов и взносов в составе единого налогового платежа (ЕНП), должны в определенных случаях подавать в ИФНС новый отчет – Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Далее для краткости все эти платежи будет называть «налогом». Посмотрим, в какие сроки нужно представлять Уведомление, по каким налогам, по какой форме и, самое интересно, что будет, если его не сдать.

Подчеркнем, консультация касается тех налогоплательщиков, кто перешел на уплату ЕНП. Если организация / предприниматель в 2023 г. платит налоги по-старому отдельными платежными поручениями с указанием в них КБК конкретного налога, ОКТМО и т.д., уведомления подавать не потребуется (ч. 12, 14, 16 ст. 4 Закона от 14.07.2022 № 263-ФЗ).

Когда нужно представлять Уведомление об исчисленных налогах

Уведомление подается в ИФНС в двух случаях (п. 9 ст. 58 НК РФ):

- если по уплачиваемому налогу не предусмотрена подача декларации (расчета), как, к примеру, при перечислении земельного или транспортного налога;

- если налог платится ранее, чем подается декларация (расчет) по нему.

Уведомление необходимо, чтобы ИФНС имела возможность правильно распределить уплаченные в составе ЕНП суммы на расчеты с бюджетом по конкретному налогу (по КБК и ОКТМО). Ведь сделать такое распределение самостоятельно ИФНС может лишь на основе декларации или по фиксированным суммам налогов. Если же исчисленная сумма налога неизвестна, а декларация еще не сдана, непонятно, в уплату каких налогов был сделан платеж.

Срок подачи Уведомления об исчисленных налогах

Общий срок подачи Уведомления – не позднее 25-го числа месяца, на который приходится срок уплаты налога (п. 9 ст. 58 НК РФ). Если 25-е число попадает на выходной, то срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Кстати, практически все декларации и расчеты сдаются с 2023 г. в такой же единый срок – не позднее 25-го числа.

Для НДФЛ, удержанного за период с 23 декабря по 31 декабря, установлен особый срок подачи Уведомления – не позднее последнего рабочего дня года.

По каким налогам подается Уведомление об исчисленных налогах

С учетом вышесказанного, подать уведомление придется по следующим налогам и взносам:

- ежемесячный НДФЛ, уплачиваемый в качестве налогового агента. Причем в декабре придется сдавать 2 уведомления;

- страховые взносы с выплат работникам и другим физлицам за первый и второй месяц каждого квартала. А вот за третий месяц квартала (по взносам за март, июнь, сентябрь и декабря) подавать Уведомление не надо, поскольку срок его подачи совпадает со сроком подачи РСВ за истекший квартал;

- авансовые платежи по УСН за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи предпринимателя по НДФЛ за себя за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи по налогу на имущество организаций;

- авансовые платежи по транспортному налогу;

- авансовые платежи по земельному налогу;

- авансовый платеж по ЕСХН.

Подавать Уведомление по налогу на прибыль и НДС не требуется. Сроки уплаты этих налогов наступают уже после представления декларации. Например, декларация по НДС за 1 квартал 2023 г. сдается не позднее 25 апреля 2023 г. А заплатить НДС в бюджет нужно уже после этого не позднее 28 апреля, 29 мая и 28 июня.

Форма Уведомления об исчисленных суммах налогов

Уведомление сдается по форме, утв. Приложением № 1 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@.

Как заполнить Уведомление об исчисленных налогах

В уведомлении есть:

- титульный лист. Его заполнение не вызовет трудностей. Необходимо указать лишь ИНН организации или ИП, КПП организации, код налогового органа, в который подается Уведомление;

- лист с данными об исчисленных налогах. Он содержит несколько одинаковых блоков, заполняемых на разные налоги. По каждому платежу указываются КПП, ОКТМО, КБК, сумма налога, код отчетного (налогового периода) и номер месяца (квартала), год. В идеале сумма исчисленного налога должна совпадать с той, которая будет указана впоследствии в декларации или расчете.

Код налогового периода заполняется в соответствии с Приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Таблица со сроками подачи Уведомлений об исчисленных налогах в 2023 г.

Покажем в таблице, по каким налогам, в какие сроки нужно подать уведомление и как указать коды периода.

| Налог/взнос | Период, за который подается уведомление | Крайний срок подачи уведомления | Код периода |

|---|---|---|---|

| НДФЛ | 01.01-22.01 23.01-22.02 23.02-22.03 23.03-22.04 23.04-22.05 23.05-22.06 23.06-22.07 23.07-22.08 23.08-22.09 23.09-22.10 23.10-22.11 23.11-22.12 23.12-31.12 |

25.01.2023 27.02.2023 27.03.2023 25.04.2023 25.05.2023 26.06.2023 25.07.2023 25.08.2023 25.09.2023 25.10.2023 27.11.2023 25.12.2023 29.12.2023 |

21/01 21/02 21/03 31/01 31/02 31/03 33/01 33/02 33/03 34/01 34/02 34/03 34/04 |

| Страховые взносы | январь февраль апрель май июль август октябрь ноябрь |

27.02.2023 27.03.2023 25.05.2023 26.06.2023 25.08.2023 25.09.2023 27.11.2023 25.12.2023 |

21/01 21/02 31/01 31/02 33/01 33/02 34/01 34/02 |

| УСН | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

| Налог на имущество организаций, транспортный налог, земельный налог |

за 2022 г. 1 квартал 2 квартал 3 квартал |

27.02.2023 25.04.2023 25.07.2023 25.10.2023 |

34/04 34/01 34/02 34/03 |

| ЕСХН | полугодие | 25.07.2023 | 34/02 |

| НДФЛ, уплачиваемый ИП за себя | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

Как подать Уведомление об исчисленных налогах

Уведомление подается (п. 9 ст. 58 НК РФ):

- через Личный кабинет налогоплательщика на сайте ФНС;

- через оператора по ТКС;

- на бумаге лично в налоговый орган или по почте заказным письмом (если у организации или ИП нет обязанности представлять налоговую отчетность в электронном виде).

Сколько налогов можно отразить в Уведомлении

Если по определённому сроку исчислено и в составе ЕНП уплачено несколько налогов, то все их можно отразить в одном Уведомлении разными блоками.

Например, к 25 февраля 2023 г. перечислены страховые взносы за январь 2023 г., а также НДФЛ, удержанный с доходов работников за период с 23 января по 22 февраля. Тогда можно заполнить два блока на Листе 2, отразив соответственно КБК НДФЛ и страховых взносов, ОКТМО, период, за который произведена уплата, и суммы НДФЛ и взносов. И сдать Уведомление не позднее 27 февраля 2023 г.

Или по сроку 25 апреля уплачены авансовый платеж по налогу при УСН за 1 квартал 2023 г., а также НДФЛ, удержанный за период с 23 марта по 22 апреля. Тогда эти два исчисленных налога можно отразить в одном Уведомлении, подаваемом не позднее 25 апреля 2023 г.

Уведомление при наличии обособленных подразделений

В 2023 г. сохраняется обязанность при наличии ОП распределять НДФЛ, страховые взносы и налог на прибыль в части регионального налога между имеющимися ОП (п. 7 ст. 226, п. 2 ст. 288, п. 11 ст. 431 НК РФ). То есть организация будет платить указанные налоги одной суммой в составе ЕНП, но потом их нужно распределить между подразделениями:

- в Уведомлениях (по НДФЛ и страховым взносам);

- в декларациях (по налогу на прибыль), в расчетах 6-НДФЛ и в Расчетах по страховым взносам.

При этом в одном Уведомлении можно указать информацию по всем авансам каждого обособленного подразделения организации, указав соответствующие КПП подразделений и ОКТМО по месту их нахождения.

А сдается такое Уведомление в ИФНС по месту нахождения самой организации (п. 2.5.2, 2.5.4 Приложения № 2 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@).

Какие КБК указывать в Уведомлении об исчисленных налогах

В ноябре Минфин обновил КБК для страховых взносов и некоторых налогов (Приказ Минфина от 22.11.2022 № 177н). В частности, введен отдельный КБК для страховых взносов за расчетные периоды начиная с 2023 г., добавлены отдельные КБК для НДФЛ с дивидендов. Ознакомиться с новыми КБК можно в отдельной консультации.

Указанные новые КБК нужно будет использовать при заполнении Уведомления об исчисленных налогах, а также при заполнении деклараций и расчетов.

Отметим, что КБК для уплаты единого налогового платежа такой – 18201061201010000510.

Что будет, если не подать Уведомление об исчисленных налогах

По разъяснениям ФНС, несвоевременное представление/не представление Уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени (Промостраница ФНС). При этом пени будут, если уведомление не подать до наступления срока уплаты налога/взноса. Правда, при положительном сальдо на ЕНС на дату наступления срока платежа пени, скорее всего, начисляться не будут. Поскольку обязанность по уплате налога будет считаться исполненной.

Кроме того, за неподачу Уведомления грозит штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

Как исправить ошибку в Уведомлении об исчисленных налогах

Основное правило – новое Уведомление с верными реквизитами подается только в отношении обязанности, по которой произошла ошибка. То есть повторять все указанные в ранее поданном Уведомлении сведения не требуется.

Правильные данные об исчисленных налогах можно внести не в отдельное Уведомление, а в подаваемое текущее Уведомление. Например, вы ошиблись при заполнении сведений об исчисленных страховых взносах за январь в Уведомлении, подаваемом в срок 27 февраля 2023 г. Обнаружили ошибку уже в середине марта. Тогда правильные сведения можно внести в Уведомление, подаваемое по сроку 27 марта 2023 г.

Как исправить ошибку?

Ситуация 1. Вы ошиблись в сумме налога. Тогда:

- в новом Уведомлении повторите данные о КПП, КБК, ОКТМО, периоде;

- укажите новую, правильную сумму налога.

Ситуация 2. Вы ошиблись в других реквизитах (КПП, КБК, ОКТМО и т.д.). Тогда:

- повторите в новом Уведомлении данные ошибочного блока (КПП, КБК, ОКТМО, период), но в поле «сумма» укажите «0»;

- укажите верные данные в новом блоке строк 1-6.

Как только Уведомление поступит в ИФНС, произойдет автоматическая корректировка ранее представленных данных.

При этом если сальдо ЕНС будет достаточным для уплаты начисленного налога и срок уплаты налога не наступил, негативных последствий не будет.

А вот если ошибка обнаружена уже после подачи декларации по соответствующему налогу, подавать корректирующее Уведомление бессмысленно. Налоговая инспекция исправит неверные данные по информации из декларации, поскольку декларация имеет приоритет перед Уведомлением.

По ТК РФ работодателю в конкретных случаях необходимо уведомлять работников в определенный срок. Свели в таблицу перечень случаев, о которых ТК РФ требует работодателя предупреждать работника в письменном виде под подпись (с указанием сроков, нарушение которых может дорого обойтись организации). Объяснили, как оформлять уведомления на бумаге (11 примеров): дали состав обязательных реквизитов, образцы готовых документов, варианты оформления отметки о получении документа работником и отметки с его ответом на предложение работодателя. Показали журнал регистрации уведомлений. Разобрались со сложным вопросом документирования факта и даты выполнения работодателем своей обязанности, если работник отказывается расписываться в получении уведомления на экземпляре работодателя.

В Словаре видов и разновидностей современной управленческой документации уведомление определено, как деловое письмо, сообщающее адресату информацию, могущую иметь правовые последствия.1

Этот документ может создаваться в рамках различных видов управленческой деятельности. Например, в Общероссийском классификаторе управленческой документации (ОКУД)2 такой вид документа, как уведомление, встречается:

- в унифицированной системе документации, устанавливаемой ЦБ РФ;

- в унифицированной системе бухгалтерской финансовой, учетной и отчетной документации организаций государственного сектора;

- унифицированной системе отчетно-статистической документации.

И хотя в ОКУД нет уведомлений среди организационно-распорядительной документации и документации по учету труда и его оплаты, они являются значимыми документами деятельности кадровых подразделений, т.к. с их помощью реализуются требования ТК РФ. Нарушения при составлении или передаче работнику этих документов могут иметь существенные юридические последствия для организаций.

Связано это в первую очередь с тем, что трудовое законодательство включает немало норм, устанавливающих необходимость извещения работников о каких-либо событиях и действиях, о которых должно быть сообщено работнику в определенный срок. Их несоблюдение может стать основанием для трудовых споров и применения к работодателю штрафных и иных санкций.

В каких случаях составлять уведомления

В ТК РФ используются различные формулировки для обозначения ситуаций, когда требуется проинформировать работника. Назовем основные из них (Таблица 1).

Таблица 1. О чем и когда работодатель должен уведомить работника, согласно ТК РФ

Как видно из Таблицы 1, сам вид документа «уведомление» в ТК РФ упоминается не так часто, но все ситуации, требующие «извещения», «предупреждения», «уведомления» работника, следует трактовать как основание для издания этого вида документа.

Кроме того, уведомление может составляться в ситуациях, когда необходимо получить согласие работника либо ознакомить его с правом на отказ. Традиционно принято использовать для этих целей такой вид документа, как заявление. Однако по своему смыслу заявление связано скорее с инициативой работника. Если же инициатива исходит от работодателя, то согласие, оформленное в виде заявления, выглядит несколько нелогично. Впрочем, это не будет нарушением с учетом того, что ТК РФ в большинстве случаев не определяет однозначно, с помощью какого вида документа должно быть оформлено согласие, и тогда главное, чтобы оно было.

Таблица 2. Ситуации, в которых ТК РФ требует получить согласие работника либо ознакомить его с правом на отказ

Во всех этих ситуациях, прежде чем получить согласие работника, ему предварительно направляется уведомление с изложением обстоятельств, требующих определенных управленческих действий, которые могут быть осуществлены только с письменного согласия работника. Уведомление в этих ситуациях может:

- только информировать работника о необходимости дать письменное согласие, а также о его праве отказаться (например, от командировки или работы в ночное время) или

- содержать еще зону для внесения ответа работника (положительного или отрицательного) на предложение работодателя. Лучше, если заранее вы внесете трафарет этой надписи, чтобы работник отразил все нужные работодателю сведения (см. отметку «2» в Примере 4).

Как правило, издается 2 экземпляра уведомления и работник собственноручно оформляет не просто отметку о получении (когда его только информируют), но и сразу свой ответ с датой и подписью. Две данные надписи лучше подтверждать подписью работника отдельно в случаях, когда в получении он готов расписаться, а на предложение работодателя неизвестно как ответит (см. отметки «2» в Примерах 4 и 5, а также Примеры 6 и 7).

Форма уведомления

Уведомления направляются работникам с разными целями и в разных ситуациях, поэтому типовой формы этого документа нет. Он оформляется по общим правилам составления организационно-распорядительной документации. На практике его часто оформляют на бланке письма, что не совсем корректно. Ведь уведомление текущему работнику – это внутренний документ, а не исходящий. Письмо уместнее писать бывшему работнику.

В состав обязательных реквизитов уведомления входят:

- наименование организации – автора документа;

- наименование вида документа;

- место составления (издания) документа;

- дата документа;

- регистрационный номер документа;

- адресат;

- заголовок к тексту;

- текст документа;

- подпись уполномоченного лица работодателя.

Эти реквизиты оформляются с учетом требований ГОСТ Р 7.0.97-20163.

Кроме того, в уведомлении обязательно должна быть предусмотрена отметка о получении работником своего экземпляра уведомления. Такая отметка обычно содержит фразу «Уведомление мною получено “___ ” _________ 20__ года» и подпись работника. Визой из Примера 1 оформляется согласие или несогласие с проектом документа (такой реквизит предусмотрен в ГОСТ Р 7.0.97-2016). Но в нашем случае его атрибутов недостаточно – нам нужна именно отметка о получении документа, как в Примере 2 или 3 (хотя такого реквизита в ГОСТ Р 7.0.97-2016 нет). В этой отметке наличие должности / профессии работника не обязательно, т.к. они непременно фигурируют в реквизите «адресат» (см. «1» в Примере 4).

Как правило, уведомление составляется на общем бланке организации и соответственно не содержит реквизит «справочные данные об организации» (как приказ, протокол и другие внутренние документы). Однако наличие этого реквизита может быть удобно в ситуации, когда работнику уведомление не вручается на рабочем месте, а направляется заказным письмом. Указанный в этом реквизите почтовый адрес может быть использован работником для направления официального ответа работодателю (хотя на конверте адрес тоже есть). Даже если здесь фигурирует полный почтовый адрес, отдельно место издания документа все равно указывается (см. Примеры 4 и 5).

Пример 1. Виза согласования

Пример 2. Отметка о получении документа (без должности)

Пример 3. Отметка о получении документа (с указанием должности)

Повторимся: вид нашего документа – не письмо, а уведомление. Заголовок к тексту начинается с предлога «о» и содержит краткое описание причины направления работнику уведомления. Например, уведомление «о прекращении трудового договора», «о прекращении трудового договора при неудовлетворительном результате испытания», «о предстоящем увольнении в связи с сокращением численности работников», «о привлечении к работе в выходной день», «о предоставлении ежегодного оплачиваемого отпуска» и т.д.

С какой буквы (заглавной или маленькой) писать заголовок с новой строки? Мы привыкли, что в письмах он пишется с заглавной буквы (там нет указания вида документа), а вот, например, в протоколах, актах – с маленькой (протокол заседания совета директоров, акт инвентаризации основных средств и т.д.). Если есть вид документа, то он является единым целым с заголовком к тексту и, следовательно, заголовок лучше писать с маленькой буквы (хотя в уведомлениях встречаются разные варианты, см. Примеры 4 и 5).

Текст документа начинается с обращения к работнику. Обычно для этого используют устоявшуюся этикетную формулу «Уважаемый Сергей Валерьевич!», «Уважаемая Василиса Николаевна!»

Далее в констатирующей части дается ссылка на правовую норму, потребовавшую направления работнику уведомления, и описание обстоятельств, в отношении которых действует эта норма.

Основная часть текста содержит выводы, предупреждения, рекомендации, просьбы или просто информацию, которую работник должен принять к сведению. Здесь также могут разъясняться правовые нормы, порядок их применения, права работника, а также действия, которые он обязан предпринять или, напротив, может отказаться предпринимать.

Подписывает уведомление, как правило, руководитель организации. Однако если у иного должностного лица организации есть полномочия на принятие кадровых решений, то оно тоже может подписывать уведомления работникам. Печать на уведомлении (как внутреннем документе) не нужна.

Пример 4. Уведомление о прекращении трудового договора в связи с истечением его срока

Пример 5. Уведомление о предстоящем увольнении в связи с сокращением штата работников

Как уже было отмечено выше, факт согласия или несогласия работника может быть зафиксирован непосредственно на уведомлении. Варианты того, какие формулировки могут быть использованы, показаны в Примерах 5, 6 и 7, но возможны и другие формулировки.

Неоднозначность формы и различные варианты отметок обусловлены тем, что в спорной ситуации, когда работник не желает сотрудничать и отказывается получать уведомление и соглашаться на предложение работодателя, последнему становится особенно важно доказать, что он уведомлял работника. Этому способствуют регистрация уведомлений и правильная процедура их вручения работникам.

Регистрация уведомлений

Очень важными реквизитами уведомления являются его дата и регистрационный номер.

Одной из целей регистрации является учет документов. В условиях, когда законодательство требует от работодателя, во-первых, известить о чем-то работника в письменном виде, а во-вторых, сделать это в строго оговоренный срок, регистрация позволяет зафиксировать и подтвердить факт создания документа в установленное время. Ведь дата в отметке о получении документа может быть только позже его регистрации – именно дата получения работником должна быть раньше на определенное количество дней (или месяцев) того события, о котором уведомляет работодатель.

Пример 8

В статье 74 ТК РФ написано, что уведомить работника об изменении определенных сторонами условий трудового договора работодатель обязан не позднее, чем за 2 месяца до наступления этих изменений. Например, об изменениях, которые произойдут 14 сентября, работник должен быть уведомлен не позднее 13 июля. 13 июля – это крайняя дата получения работником уведомления. Однако не будет нарушением заблаговременное вручение уведомления работнику.

Регистрируются уведомления, как правило, в отдельном журнале. Впрочем, есть подход, при котором для различных видов уведомлений ведутся различные журналы. Рациональная составляющая такого подхода основана на том, что какие-то разновидности уведомлений носят систематический характер, а какие-то издаются от случая к случаю. Так, разумно будет вести отдельный журнал для уведомлений о наступлении отпуска по графику отпусков.

Журнальная форма регистрации позволяет более четко вести учет уведомлений, исключить возможность подтасовки фактов путем внесения записей задним числом. Соответственно, в случае спора и разбирательств в ГИТ или суде своевременная регистрация спорного уведомления в журнале станет дополнительным аргументом в пользу работодателя.

Если вы делите уведомления на несколько документопотоков, то каждому из них присваивается свой код в добавление к порядковому номеру в пределах календарного года. Если они при этом подшиваются в соответствующие «профильные» дела, то таким кодом вполне может быть номер дела.

Но уведомления также можно хранить и в личных делах, и как основания приказов.

Форма журнала регистрации уведомлений точно не определена. Состав граф этого журнала определяет работодатель, исходя из своих справочно-информационных целей. Он может иметь следующий вид:

Пример 9. Журнал регистрации всех уведомлений (без разбивки на несколько отдельных документопотоков)

Также в журнале могут быть реквизиты приказа, основанием для которого является уведомление и прочие данные. Можно еще предусмотреть графу с подписью работника о получении уведомления. Формально это станет дублированием подписи работника о получении уведомления, которая проставляется на самом документе (на экземпляре работодателя). Вариант проставления подписи только в журнале менее предпочтителен, т.к. работник может оспорить содержание уведомления.

Как направлять / вручать уведомление

Учитывая тот факт, что уведомление содержит информацию, которая может иметь серьезные правовые последствия, к отправке или передаче его работнику нужно отнестись крайне серьезно.

В большинстве ситуаций практикуется вручение работнику уведомлений по месту работы сотрудником отдела кадров или непосредственным руководителем. Это обычная практика, которая однако требует обязательного проставления отметки о получении уведомления работником на экземпляре работодателя (см. Примеры 2–5).

Если работник отказывается получать уведомление или расписываться на экземпляре работодателя, то нужно зачитать ему уведомление вслух при свидетелях и документировать это актом. Он оформляется по общим правилам: кроме составителя подтвердить изложенное в акте своими подписями должны не менее двух свидетелей.

Образец такого акта показан в Примере 10 (дата на нем обязательна, а вот номер вполне может отсутствовать). Но заменить его может и добавление на листе уведомления зоны, показанной в Примере 11, т.е. прямо тут свидетели могут подтвердить своими подписями факт отказа от получения уведомления и его зачитывание вслух работнику.

Пример 10. Акт об отказе получить уведомление и его зачитывании работнику

Пример 11. Фиксация на самом уведомлении подписями свидетелей отказа работника

Вручить уведомление лично в руки и даже зачитать его вслух работнику не всегда получается, тогда уведомление отправляют работнику через «Почту России». А в конфликтных случаях отправление по почте даже добавляют к оформлению акта. При отправке заказного письма на руках у работодателя остается только чек, подтверждающий факт отправки, а при направлении ценного письма – еще и опись отправленных документов, можно сюда добавить уведомление о вручении, в котором работнику потребуется расписаться перед получением письма. В конфликтных ситуациях работодателю стоит задействовать максимум «почтовых доказательств» вручения письма.

Адрес отправки, как правило, хранится в личном деле работника. Обязательно он есть на трудовом договоре. Если работник сменил место жительства или фактически проживает по другому адресу, он должен проинформировать об этом работодателя. Если такой информации от работника не поступало, письмо следует отправлять по адресу, прописанному в трудовом договоре.

В Гражданском кодексе РФ есть норма про юридически значимое сообщение, но он относится к гражданско-правовым отношениям. А трудовые отношения регулируются ТК РФ, в который только планируют внести нечто подобное.

Фрагмент документа

Пункт 1 статьи 165.1 «Юридически значимые сообщения» Гражданского кодекса РФ

1. Заявления, уведомления, извещения, требования или иные юридически значимые сообщения, с которыми закон или сделка связывает гражданско-правовые последствия для другого лица, влекут для этого лица такие последствия с момента доставки соответствующего сообщения ему или его представителю.

Сообщение считается доставленным и в тех случаях, если оно поступило лицу, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему вручено или адресат не ознакомился с ним.

Как и сколько хранить уведомления

Уведомления работников обычно создаются в кадровом подразделении и хранятся там же.

Кадровикам их удобно собирать в личных делах. Но у личных дел срок хранения 50/75 лет ЭПК по ст. 445 Перечня 2019 г.4, а у уведомлений работников – всего 3 года по ст. 436 того же Перечня.

Вместе с тем есть категория уведомлений, являющихся основанием для издания приказов со сроками хранения 50/75 лет. Например, приказов о переводе, изменении условий трудового договора, увольнении работников. Уведомления для таких приказов являются важным подтверждением правомерности подобных действий. Хранить их только три года рискованно.

В этой ситуации можно порекомендовать хранить уведомления для приказов со сроком хранения 50/75 лет в личных делах работников или в деле «Основания к приказам со сроком хранения 50/75 лет», в котором будут также докладные записки, справки и заявления в соответствии со ст. 434 Перечня 2019 г.

Иные уведомления работников, которые являются, как правило, основанием для издания приказов со сроком хранения пять лет (например, о ежегодных оплачиваемых отпусках, направлении в командировки и др.), можно хранить в самостоятельном деле «Уведомления работников за… год». Как правило, спорные ситуации в связи с такими приказами и уведомлениями не возникают, поэтому, по нашему мнению, их можно хранить три года в соответствии со ст. 436 Перечня 2019 г.