Что такое реквизиты банковской карты

Реквизитами банковской карты называются данные банковского счета, часть которых отражена непосредственно на пластиковом носителе. Рассказываем о видах реквизитов, для чего они используются, где их взять и какие данные безопасно сообщать посторонним.

Полные реквизиты карты – что это

Пластиковая карта – это платежный инструмент, позволяющий распоряжаться деньгами на счете, к которому она привязана. К её реквизитам относится вся информация об этом счете и сведения, эмбоссированные, то есть выгравированные или напечатанные, на пластике физического носителя.

Полные реквизиты банковской карты включают:

- номер расчетного счета в банке;

- наименование банка с указанием регионального филиала;

- ИНН, КПП, БИК финансово-кредитной организации;

- номер корсчета банка;

- ФИО держателя;

- номер карты;

- срок ее действия;

- коды безопасности, включая ПИН, CVV/CVC;

- номер телефона держателя.

К реквизитам относятся все данные о банке и владельце карты, с помощью которых можно управлять средствами на счете. Так как номер мобильного телефона используется при выполнении переводов с помощью Сервиса быстрых платежей (СБП, перевод выполняется по номеру телефона), его тоже стоит отнести к реквизитам.

На карту нанесены:

- Номер – уникальное сочетание цифр, которое присвоено носителю. Обычно он состоит из 16, реже – из 18 или 19 цифр.

- Срок действия карты – месяц и год, до которых пластиковый носитель обслуживается банком. Он составляет от года до четырех лет и зависит от типа карты – дебетовая, кредитная, цифровая, неименная. Далее карту перевыпускают.

- Фамилия и имя держателя латинскими буквами. Если карта неименная, она выпускается без эмбоссинга ФИО владельца. Это не значит, что она никому не принадлежит: карта привязана к счету на имя держателя.

- Код проверки подлинности CVV или CVC – три цифры на обороте карты, необходимые при списаниях средств при оплате онлайн на сторонних ресурсах.

Реквизиты счета карты доступны в личном кабинете мобильного приложения и онлайн-банка.

Когда нужны полные реквизиты банковской карты

Большинство операций по списанию и зачислению средств не требуют знания полных платежных данных. Для расчета в магазине достаточно самой карты и ПИН-кода, для оплаты покупок онлайн – номера карты, сведений о владельце, кода CVV/CVC и полученного в СМС, а для получения перевода – номера телефона, к которому привязан мобильный банк.

Реквизиты счета карты нужны для:

- получения переводов от юридических лиц, включая оплату услуг, зачисление заработной платы, пособий;

- получения переводов из-за границы по SWIFT;

- получения переводов с карт других физлиц, если у вас не подключен сервис СБП;

- управления счетом, если карта заблокирована, деактивирована или перевыпускается по сроку;

- снятия денег со счета карты в отделении банка без предъявления пластикового носителя;

- выставления счетов организациям на оплату ваших услуг, в том числе в статусе самозанятого.

Как узнать реквизиты банковской карты

- Если у вас нет в руках пластикового носителя, а данные карты нужны – их можно найти в личном кабинете на сайте банка или в мобильном приложении. Для безопасности часть данных скрыта, на главном экране могут отображаться только последние 4 цифры номера.

- Чтобы получить полные реквизиты, откройте вкладку информации о карте и перепишите или скопируйте необходимые данные. Если к одному счету выпущено несколько карт, у них будут одинаковые реквизиты счета, но разный номер на пластике. Это никак не сказывается на зачислении и списании средств, все карты управляют одним счетом, а деньги можно получить по номеру счета, карты, мобильного телефона.

Кроме этого реквизиты счета карты можно получить в банкомате. Вставьте карту, подтвердите вход в кабинет пользователя. Выберите вкладку со своими счетами и далее «Реквизиты» необходимого. Информацию можно распечатать на чеке устройства или сфотографировать.

Еще один способ – обратиться в отделение своего банка. Для этого потребуется паспорт. Сведения будут распечатаны на фирменном бланке с отметкой операциониста, выполнившего запрос.

Некоторые банки предоставляют сведения через оператора горячей линии. Для этого необходимо подтвердить личность, назвав все данные, которые попросит специалист банка, реквизиты будут высланы по СМС.

Реквизиты счета предоставляются без указания номера карты и информации, нанесенной на пластиковый носитель. Если данные попадут в чужие руки, использовать их для доступа к деньгам не получится: нужен паспорт для обращения в банк или мобильный телефон для получения СМС-кодов при работе с дистанционными сервисами.

Что нельзя сообщать третьим лицам

Платежная информация ваших счетов и карт – ключ к вашим деньгами. Передавать полные сведения можно только в бухгалтерию предприятия, клиентам, с которыми заключен письменный договор, близким, которым вы полностью доверяете, если требуется распоряжение счетом от вашего лица.

Если данные вашей карты попадут мошенникам, они могут вывести деньги с вашего счета, сделать переводы за границу, оплатить покупки в интернете. Оспорить операцию с использованием кодов безопасности и вернуть деньги можно только если доказано, что карта была похищена.

Никогда:

- никому не отправляйте фото вашей карты;

- не сообщайте все данные с лицевой стороны, включая срок действия;

- коды безопасности с оборота карты, из PUSH-сообщений или СМС.

Также не стоит сообщать PIN-код, эти данные бесполезны для любой операции, кроме снятия наличных через банкомат и если их запрашивают, это может быть мошенник.

Чтобы принять перевод, достаточно сообщить номер своего телефона – с его помощью можно перевести до 100 000 рублей по СБП между картами любых банков без комиссии и ввода личных данных держателя. Если сервис не подключен, назовите номер карты, свое имя, отчество и первую букву фамилии – этого достаточно для отправки средств и безопасно с точки зрения управления счетом.

Как могут украсть информацию

Телефонное мошенничество и социальная инженерия – самый распространенный способ. Прекратите разговор, если вам звонит:

- сотрудник банка и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор или робот-автоответчик с сообщением о заявке не открытие счета или кредитной карты на ваше имя;

- организатор лотереи или представитель компании, которая дарит подарки по поводу юбилея или раздает выигрыши «счастливчикам».

Второй по популярности способ хищения платежных данных – рассылки. Не переходите по ссылкам в СМС и сообщениях электронной почты, даже если адрес отправителя кажется вам знакомым, «принадлежит» банку или ведомству. Мошенническими являются сообщения, в которых содержится:

- информация о проблемах с мобильным банком, при этом просят ввести реквизиты карты, CVV-код;

- уведомление о верификации аккаунтов интернет-магазинов с просьбой обновить платежные данные;

- письмо о дополнительных компенсациях или государственных выплатах за истекшие периоды;

- приглашение принять участие в лотерее, распродаже, где для получения выигрыша надо указать номер телефона и полные данные карты.

Пользуйтесь только официальными сервисами и оборудованием своего банка. При любой подозрительной активности по карте – установите временную блокировку с помощью мобильного приложения.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 30 июня можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Загружается форма. Пожалуйста, подождите…

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что такое счет получателя и номер карты, по каким реквизитам лучше делать перевод, как выполняется операция. Что вообще означают эти цифры. На Бробанк.ру — полное разъяснение вопроса и важные аспекты, которые нужно учесть.

-

Чем отличается номер карты и номер счета

-

Что означает номер на пластике

-

Что можно делать с номером

-

Номер счета банковской карты

-

Операции с банковским счетом

-

Номер карты и номер счета — одно и тоже?

Чем отличается номер карты и номер счета

Номер карты — это числовой набор, расположенный на лицевой стороне пластика. Это строго индивидуальный номер, другого точно такого же нет. Обычно набор состоит из 16-ти цифр. У некоторых граждан до сих пор имеются на руках карты Маэстро, их номер состоит из 18 знаков.

Фактически это числовой набор, который привязан к конкретному банку, к конкретному человеку и именно этой карте. Его можно использовать для выполнения некоторых финансовых операций, например, для получения переводов.

Номер счета — это уже часть банковских реквизитов. Именно к счетам банки привязывают карточные продукты, часто называя их карточными счетами. У любого пластика есть и номер, и счет, как часть реквизитов. Полные реквизиты обычно используются для передачи в какие-то инстанции, для получения переводов от юридических лиц.

Номер карты и расчетный счет — это разные реквизиты, но они вместе принадлежат карточке. Совершать приходные операции можно и по тому, и по другому.

Что означает номер на пластике

Российские банки преимущественно выпускают платежные средства Виза и Мастеркард, номера которых состоят из 16 чисел. Это международные финансовые инструменты, поэтому в каждой обслуживаемой стране карты имеют идентичный вид. И карточки МИР от Национальной ПС тоже приведены к аналогичному знаменателю, выглядят точно так же.

Номер карты отражен на лицевой стороне пластика, он имеет вид 1111 2222 3333 4444. И в каждом числе кроется важная информация:

- первая цифра говорит, какая платежная система обслуживает пластик Виза — 4, Мастеркард — 5, МИР — 2;

- следующие пять цифр — это БИН, который говорит о том, какой банк, какой филиал выпустил платежное средство. Кредитным и дебетовым карточкам присваиваются разные БИНы, поэтому по этому номеру можно определить не только банк, но и тип пластика;

- следующие девять цифр — это уже уникальный номер, присвоенный держателю;

- последнее число — контрольное.

Вот и получается, что идентичных номеров в мире просто не встречается. И если нужно определить, какой банк выпустил пластик, можно воспользоваться бесплатными онлайн-сервисами, которые моментально предоставляют информацию.

Что можно делать с номером

Если вы хотите получить на карту какое-то пособие, оформить пенсию, получить перевод от юридического лица, просто номер не примут. Государственные структуры и предприниматели работают только с полными реквизитами. По номеру совершаются только простые транзакции:

- переводы с карты любых банков. Вы можете передать числовой набор с пластика другому человеку, и тот сделает вам перечисление. Это можно делать через банкинг, различные онлайн-сервисы, стационарные пункты приема платежей;

- оплата покупок и услуг в интернете. Для выполнения операции нужно ввести номер карты, срок ее действия и код CVC, который найдете на обороте пластика.

В основном номер карты используется только для переводов между физическими лицами. Это самый простой вариант перекинуть кому-то деньги. Таким образом средства поступают на нужную карточку моментально, чего нельзя сказать о переводах по полным реквизитам счета.

Номер счета банковской карты

Если клиент обращается в банк за выпуском карты, то в первую очередь на его имя регистрируется счет. И уже потом к нему прикрепляется платежное средство. Часто его еще называют карточный счет — это реквизиты, которые привязаны к конкретному пластику. Точнее, пластик к ним привязан.

Если сравнить номер карты и счета, то последний будет более объемным, он состоит уже из 20 цифр, и каждая несет определенную информацию. Расшифровка такая:

- первые три числа сообщают о виде счета. Например, для физических лиц — 408, для юридических лиц и ИП — 407, 423 — это вклад и так далее;

- следующие два числа дополняют первую группу. Например, 02 — это ОАО или ЗАО;

- следующая группа из трех чисел — код валюты. Например, если обслуживание ведется в рублях, то это 810;

- девятая цифра — контрольная;

- следующие четыре числа — в них зашифрован номер отделения банка, где были заведены реквизиты;

- и последний блок из семи цифр — индивидуальный номер клиента этого банка.

То есть номер счета платежной карты как бы дополняет номер карточки, дает несколько больше информации о владельце. Например, это может быть не простая дебетовая карта, а бизнес-пластик юридического лица, о чем и скажет номер. Также будет понятно, какая валюта используется.

Операции с банковским счетом

Специальный карточный счет Сбербанка или любого другого банка — это и есть простой лицевой или расчетный счет. Обычно он используется для передачи в какие-то инстанции. Например, когда человек оформляет пенсию, пособия, ждет перевода от юридического лица. При написании заявления на перевод зарплаты на карту тоже нужны полные реквизиты прикрепленного к ней счета.

Переводы на счета всегда идут гораздо дольше, чем отправления по номерам карт. Это буду уже межбанковские переводы, которые выполняются за 2-3 рабочих дня.

Чтобы выполнить транзакцию, одного счета мало, нужно получить в банке полные реквизиты, в которые входят:

- юридическое наименование банка-получателя;

- БИК этого банка и корреспондентский счет;

- номер счета получателя;

- ФИО владельца реквизитов.

То есть сам номер счет — это только часть “адреса”. Чтобы платеж дошел, нужны полные реквизиты. Их можно получить в банке, в банкомате или в офисе обслуживающего банка.

Номер карты и номер счета — одно и тоже?

Некоторые граждане полагают, что номер счета и номер карты совпадают, что это одно и то же значение. Но это ошибка, это разные реквизиты карточки. И то, что отображено на пластике, вообще не совпадает с актуальными реквизитами карточного счета.

Как узнать номер счета карты Сбербанка

Перевод на карту Сбербанка можно без проблем совершить и просто по номеру, который на ней расположен. Платеж дойдет моментально, иные сведения для выполнения транзакции не нужны. Если же нужны реквизиты для передачи какой-то фирме или государственной инстанции, Сбербанк предлагает четыре способа:

- в системе Сбербанк Онлайн;

- в мобильном приложении банка;

- в банкомате: вставляется карту, нужная информация находится в разделе “Мои счета”, реквизиты будут распечатаны на чеке;

- в офисе Сбербанка, при себе нужно иметь паспорт.

Банковская карта и счет — несколько разные вещи. Счет без пластика существовать может, а вот карточка без привязанного счета — нет. Но оба эти реквизита можно использоваться для работы с пластиком. И помните, что номер карты и лицевой счет — это не одно и то же.

Источник информации:

- Сайт Сбербанка: Как получить реквизиты для перевода.

Комментарии: 28

Расчетный счет

Расчетный счет — это банковский счет для операционной деятельности юрлиц и ИП. Через него должны проходить все расчеты с контрагентами, например, оплата товаров и услуг, зачисление денег от клиентов, уплата налогов.

При наличии расчетного счета можно подключить эквайринг, чтобы принимать безналичные платежи в магазине или на сайте. Компания может оформить корпоративную банковскую карту, ее также привязывают к расчетному счету.

Закон не запрещает компаниям работать без расчетного счета, но устанавливает ограничения:

- сумма договора — не более 100 тыс. ₽;

- виды расходов — выплата зарплаты, страховых возмещений, выдача на личные нужды (для ИП), оплата товаров и услуг, выдача наличных под отчет, выдача займов.

Если сумма договора или виды оплаты выходят за рамки ограничений, платежи нужно проводить через расчетный счет.

Самозанятому ИП нужен расчетный счет, а самозанятому гражданину расчетный счет открывать не нужно — он может проводить расчеты через личный банковский счет.

Как открыть расчетный счет. Выбрать банк с подходящими условиями. Можно сравнить предложения от разных банков по следующим параметрам:

- лимиты на поступление денег;

- тариф;

- кредитная политика;

- удобство и график работы службы поддержки;

- возможность получить бизнес-карту к счету;

- функциональность мобильного приложения.

Для открытия счета руководителю компании нужно написать заявление в банк и предъявить документы. Банки сами устанавливают требования к пакету документов, поэтому список может отличаться. Приведем перечень основных документов.

Для индивидуального предпринимателя:

- паспорт;

- ИНН;

- свидетельство ЕГРИП.

Для юридического лица:

- решение об учреждении ООО;

- устав;

- выписка из ЕГРЮЛ;

- свидетельство ЕГРЮЛ;

- ИНН;

- приказ о назначении директора и его паспорт.

Заявку на открытие счета можно подать онлайн, но оригиналы документов нужно принести в офис банка для удостоверения.

Открытие расчетного счета занимает до трех рабочих дней. В течение пяти дней после открытия счета банк передает информацию налоговой службе, Социальному фонду и судебным приставам.

В Ак Барс Банке можно открыть расчетный счет для бизнеса и сразу получить реквизиты для перечисления. Открытие, эквайринг и обслуживание в первый месяц — бесплатно. На остаток по счету начисляются проценты — 7,02% годовых.

Где узнать номер своего расчетного счета: в банке лично, на сайте банка, в мобильном приложении банка, в договоре или банковской выписке.

Лицевой счет

Лицевой счет — цифровой код для идентификации клиента — применяется в разных платежных системах. Например, оператор связи открывает лицевой счет клиенту при оформлении услуг связи.

В банке функции лицевого счета для частных и корпоративных клиентов отличаются. Когда частник оформляет карту или вклад, ему открывают лицевой счет. Клиент может зачислять на него деньги или расходовать их, например, оплачивать товары, переводить знакомым, снимать наличные в банкомате.

Корпоративные клиенты не могут свободно распоряжаться лицевым счетом. Он нужен для внутрибанковского взаимодействия.

Например, в организации пять сотрудников. Когда руководитель открывает зарплатный проект, к расчетному счету компании привязывают пять лицевых счетов — по количеству работников. В день выдачи зарплаты установленные суммы с расчетного счета разносятся по лицевым счетам.

Также лицевой счет открывают, когда компания оформляет кредит или кладет деньги на депозит.

Как открыть лицевой счет. Процедура зависит от условий банка. Но всегда действует требование — открыть лицевой счет можно при наличии расчетного в мобильном приложении банка, в договоре или банковской выписке.

Ак Барс Банк предлагает выгодные условия — коробочные продукты с большим набором привилегий. В коробке клиент получает к одному счету до пяти карт.

На остаток начисляется до 12% годовых. При выполнении условий — обслуживание коробки бесплатно. Посмотрите, какие еще преимущества получает владелец банковского продукта.

Как нельзя использовать лицевой счет. Организации и ИП не могут принимать на лицевой счет в банке платежи от клиентов или рассчитываться с поставщиками — взаиморасчеты должны проходить обязательно через расчетный счет.

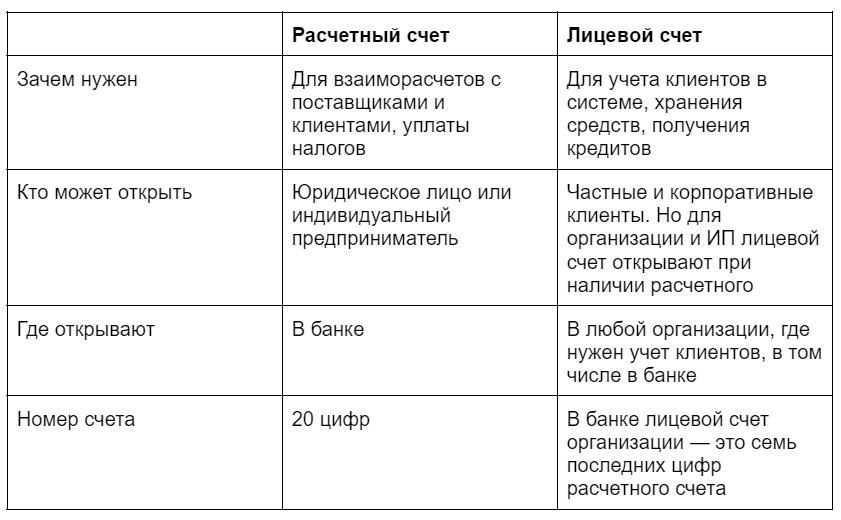

Отличия лицевого и расчетного счетов

Для удобства мы собрали основные отличия счетов для бизнеса в таблице.

Что будет, если использовать счет не по назначению

Расчетный счет трудно использовать не по назначению: бизнес может пользоваться им для любых целей. А для операции, где нужен именно лицевой счет (например, зачисление платежа по кредиту), банк сам переведет деньги именно на лицевой счет.

Лицевой счет. Организациям и ИП нельзя вести операционные расчеты через лицевой счет (п. 2.1 инструкции Банка России).

Если банк узнает о нарушении, приостановит незаконную операцию или заблокирует счет. Это требование банк фиксирует в договоре с клиентом.

Например, банк может посчитать подозрительным большое количество операций по личному счету (более 30 в день) или большие объемы перечислений (более 100 тыс. ₽ в день или более 1 млн ₽ в месяц).

Приостановить операцию может банк контрагента, если из сообщения к платежу возникнет подозрение на коммерческую деятельность. Да и партнеры могут отказаться сотрудничать с компанией, которая предлагает проводить расчеты через лицевой счет.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!