Налоговый период в платежном поручении 2022-2023 годов заполняется при перечислении налогов и взносов (авансовых платежей по ним). Причем с 2023 года это происходит по новым правилам. Как правильно заполнить поле 107 «Налоговый период»? Что делать, если вы допустили ошибку при заполнении данного поля? Ответы на эти вопросы и примеры заполнения платежного поручения вы сможете найти в нашей статье.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета.

Что такое платежное поручение

Платежное поручение — это оформленное документом определенной формы распоряжение от владельца счета для банка, обслуживающего этот счет, о списании конкретной денежной суммы на счет получателя, открытый в этом же банке или ином финансовом учреждении. С 10.09.2021 форма платежного поручения утверждена положением Банка России от 29.06.2021 № 762-П, по сравнению с действовавшей ранее она не изменилась.

Оно используется для перечисления денежных средств:

- за поставленные (выполненные, оказанные) товары (работы, услуги);

- в бюджеты всех уровней, а также фонд социального страхования;

- в целях возврата/размещения кредитов (займов), депозитов и уплаты процентов по ним;

- в иных целях, предусмотренных законодательством или договором.

Бланк платежного поручения и образец его заполнения смотрите здесь.

Порядок заполнения платежного поручения

Содержание платежного поручения и его форма должны соответствовать требованиям, предусмотренным законом. Документом, регламентирующим порядок заполнения полей платежных поручений, является приказ Минфина РФ от 12.11.2013 № 107н, в котором подробно описывается алгоритм заполнения каждого поля.

С 11.02.2023 действует новая редакция приказа 107н — правила приведены в соответствие с новым порядком уплаты налогов посредством ЕНП.

О том, какие реквизиты являются для платежного поручения основными, читайте в статье «Основные реквизиты платежного поручения». А о том, как перечень заполняемых реквизитов зависит от того, для кого предназначены перечисляемые средства, читайте здесь.

Что изменилось в поле 107 «Налоговый период» с 2023 года

В 2023 году плательщики могут выбирать, как платить налоги: посредством ЕНП или отдельными платежками, которые заменяют уведомления. Для каждого случая предусмотрен свой порядок заполнения реквизитов.

Если вы перечисляете налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Так, для поля 107 действуют правила:

- при уплате ЕНП в нем ставят 0;

- при уплате налогов, взносов отдельными платежками — код налогового периода. Как его заполнять, мы рассказываем ниже.

Поле 107 «Налоговый период» в платежном поручении 2022-2023 годов

Рассмотрим подробно правила заполнения налогового периода в платежном поручении (поле 107 «Налоговый период») в 2022 году и в 2023 году при уплате налогов отдельными платежками.

Поле 107 имеет 10 знаков, 8 из них указываются в определенном порядке, а оставшиеся 2 используются для разделения и заполняются точками. 1 и 2 знаками отмечается периодичность уплаты налога (взноса), которая может принимать такие значения:

- месячная (МС);

- квартальная (КВ);

- полугодовая (ПЛ);

- годовая (ГД).

4 и 5 знаки показателя соответствуют номеру выбранного периода:

- для месячных платежей указывается номер месяца отчетного периода — такой номер может принимать значение от 01 до 12 по количеству месяцев в году;

- для квартальных платежей приводится номер квартала — номер принимает значение от 01 до 04 по количеству кварталов;

- для полугодия указывается номер полугодия, он имеет 2 значения: 01 и 02;

- для платежей, осуществляемых один раз в год, проставляются нули.

3 и 6 знаки соответствуют символу «точка» и являются разделительными.

Знаки с 7 по 10 отведены для указания отчетного года. Если в законодательстве определена точная дата уплаты налога, то в поле платежного поручения «Налоговый период» указывается эта дата.

Поле «Налоговый период» может заполняться по платежам не только текущего года, но и прошедших периодов, если налогоплательщик сам обнаружил ошибки в уже сданной отчетности и самостоятельно доплачивает доначисленный налог (взнос). В этом случае в поле 107 должен быть отражен налоговый период, в который были внесены изменения.

В случае авансовой уплаты налога в поле 107 указывается тот налоговый период, за который производится оплата.

Примеры заполнения поля 107

Разберем на примерах правила заполнения поля «Налоговый период» в платежном поручении 2023 года,заменяющем уведомление о ЕНП.

Пример 1

Организация перечисляет авансовый платеж по налогу на имущество за 3-й квартал 2023 года, следовательно, в поле 107 будет указано: КВ.03.2023.

ВНИМАНИЕ! При уплате авансов по УСН или по налогу на прибыль за 9 месяцев 2023 года в поле 107 следует также указать: КВ.03.2023.

Пример 2

Индивидуальный предприниматель уплачивает налог в связи с применением УСН за 2022 год, в соответствии с поданной в налоговый орган декларацией; значение поля 107 — ГД.00.2022.

Пример 3

Организация оплачивает ежемесячный платеж по НДФЛ за сентябрь 2023 года; значение поля 107 — МС.09.2023.

Последствия неправильного заполнения поля 107

Неверное заполнение поля 107 «Налоговый период» не приводит к признанию платежа в бюджет неперечисленным.

С 2023 года все средства зачисляются на ЕНС налогоплательщика и потом ФНС распределяет их в погашение конкретных налоговых обязанностей на основании налоговых уведомлений. Вот в них период должен указываться без ошибок, а неточности могут повлечь недоимку. А ошибка в налоговом периоде в платежке большой роли не играет.

До 2023 года ошибки в налоговом периоде также не были критичными, но могли привести в начислению пеней. Поэтому рекомендовалось уточнять платеж заявлением в произвольной форме с приложением копии платежного поручения.

Итоги

Платежное поручение — это документ, с помощью которого производится перечисление денежных средств получателю. Поле 107 «Налоговый период» заполняется при оплате налогов или взносов. С 2023 года правила уплаты налогов и заполнения платежных поручений, в том числе поля 107, в связи с введением единого налогового платежа изменены.

Сегодня всё больше людей используют онлайн-сервисы для того, чтобы оплатить налоги, перечислить страховые взносы или выполнить любые другие платежи. Тем не менее, не каждый знает, как заполнить налоговый период в «Сбербанк Онлайн», хотя ничего сложного в этом нет. В статье мы подробно рассмотрим порядок заполнения и расскажем, что делать, если в процессе была допущена ошибка.

Как заполнить?

Итак, вы решили воспользоваться онлайн-сервисом Сбербанка, чтобы осуществить платёж. Чтобы это сделать, необходимо:

-

1. Ввести логин и пароль в личном кабинете «Сбербанк Онлайн».

-

2. Открыть вкладку «Переводы и платежи», затем нажать Не нашли подходящий раздел, но знаете реквизиты? (этот пункт находится в самом низу).

-

3. Заполнить необходимые поля (убедитесь, что все данные указаны корректно).

-

4. Запросить код по SMS, ввести его в соответствующее поле.

-

5. Проверить статус платежа.

Если все действия выполнены правильно, ваш платёж будет переведён и зачислен на расчётный счёт соответствующего государственного органа. При повторной выплате поле «107» будет заполнено автоматически.

Теперь разберёмся, что делать с полем «Налоговый период 107» в «Сбербанк Онлайн». Чтобы определить очерёдность платежей, нажмите Создать. Для подтверждения необходимо указать код, который должен поступить в SMS. Для кода установлен формат вида NN.NN.NNNN (две буквы, шесть цифр и две разделительные точки).

Первые два символа в коде означают периодичность внесения платежа.

Расшифровка кодов периодичности:

-

МС – ежемесячный платёж (используется для выплат НДФЛ, акциз и др.);

-

КВ – квартальные выплаты (осуществляются раз в три месяца – при выплате налогов НДС, ЕНВД и т.д.);

-

ПЛ – обязательные денежные переводы с периодичностью в полгода (ЕСХН);

-

ГД – годовой платёж (например, налог на имущество, транспортный налог и другие подобные им).

После разделительной точки следуют два цифровых символа, обозначающие номер периода, когда осуществляется платёж:

-

МС – месяцы (01 – январь, 02 – февраль и так далее);

-

КВ – кварталы (01 – январь-март, 02 – апрель-июнь, 03 – июнь-сентябрь, 04 – октябрь-декабрь);

-

ПЛ – полугодия (указывается 01, если время платежа выпадает на период с января по июнь, и 02 – если на период с июля по декабрь);

-

00 – указывается, если платёж вносится за год.

Оставшиеся четыре символа означают год, за который осуществляется платёж.

Точное указание даты. Что делать в случае ошибки?

Вышеописанный способ подходит для большинства платёжных переводов. Но есть исключения. При осуществлении ряда выплат перед заполнением поля «Налоговый Период 107» следует уточнить, в какой именно день происходит перечисление.

В поле «107» нужно написать точную дату и текущий срок, если в поле «106» указаны следующие коды основания платежа: ТР, РС, ОТ, РТ, ПБ, ПР, ИН.

Расшифровка кодов оснований платежа доступна для просмотра на сайте ФНС.

Обратите внимание: если основанием для платежа являются требования ИФНС или исполнительного документа, в клетке «107» нужно писать «0»

Если вы обнаружили, что в поле налогового периода есть ошибка, в первую очередь нужно проверить остальные реквизиты. Если данные некорректно указаны только в клетке «107», штраф и пеня не начисляются. Ошибки в этом поле не приводят к задержке или отмене платежа, то есть не являются уклонением от уплаты налоговых платежей. Если налогоплательщик обнаружил неточность сам, ему необходимо подать заявление об уточнении платежа в ИФНС по месту жительства (п.7 ст. 45 НК РФ).

Если ошибки, помимо поля «107», содержатся и в других полях, расчётные документы будут отклонены системой и платёж не будет засчитан как исполненный. В этом случае налогоплательщику грозит начисление пени, а если ошибка не будет устранена в срок – штраф.

Налоговый период – это период времени, по итогу которого определяется налоговая база и рассчитывается налог к уплате. Для разных налогов предусмотрены разные периоды: месяц, квартал, полугодие, девять месяцев, календарный год.

Есть также особые налоговые периоды, связанные с реорганизацией или ликвидацией юридического лица, прекращением предпринимательской деятельности, сменой системы налогообложения.

Код налогового периода указывается в декларации по УСН и другим налогам, в платёжном поручении, в отчётных документах. Проблема в том, что в классификации кодов нет никакого единообразия. А разобраться в этом вопросе надо, потому что без этих кодов нельзя заполнить отчётность или оформить платёжное поручение.

Коды для деклараций

Начнём с кодов для самых популярных деклараций: УСН, НДС, по налогу на прибыль. Для каждой формы установлены свои значения, которые приводятся в порядке заполнения декларации.

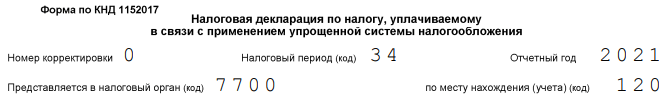

Декларация по УСН

Коды налогового периода в декларации по УСН выбирают из приложения № 1 к порядку заполнения, утверждённого приказом ФНС от 25.12.2020 N ЕД-7-3/958@.

Здесь всё довольно просто. Обычный налоговый период на УСН – это календарный год, он обозначается значением «34». Вот как, например, указывается код в декларации за 2021 год.

Кроме того, есть другие варианты налоговых периодов:

- 50 – при реорганизации (ликвидации) организации, а также прекращении деятельности в качестве индивидуального предпринимателя;

- 95 – при переходе на другую систему налогообложения;

- 96 – при прекращении деятельности, в отношении которой применялась УСН.

Декларация по НДС

Бланк этой декларации утверждён приказом ФНС от 29.10.2014 № ММВ-7-3/558@, коды есть в приложении 3 к порядку заполнения.

Каждый квартал обозначает налоговый период, код которых:

- 21 – I квартал;

- 22 – II квартал;

- 23 – III квартал;

- 24 – IV квартал.

Для организаций, которые проходят процедуру ликвидации или реорганизации, коды следующие:

- 51 – I квартал;

- 54 – II квартал;

- 55 – III квартал;

- 56 – IV квартал.

Для тех, кто заполняет декларацию по НДС в отношении соглашения о разделе продукции, налоговый период составляет один месяц. Коды в этом случае обозначаются так: «01» для января, «02» для февраля, и так далее, до «12» для декабря. Для ликвидируемых или реорганизуемых организаций коды установлены в диапазоне от «71» до «82».

Декларация по налогу на прибыль

Бланк декларации утверждён приказом ФНС России от 23.09.2019 N ММВ-7-3/475@, коды налогового периода указаны в приложении № 1 к порядку заполнения. Пожалуй, разобраться в них сложнее всего.

Дело в том, что налог на прибыль организаций платят в разном порядке. Хотя налоговый период – календарный год, но авансовые платежи перечисляют ежемесячно или ежеквартально. Периодичность выплаты зависит от размера квартального дохода. Если он больше 15 млн рублей, то аванс платят каждый месяц, если меньше, то каждый квартал.

Но в отличие от УСН, где по авансовым платежам нет отдельных деклараций, для налога на прибыль они предусмотрены. Таким образом, организации на ОСНО сдают не только декларацию за год, но и за каждый отчётный период (за месяц или квартал).

Именно поэтому в приложении № 1 к порядку заполнения декларации так много разных кодов. А само поле называется «отчётный (налоговый) период».

Итак, для налогоплательщиков, которые сдают декларацию по прибыли каждый квартал, предназначены такие значения:

- 21 – первый квартал;

- 31 – первое полугодие;

- 33 – девять месяцев;

- 34 – календарный год.

Если декларация сдаётся ежемесячно, код периода соответствует количеству месяцев с начала года:

- 35 – один месяц;

- 36 – два месяца;

- 37 – три месяца;

- 38 – четыре месяца;

- 39 – пять месяцев;

- 40 – шесть месяцев;

- 41 – семь месяцев;

- 42 – восемь месяцев;

- 43 – девять месяцев;

- 44 – десять месяцев;

- 45 – одиннадцать месяцев;

- 46 – год.

Кроме этих значений, есть ещё специальные, которые указывают при сдаче декларации консолидированной группой налогоплательщиков. Рекомендуем обращаться за ними к первоисточнику.

Коды платёжного поручения для перечислений в бюджет

В платёжном поручении на уплату налогов и взносов указываются совсем другие коды налогового периода. О том, как они формируются, можно узнать из приказа Минфина России от 12.11.2013 N 107н.

В специальном поле «107» предусмотрено десять знаков. Восемь из них имеют смысловое значение, а два используются для разделения, поэтому в них проставляются точки.

Первые два знака кода означают периодичность уплаты налога, сбора, взноса:

- «МС» – месяц;

- «КВ» – квартал;

- «ПЛ» – полугодие;

- «ГД» – год.

Следующие два смысловых знака означают:

- номер месяца (от 01 до 12);

- номер квартала (от 01 до 04);

- номер полугодия (01 или 02).

Для годовых платежей в этих ячейках указывают «00».

В последние четыре ячейки полностью вписывают год, за который перечисляется налог. Например, платёж за 2022 год указывается так: «ГД.00.2022». А за 1 квартал 2023 года: «КВ.01.2023».

Кроме того, есть ряд ситуаций, когда налоговый период отображается точной датой, без буквенных обозначений, к примеру, «01.03.2023». Это может быть срок уплаты, установленный ИФНС, или дата перечисления части инвестиционного налогового кредита.

Отдельно стоит сказать про НДФЛ с премий, который перечисляет налоговый агент. В письме от 04.08.2020 № 21-03-04/68215 Минфин сообщает, как определяется налоговый период в этом случае.

Если речь идет об ежемесячных выплатах, являющихся составной частью оплаты труда, то в поле «107» указывается период, за который начислена премия, а не когда она была выплачена. Но для квартальных и годовых премий, наоборот, указывают месяц выплаты, а не период, за который они были начислены.

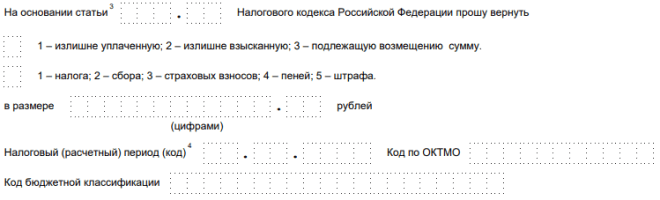

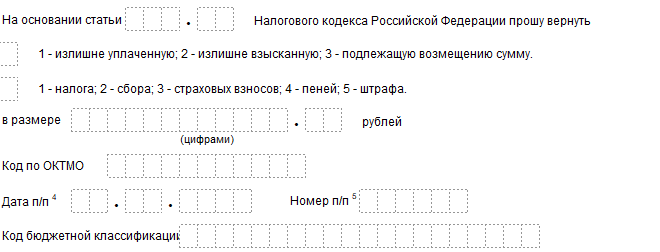

Налоговый период в заявлениях на возврат или зачёт налога

Под конец разберёмся, надо ли указывать налоговый период в заявлении на возврат и на зачёт налога? Форма заявлений утверждена приказом ФНС от 14.02.2017 N ММВ-7-8/182@, но обратите внимание, что у этого документа есть разные редакции:

- от 30.11.2018;

- от 17.08.2021.

Отличаются эти редакции, среди прочего, изменением некоторых полей. В заявлении на возврат и на зачёт в редакции от 30.11.2018 есть налоговый период, код надо было указывать. Другое его название: «расчётный период».

Но с 23.10.2021 года действует новая редакция, поэтому код в заявлении на возврат или зачёт больше не заполняется.

Бесплатная консультация по налогообложению

Добавить в «Нужное»

Поле 107 в платежке: 2020 год

В поле 107 платежного поручения на перечисление налога нужно указать код налогового периода, за который плательщик/налоговый агент собирается уплатить налог (п. 8 Приложения № 2 к Приказу Минфина России от 12.11.2013 N 107н).

Налоговый период указывается при перечислении налогов за текущий год, а также при добровольном погашении недоимки при отсутствии требования об уплате из ИФНС.

Значение показателя, отражаемого в поле 107 платежки (Приложение 2 к Положению Банка России от 19.06.2012 № 383-П), имеет 10 знаков – ХХ.ХХ.ХХХХ:

- 8 знаков указывают непосредственно на налоговый период;

- 2 знака – это разделители, обозначаемые точкой («.»).

Платежное поручение поле 107: налоговый период

Значение поля 107 налоговой платежки может принимать следующий вид:

- «МС.ХХ.ГГГГ», где ХХ – номер месяца (от 01 до 12), а ГГГГ – год, за который производится платеж. Например, при перечислении авансового платежа по налогу на прибыль за март 2020 г. в поле 107 платежки нужно проставить «МС.03.2020»;

- «КВ.ХХ.ГГГГ», где ХХ – номер квартала (от 01 до 04), ГГГГ – год, за который уплачивается налог. Так, при перечислении очередного платежа по НДС, допустим, за II квартал 2020 г., в поле 107 должно быть указано «КВ.02.2020»;

- «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог. К примеру, при перечислении платежа по ЕСХН за 1-е полугодие 2020 г. ставьте в платежке «ПЛ.01.2020»;

- «ГД.00.ГГГГ», где ГГГГ – год, за который уплачивается налог. Например, производя окончательный расчет по налогу на прибыль за 2020 год, в поле 107 платежки нужно будет поставить «ГД.00.2020».

Поле 107 в платежном поручении в 2020 году: когда ставится конкретная дата

Если НК РФ по годовому платежу предусматривается более одного срока уплаты и установлены конкретные даты уплаты этого налога, то в поле 107 платежки указываются эти даты (п. 8 Приложения № 2 к Приказу Минфина России от 12.11.2013 N 107н).

Поле 107 в платежке по НДФЛ

Если организация/ИП уплачивает НДФЛ в бюджет в качестве налогового агента, то в платежном поручении по НДФЛ поле 107 заполняется в обычном порядке (т. е. в формате «МС.ХХ.ГГГГ») (Письмо Минфина от 11.06.2019 № 21-08-11/42596). Ведь в НК не прописаны конкретные даты уплаты агентского НДФЛ.

Учитывая данный факт, налоговые агенты при перечислении НДФЛ, допустим, с зарплаты за март 2020 г. в поле 107 платежки должны поставить «МС.03.2020».

Платежка НДФЛ: образец заполнения

Образец платежки по НДФЛ вы найдете в отдельном материале.

Ошибка в поле 107 в платежном поручении

Если вы ошиблись только в поле 107 платежного поручения, то ничего страшного в этом нет – деньги все равно поступили в бюджет (пп. 4 п. 4 ст. 45 НК РФ). Но вы вправе направить в ИФНС заявление с просьбой уточнить налоговый период в платежке, в которой ошиблись при заполнении поля 107 (п. 7 ст. 45 НК РФ).

Как заполнять поле 107 в платежном поручении при перечислении взносов

При заполнении платежных поручений на перечесление взносов в ИФНС (взносы на ОПС, взносы на ОМС, взносы на ВНиМ) поле 107 платежного поручения заполняется в формате «МС.ХХ.ХХХХ» (как в платежках по агентскому НДФЛ). А при уплате взносов в ФСС (взносы «на травматизм») в поле 107 ставится «0» (п. 5 Приложения № 4 к Приказу Минфина России от 12.11.2013 N 107н).

Приложение N 2

к приказу Министерства финансов

Российской Федерации

от 12.11.2013 N 107н

ПРАВИЛА

УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ПЛАТЕЛЬЩИКА,

ПОЛУЧАТЕЛЯ СРЕДСТВ, ПЛАТЕЖ, В РАСПОРЯЖЕНИЯХ О ПЕРЕВОДЕ

ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ НАЛОГОВ, СБОРОВ, СТРАХОВЫХ ВЗНОСОВ

И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ,

АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ

ПРАВИЛА

УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ПЛАТЕЛЬЩИКА,

ПОЛУЧАТЕЛЯ СРЕДСТВ, ПЛАТЕЖ, В РАСПОРЯЖЕНИЯХ О ПЕРЕВОДЕ

ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ НАЛОГОВ, СБОРОВ, СТРАХОВЫХ ВЗНОСОВ

И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ,

АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ

Список изменяющих документов

(в ред. Приказа Минфина России от 30.12.2022 N 199н)

(см. текст в предыдущей редакции)

1. Настоящие Правила устанавливают порядок указания (заполнения) информации в реквизитах «ИНН» плательщика, «КПП» плательщика, «Плательщик», «ИНН» получателя средств, «КПП» получателя средств и «Получатель», а также в реквизитах «104» — «109», «Код» и «Назначение платежа» при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, в том числе за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (далее — налоги, сборы, страховые взносы и иные платежи), на банковский счет, входящий в состав единого казначейского счета, открытый уполномоченному органу Федерального казначейства в подразделении Банка России, с указанием в распоряжении о переводе денежных средств отдельного казначейского счета для осуществления и отражения операций по учету и распределению поступлений, в первых пяти знаках которого указано значение «03100».

2. Настоящие Правила распространяются на:

налогоплательщиков и плательщиков сборов, страховых взносов и иных платежей, налоговых агентов, налоговые органы (в том числе при составлении поручений на списание и перечисление суммы задолженности (плательщика сбора, плательщика страховых взносов, налогового агента) в бюджетную систему Российской Федерации), законных и уполномоченных представителей налогоплательщика, плательщика сборов, страховых взносов и иных лиц, исполняющих в соответствии с законодательством Российской Федерации о налогах и сборах обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

Федеральную службу судебных приставов при погашении задолженности должника по налогам, сборам, страховым взносам и иным платежам за счет денежных средств, взысканных с него в ходе проведения исполнительных действий;

кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей, принятых от плательщиков — физических лиц;

организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей, принятых от плательщиков — физических лиц;

организации и их филиалы (далее — организации) при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогам, сборам, страховым взносам и иным платежам на основании исполнительного документа, направленного в организацию.

3. Значение идентификационного номера налогоплательщика (далее — ИНН) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе.

Значение реквизита «ИНН» плательщика состоит из 10 знаков (цифр) для юридического лица и 12 знаков (цифр) — для физического лица, при этом первый и второй знаки (цифры) «ИНН» плательщика не могут одновременно принимать значение ноль («0»).

Значение реквизита «ИНН» получателя средств состоит из 10 знаков (цифр), при этом первый и второй знаки (цифры) «ИНН» получателя средств не могут одновременно принимать значение ноль («0»).

В случае отсутствия у плательщика ИНН в реквизите «ИНН» плательщика допускается указание кода иностранной организации в соответствии со свидетельством о постановке на учет в налоговом органе, выданным иностранной организации, состоящего из 5 знаков (цифр), при этом все знаки (цифры) кода иностранной организации одновременно не могут принимать значение ноль («0»).

При составлении распоряжений о переводе денежных средств плательщиками, являющимися клиентами банка (владельцами счетов), не допускается указание значения ИНН плательщика, отличного от ИНН клиента банка (владельца счета), составившего распоряжение о переводе денежных средств, если иное не предусмотрено настоящими Правилами.

Значение кода причины постановки на учет (далее — КПП) в распоряжении о переводе денежных средств указывается в соответствии со свидетельством о постановке на учет в налоговом органе или уведомлением о постановке на учет в налоговом органе, выданными налоговыми органами по месту учета налогоплательщиков.

Значения реквизитов «КПП» плательщика, «КПП» получателя средств состоят из 9 знаков (цифр), при этом первый и второй знаки (цифры) «КПП» плательщика, «КПП» получателя средств не могут одновременно принимать значение ноль («0»).

Указание в распоряжении о переводе денежных средств значения ИНН в реквизитах «ИНН» плательщика, «ИНН» получателя средств и значения КПП в реквизитах «КПП» плательщика, «КПП» получателя средств является обязательным, если иное не предусмотрено настоящими Правилами.

4. При перечислении платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж), в реквизитах распоряжений о переводе денежных средств указываются следующие значения:

4.1. В реквизите «ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов и иных платежей исполняется в соответствии с законодательством Российской Федерации о налогах и сборах.

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму принятых к исполнению от физических лиц распоряжений о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в соответствии с правилами платежной системы Центрального банка Российской Федерации, определенными нормативным актом Центрального банка Российской Федерации в соответствии с частью 9 статьи 20 Федерального закона от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2019, N 27, ст. 3538) (далее — платежное поручение на общую сумму с реестром), в реквизите «ИНН» плательщика указывается значение ИНН кредитной организации.

ИНН плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом ИНН физического лица, ИНН индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, чья обязанность по уплате налогов, сборов, страховых взносов и иных платежей исполняется, указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром.

В реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание значения ИНН юридического лица, в том числе ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика — физического лица.

При составлении распоряжений о переводе денежных средств кредитной организацией (филиалом кредитной организации) по каждому платежу физического лица не допускается указание значения ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика.

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «ИНН» плательщика указывается значение ИНН получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.2. В реквизите «КПП» плательщика — значение ноль («0»), за исключением платежей, перечисляемых иностранными организациями, осуществляющими деятельность в Российской Федерации через несколько филиалов представительств, иных обособленных подразделений, участниками бюджетного процесса, а также юридическими лицами, не являющимися участниками бюджетного процесса (далее — участники и неучастники бюджетного процесса).

В реквизите «КПП» плательщика — допускается указание значения КПП плательщика, чья обязанность по уплате (перечислению) налогов, сборов, страховых взносов и иных платежей исполняется в соответствии с законодательством Российской Федерации о налогах и сборах. Плательщики — физические лица в реквизите «КПП» плательщика указывают ноль («0»).

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму с реестром в уплату платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж), в бюджетную систему Российской Федерации, уплачиваемых физическими лицами, в реквизите платежного поручения «КПП» плательщика указывается значение КПП кредитной организации (филиала кредитной организации).

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «КПП» плательщика указывается значение КПП получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

Организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств по каждому платежу физического лица указывают в реквизите «КПП» плательщика значение ноль («0»).

Организации при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогу, сбору или иному платежу, на основании исполнительного документа, направленного в организацию, в реквизите «КПП» плательщика указывают значение ноль («0»).

4.3. В реквизите «Плательщик» — информация о плательщике — клиенте банка (владельце счета), составившем распоряжение о переводе денежных средств:

а) для юридических лиц — наименование юридического лица (его обособленного подразделения);

б) для физических лиц, индивидуальных предпринимателей, нотариусов, занимающиеся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии);

в) для учредителей (участников) должника, собственников имущества должника — унитарного предприятия или третьих лиц при заполнении распоряжений о переводе денежных средств на погашение требований к должнику по уплате налогов, сборов, страховых взносов и иных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве — наименование учредителя (участника) должника, собственника имущества должника — унитарного предприятия или третьего лица, составившего распоряжение о переводе денежных средств;

г) для лиц, находящихся в процедуре банкротства, внесудебного банкротства гражданина, арбитражных управляющих должника при перечислении денежных средств на погашение требований к должнику по уплате налогов, сборов, страховых взносов и иных платежей, включенных в реестр требований кредиторов, подлежащих включению в реестр требований кредиторов — наименование лица, находящегося в процедуре банкротства, внесудебного банкротства гражданина, арбитражного управляющего должника, составившего распоряжение о переводе денежных средств;

д) для законных или уполномоченных представителей налогоплательщика, плательщика сборов, страховых взносов и иных лиц в соответствии с законодательством Российской Федерации о налогах и сборах, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, — информация о плательщике — законном, уполномоченном представителе или ином лице, осуществляющем платеж:

для юридических лиц — наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

для индивидуальных предпринимателей — фамилию, имя, отчество (при наличии) и в скобках — «ИП»; для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при наличии) и в скобках — «нотариус»; для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при наличии) и в скобках — «адвокат»; для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии) и в скобках — «КФХ»;

для физических лиц — фамилию, имя, отчество (при наличии) физического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

е) для участников и неучастников бюджетного процесса при составлении распоряжений о переводе денежных средств, в том числе за иных лиц — наименование органа Федерального казначейства и в скобках — наименование плательщика — участника или неучастника бюджетного процесса, из представленного распоряжения о совершении казначейского платежа (указывается сокращенное наименование);

ж) для кредитных организаций (филиалов кредитных организаций) при составлении:

платежных поручений на общую сумму с реестром в уплату налогов, сборов, страховых взносов и иных платежей, уплачиваемых физическими лицами, — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств;

Наименование плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом наименование физического лица, наименование индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, указываются в реквизите «фамилия, имя и отчество физического лица — плательщика» реестра, сформированного к платежному поручению на общую сумму с реестром.

В реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание наименования юридического лица, в том числе наименования кредитной организации (филиала кредитной организации) в реквизите «фамилия, имя и отчество физического лица — плательщика»;

распоряжений о переводе денежных средств без открытия счета, принятых от физических лиц, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информацию о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, — наименование кредитной организации (филиала кредитной организации), осуществляющей перечисление денежных средств, и в скобках — наименование получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю (указывается сокращенное наименование), для получателя — физического лица указывается фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица;

з) для организаций федеральной почтовой связи при составлении распоряжений о переводе денежных средств:

по каждому платежу физического лица — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, по каждому платежу — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств, и информация о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, используется знак «//»;

и) для организаций при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по налогам, сборам, страховым взносам и иным платежам на основании исполнительного документа, направленного в организацию, — наименование организации, осуществляющей перевод денежных средств, удержанных из заработной платы (дохода) должника — физического лица (указывается сокращенное наименование).

4.4. В реквизите «104» — значение кода бюджетной классификации Российской Федерации (далее — КБК), предназначенное для перечисления денежных средств в качестве единого налогового платежа в соответствии с законодательством Российской Федерации о налогах и сборах, состоящее из 20 знаков (цифр), при этом все знаки КБК одновременно не могут принимать значение ноль («0»).

Реестр, сформированный к платежному поручению на общую сумму с реестром и содержащий распоряжения о переводе денежных средств, принятых от физических лиц, составляется только по одному КБК, предназначенному для перечисления денежных средств в качестве единого налогового платежа в соответствии с законодательством Российской Федерации о налогах и сборах.

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизитах распоряжения о переводе денежных средств указывают в реквизите «104» — соответствующие значение из распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.5. В реквизите «105» — значение ноль («0»), если иное не предусмотрено настоящими Правилами.

В реквизите «105» — допускается указание значения кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (далее — ОКТМО), состоящего из 8 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (единый налоговый платеж).

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «105» указывают соответствующее значение из реквизита «105» распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

4.6. В реквизитах «106» — «109» — значение ноль («0»), если иное не предусмотрено настоящими Правилами.

В случае указания в реквизитах «106» — «109» значений, отличных от значения ноль («0»), налоговые органы самостоятельно определяют принадлежность к единому налоговому платежу, руководствуясь законодательством Российской Федерации о налогах и сборах.

4.7. В реквизите «ИНН» получателя средств — значение ИНН уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.8. В реквизите «КПП» получателя средств — значение КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.9. В реквизите «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа — администратора источников финансирования дефицита федерального бюджета.

4.10. В реквизите «Код» — уникальный идентификатор начисления, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора начисления одновременно не могут принимать значение ноль («0»).

В случае отсутствия уникального идентификатора начисления в реквизите «Код» указывается значение ноль («0»).

Проверка значения уникального идентификатора начисления осуществляется в соответствии с Правилами проверки значения уникального идентификатора начисления, утвержденными настоящим приказом (далее — Правила проверки значения уникального идентификатора начисления).

4.11. В реквизите «Назначение платежа» — дополнительная информация, необходимая для идентификации назначения платежа, в том числе в случае исполнения уполномоченными, законными представителями и иными лицами в соответствии с законодательством Российской Федерации о налогах и сборах обязанности по уплате налогов, сборов, страховых взносов и иных платежей за иное лицо.

4.12. В реквизите «101» — в соответствии с Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными настоящим приказом (далее — Правила указания информации, идентифицирующей лицо или орган), показатель статуса «01».

Кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации в соответствии с Правилами указания информации, идентифицирующей лицо или орган, в реквизите «101» указывают показатель статуса «27».

5. При перечислении иных платежей, администрируемых налоговыми органами (за исключением единого налогового платежа), в реквизитах распоряжения о переводе денежных средств указываются следующие значения:

5.1. В реквизите «ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате (перечислению) иных платежей, администрируемых налоговыми органами, в бюджетную систему Российской Федерации, исполняется в соответствии с законодательством Российской Федерации о налогах и сборах, если иное не предусмотрено настоящими Правилами.

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму с реестром в уплату иных платежей, администрируемых налоговыми органами, уплачиваемых физическими лицами, указывают в реквизитах платежного поручения:

«ИНН» плательщика — значение ИНН кредитной организации;

ИНН (при наличии) плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом ИНН (при наличии) физического лица, ИНН индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, чья обязанность по уплате иных платежей, администрируемых налоговыми органами, исполняется, указываются в соответствующих реквизитах реестра, сформированного к платежному поручению на общую сумму с реестром;

в реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание значения ИНН юридического лица, в том числе ИНН кредитной организации (филиала кредитной организации), в реквизите «ИНН плательщика» физического лица.

При составлении распоряжений о переводе денежных средств кредитной организацией (филиалом кредитной организации) по каждому платежу физического лица не допускается указание значения ИНН кредитной организации (филиала кредитной организации) в реквизите «ИНН» плательщика.

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «ИНН» плательщика указывается значение ИНН получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

5.2. В реквизите «КПП» плательщика — значение КПП плательщика, чья обязанность по уплате иных платежей, администрируемых налоговыми органами, в бюджетную систему Российской Федерации, исполняется. Плательщики — физические лица в реквизите «КПП» плательщика указывают значение ноль («0»).

При составлении кредитными организациями (филиалами кредитных организаций) платежных поручений на общую сумму с реестром в уплату иных платежей, администрируемых налоговыми органами, в бюджетную систему Российской Федерации, уплачиваемых физическими лицами, в реквизите платежного поручения «КПП» плательщика указывается значение КПП кредитной организации (филиала кредитной организации).

При составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите «КПП» плательщика указывается значение КПП получателя средств в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю.

Организации федеральной почтовой связи при составлении распоряжений о переводе денежных средств по каждому платежу физического лица указывают в реквизите «КПП» плательщика значение ноль («0»).

Организации при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по иным платежам, администрируемых налоговыми органами, на основании исполнительного документа, направленного в организацию, в реквизите «КПП» плательщика указывают значение ноль («0»).

5.3. В реквизите «Плательщик» — информация о плательщике — клиенте банка (владельце счета), составившем распоряжение о переводе денежных средств:

а) для юридических лиц — наименование юридического лица (его обособленного подразделения);

б) для физических лиц, индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии);

в) для учредителей (участников) должника, собственников имущества должника — унитарного предприятия или третьих лиц при перечислении денежных средств на погашение требований к должнику по иных платежей, администрируемых налоговыми органами, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве, — наименование учредителя (участника) должника, собственника имущества должника — унитарного предприятия или третьего лица, составившего распоряжение о переводе денежных средств;

г) для лиц, находящихся в процедуре банкротства, внесудебного банкротства гражданина, арбитражных управляющих должника при перечислении денежных средств на погашение требований к должнику по уплате налогов, сборов, страховых взносов и иных платежей, включенных в реестр требований кредиторов, подлежащих включению в реестр требований кредиторов, — наименование лица, находящегося в процедуре банкротства, внесудебного банкротства гражданина, арбитражного управляющего должника, составившего распоряжение о переводе денежных средств;

д) для законных или уполномоченных представителей налогоплательщика, плательщика сборов, страховых взносов и иных лиц в соответствии с законодательством Российской Федерации о налогах и сборах, исполняющих обязанность плательщика по уплате налогов, сборов, страховых взносов и иных платежей, — информация о плательщике — законном, уполномоченном представителе или ином лице, осуществляющем платеж:

для юридических лиц — наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

для индивидуальных предпринимателей — фамилию, имя, отчество (при его наличии) и в скобках — «ИП»; для нотариусов, занимающихся частной практикой, — фамилию, имя, отчество (при наличии) и в скобках — «нотариус»; для адвокатов, учредивших адвокатские кабинеты, — фамилию, имя, отчество (при его наличии) и в скобках — «адвокат»; для глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии) и в скобках — «КФХ»;

для физических лиц — фамилию, имя, отчество (при наличии) физического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации;

е) для участников и неучастников бюджетного процесса при составлении распоряжений о переводе денежных средств за иных лиц — наименование органа Федерального казначейства и в скобках — наименование плательщика — участника и неучастника бюджетного процесса, представившего поручение (указывается сокращенное наименование);

ж) для кредитных организаций (филиалов кредитных организаций) при составлении:

платежных поручений на общую сумму с реестром в уплату иных платежей, администрируемых налоговыми органами, уплачиваемых физическими лицами, — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств.

Наименование плательщика — физического лица или в случае составления распоряжения о переводе денежных средств законным, уполномоченным представителем или иным лицом наименование физического лица, наименование индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, главы крестьянского (фермерского) хозяйства, указываются в реквизите «фамилия, имя и отчество физического лица — плательщика» реестра, сформированного к платежному поручению на общую сумму с реестром.

В реестре, сформированном к платежному поручению на общую сумму с реестром и содержащем распоряжения о переводе денежных средств, принятые от физических лиц, не допускается указание наименования юридического лица, в том числе наименования кредитной организации (филиала кредитной организации) в реквизите «фамилия, имя и отчество физического лица — плательщика»;

распоряжений о переводе денежных средств без открытия счета, принятых от физических лиц, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате иных платежей, администрируемых налоговыми органами, по каждому платежу — наименование кредитной организации (филиала кредитной организации), осуществляющей перевод денежных средств на счет получателя средств, и информацию о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о плательщике — физическом лице используется знак «//»;

распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, — наименование кредитной организации (филиала кредитной организации), осуществляющей перечисление денежных средств, и в скобках — наименование получателя средств, денежные средства которому не зачислены и подлежат возврату в бюджетную систему Российской Федерации, в соответствии с распоряжением о переводе денежных средств, денежные средства по которому не зачислены получателю (указывается сокращенное наименование);

з) для организаций федеральной почтовой связи при составлении распоряжений о переводе денежный средств:

по каждому платежу физического лица — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств, и информация о плательщике — физическом лице: фамилия, имя, отчество (при наличии), адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии у физического лица места жительства) физического лица. Для выделения информации о плательщике — физическом лице используется знак «//»;

без открытия счета, принятых от законных и уполномоченных представителей или иных лиц, исполняющих обязанность плательщика по уплате иных платежей, администрируемых налоговыми органами, по каждому платежу — наименование организации федеральной почтовой связи, осуществляющей перевод денежных средств на счет получателя средств, и информация о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации: фамилия, имя, отчество (при наличии). Для выделения информации о физическом лице, исполняющем обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации, используется знак «//»;

и) для организаций при составлении распоряжений о переводе денежных средств в бюджетную систему Российской Федерации, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по иным платежам, администрируемых налоговыми органами, на основании исполнительного документа, направленного в организацию, — наименование организации, осуществляющей перевод денежных средств, удержанных из заработной платы (дохода) должника — физического лица (указывается сокращенное наименование).

5.4. В реквизите «104» — значение КБК, предназначенного для перечисления иных платежей, администрируемых налоговыми органами (за исключением единого налогового платежа), в соответствии с бюджетным законодательством Российской Федерации, состоящее из 20 знаков (цифр), при этом все знаки КБК одновременно не могут принимать значение ноль («0»).

Реестр, сформированный к платежному поручению на общую сумму с реестром и содержащий распоряжения о переводе денежных средств, принятых от физических лиц, составляется только по одному КБК.

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизитах распоряжения о переводе денежных средств указывают в реквизите «104» — соответствующее значение из распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

5.5. В реквизите «105» — значение кода ОКТМО, состоящего из 8 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты иного платежа, администрируемого налоговыми органами.

Кредитные организации (филиалы кредитных организаций) при составлении распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации, в реквизитах распоряжения о переводе денежных средств в реквизите «105» указывают соответствующее значение из реквизита «105» распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

5.6. В реквизитах «106» — «109» — значение ноль («0»), если иное не предусмотрено настоящими правилами.

В случае указания в реквизитах «106» — «109» значений, отличных от значения ноль («0»), налоговые органы самостоятельно определяют принадлежность к платежу, руководствуясь законодательством Российской Федерации о налогах и сборах.

5.7. В реквизите «ИНН» получателя средств указывается значение ИНН администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с бюджетным законодательством Российской Федерации.

5.8. В реквизите «КПП» получателя средств указывается значение КПП администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с бюджетным законодательством Российской Федерации.

5.9. В реквизите «Получатель» указывается сокращенное наименование органа Федерального казначейства, которому открыт счет органа Федерального казначейства, и в скобках — сокращенное наименование администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с бюджетным законодательством Российской Федерации.

5.10. В реквизите «Код» — уникальный идентификатор начисления, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора начисления одновременно не могут принимать значение ноль («0»).

В случае отсутствия уникального идентификатора начисления в реквизите «Код» указывается значение ноль («0»).

Проверка значения уникального идентификатора начисления осуществляется в соответствии с Правилами проверки значения уникального идентификатора начисления.

5.11. В реквизите «Назначение платежа» — дополнительная информация, необходимая для идентификации назначения платежа, в том числе в случае исполнения уполномоченными, законными представителями и иными лицами в соответствии с законодательством Российской Федерации о налогах и сборах обязанности по уплате налогов, сборов, страховых взносов и иных платежей за иное лицо.

5.12. В реквизите «101» — в соответствии с Правилами указания информации, идентифицирующей лицо или орган, показатель статуса «01» или «13».

Кредитные организации (филиалы кредитных организаций) при составлении распоряжений о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации в соответствии с Правилами указания информации, идентифицирующей лицо или орган, в реквизите «101» указывают показатель статуса «27».

6. В случае уплаты иных платежей, администрируемых налоговыми органами, в бюджетную систему Российской Федерации (за исключением единого налогового платежа) иностранными лицами, не состоящими на учете в налоговых органах Российской Федерации, с указанием в реквизите «101» такого распоряжения о переводе денежных средств в соответствии с Правилами указания информации, идентифицирующей лицо или орган, показателя статуса «13», в реквизите «ИНН» плательщика распоряжения о переводе денежных средств может быть указано значение ноль («0») при условии указания в реквизите «Код» распоряжения о переводе денежных средств уникального идентификатора начисления.

КонсультантПлюс: примечание.

С 01.01.2024 п. 7 (в ред. Приказа Минфина России от 30.12.2022 N 199н) утрачивает силу.

7. При перечислении платежей, обязанность по уплате которых установлена Налоговым кодексом Российской Федерации (за исключением единого налогового платежа), налогоплательщиками, формирующими в соответствии с Федеральным законом от 14 июля 2022 г. N 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2022, N 29, ст. 5230) уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховым взносам в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации в реквизитах такого распоряжения указываются следующие значения:

7.1. В реквизите «ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате платежей исполняется в соответствии с законодательством Российской Федерации о налогах и сборах.

7.2. В реквизите «КПП» плательщика — значение КПП плательщика платежей в бюджетную систему Российской Федерации, чья обязанность по уплате исполняется. Плательщики — индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, главы крестьянских (фермерских) хозяйств в реквизите «КПП» плательщика указывают значение ноль («0»).

7.3. В реквизите «Плательщик» — информация о плательщике — клиенте банка (владельце счета), составившем распоряжение о переводе денежных средств:

а) для юридических лиц — наименование юридического лица (его обособленного подразделения);

б) для индивидуальных предпринимателей, нотариусов, занимающиеся частной практикой, адвокатов, учредивших адвокатские кабинеты, глав крестьянских (фермерских) хозяйств — фамилию, имя, отчество (при наличии).

7.4. В реквизите «104» — значение КБК, подлежащее указанию в уведомлении об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховым взносам в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации, состоящее из 20 знаков (цифр), при этом все знаки КБК одновременно не могут принимать значение ноль («0»).

7.5. В реквизите «105» — значение кода ОКТМО, состоящего из 8 знаков (цифр), при этом все знаки (цифры) кода ОКТМО одновременно не могут принимать значение ноль («0»). При этом указывается код ОКТМО территории, на которой мобилизуются денежные средства от уплаты налога, сбора, страховых взносов и иного платежа.

7.6. В реквизитах «106», «108» и «109» — значение ноль («0»), если иное не предусмотрено настоящими правилами.

В случае указания в реквизитах «106», «108» и «109» значений, отличных от значения ноль («0»), налоговые органы самостоятельно определяют принадлежность к платежу, руководствуясь законодательством Российской Федерации о налогах и сборах.

7.7. В реквизите «107» — значение показателя налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точкой («.»).

Показатель используется для указания периодичности уплаты налогового платежа или конкретной даты уплаты налогового платежа, установленной законодательством Российской Федерации о налогах и сборах.

Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой.

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налогового платежа, установленной законодательством Российской Федерации о налогах и сборах, которая указывается следующим образом:

«МС» — месячные платежи;

«КВ» — квартальные платежи;

«ПЛ» — полугодовые платежи;

«ГД» — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляется точка («.»).

В 7 — 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями («0»). Если законодательством Российской Федерации о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Образцы заполнения показателя налогового периода:

«МС.02.2023»; «КВ.01.2023»; «ПЛ.02.2023»; «ГД.00.2023».

7.8. В реквизите «ИНН» получателя средств — значение ИНН уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

7.9. В реквизите «КПП» получателя средств — значение КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета.

7.10. В реквизите «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа — администратора источников финансирования дефицита федерального бюджета.

7.11. В реквизите «Код» — значение ноль («0»).

7.12. В реквизите «101» — в соответствии с Правилами указания информации, идентифицирующей лицо или орган, показатель статуса «02».

7.13. В реквизите «Назначение платежа» — дополнительная информация, необходимая для идентификации назначения платежа.

Для участников и неучастников бюджетного процесса при составлении распоряжений о переводе денежных средств в реквизите «Назначения платежа» указывается информация, необходимая для идентификации платежа.

8. Наличие в распоряжении о переводе денежных средств незаполненных реквизитов не допускается.