Онлайн-кассы выдают чеки нового поколения. Закон о контрольно-кассовой технике вводит новые требования к реквизитам кассового чека. Остановимся детально на них и поясним, откуда берется нужная информация.

По закону от 22.05.2003 № 54-ФЗ о контрольно-кассовой технике кассовый чек должен содержать более 20 реквизитов. Например, наименования проданных товаров, ставку НДС, фамилию кассира. Все требования к чеку перечислены в статье 4.7 Закона № 54-ФЗ. Исключение сделано только для ИП на спецрежимах, которые не торгуют алкоголем и табаком. Им названия товаров в чеке разрешено не печатать до 1 февраля 2021 года (п. 17 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

Откуда появляются реквизиты

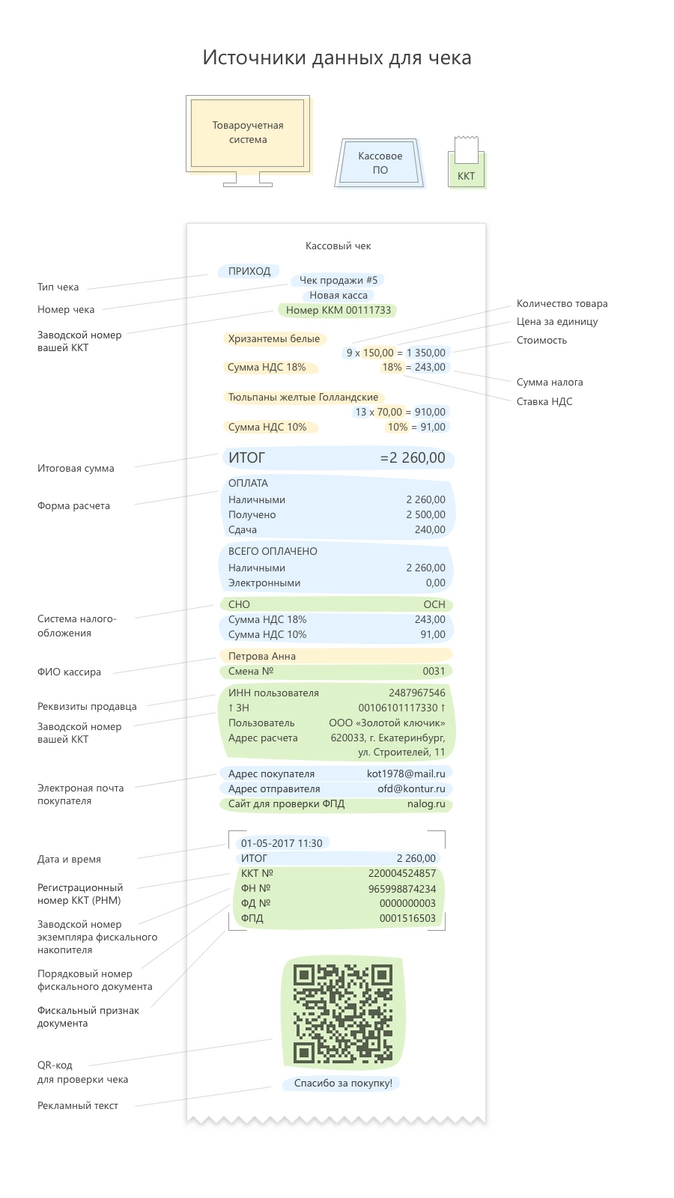

Информация поступает в чек из нескольких источников. Это и техника, и программное обеспечение, которое связывает несколько устройств в одну систему. Например, фискальный накопитель, прикассовые весы, сканер штрих-кодов. На рисунке 1 представлены пути поступления информации и ее источники.

Рисунок 1.Источники информации для кассового чека.

Часть реквизитов поставляет программное обеспечение кассового аппарата (на рисунке 1 выделено голубым цветом), а именно:

- тип чека (приход или расход);

- номер чека;

- количество товара;

- стоимость нескольких единиц одного товара;

- сумма налога;

- итоговая сумма покупки;

- форма расчета (наличная или безналичная форма, полученная сумма от покупателя, размер сдачи);

- сумма НДС;

- электронная почта покупателя и отправителя;

- дата и время покупки;

- рекламный текст.

Некоторые данные в чек поступают непосредственно из товароучетной системы (на рисунке выделено желтым цветом):

- наименование товара;

- стоимость единицы товара;

- ставка НДС;

- ФИО кассира.

Еще часть реквизитов отправляет в чек сама онлайн-касса (на рисунке выделено зеленым цветом):

- заводской номер ККТ;

- система налогообложения;

- номер смены;

- реквизиты компании-продавца;

- адрес сайта для проверки фискального признака документа (ФПД);

- регистрационный номер ККТ (регистрационный номер машины, РНМ);

- заводской номер экземпляра фискального накопителя;

- порядковый номер фискального документа;

- фискальный признак документа;

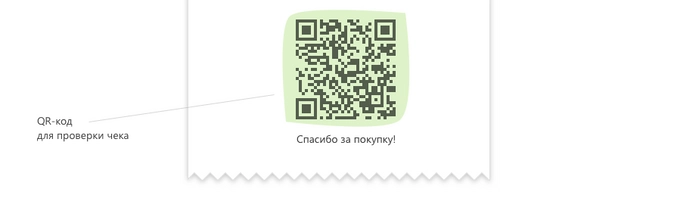

- QR-код.

Необязательные реквизиты

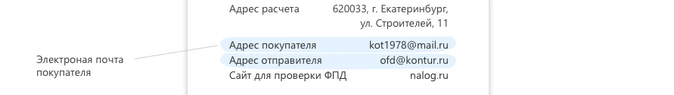

Некоторые реквизиты в чеке могут отсутствовать, они не являются обязательными. Например, реквизит – «контакты покупателя и отправителя». Если покупателю нужна электронная копия бумажного чека, то кассир обязан ее предоставить. Для этого во время формирования чека кассир вводит адрес электронной почты или номер мобильного телефона покупателя. В этом случае кассовое ПО автоматически подставит в чек не только контакты покупателя, но и e-mail магазина-отправителя этого чека (рисунок 2).

Рисунок 2. Контакты покупателя и продавца

Если клиенту не требуется электронный дубликат, то бумажный чек напечатается без строк «Адрес покупателя» и «Адрес отправителя».

Следующий из необязательных реквизитов – «заводской номер ККТ». Его не следует путать с регистрационным номером кассового аппарата, который присваивает налоговая инспекция в момент постановки кассы на учет. Заводской номер кассе присваивает изготовитель, а кассовое ПО автоматически добавляет этот номер в чек. Эта информация может дублироваться в разных товарных позициях на чековой ленте, хотя и не является обязательной для указания в ней.

Рисунок 3. Заводской номер ККТ

Рисунок 4. Регистрационный номер контрольно-кассовой техники

Обычно в начале чека есть надпись «Добро пожаловать!», а в конце — «Спасибо за покупку!». Эти надписи называются клише (вверху) и рекламный текст (внизу) (рисунок 5). Без этих строчек чек считается законным, однако их нетрудно создать во время настройки кассового ПО — внимание к покупателю никогда не помешает.

Рисунок 5. Клише и рекламный текст

Матричный код

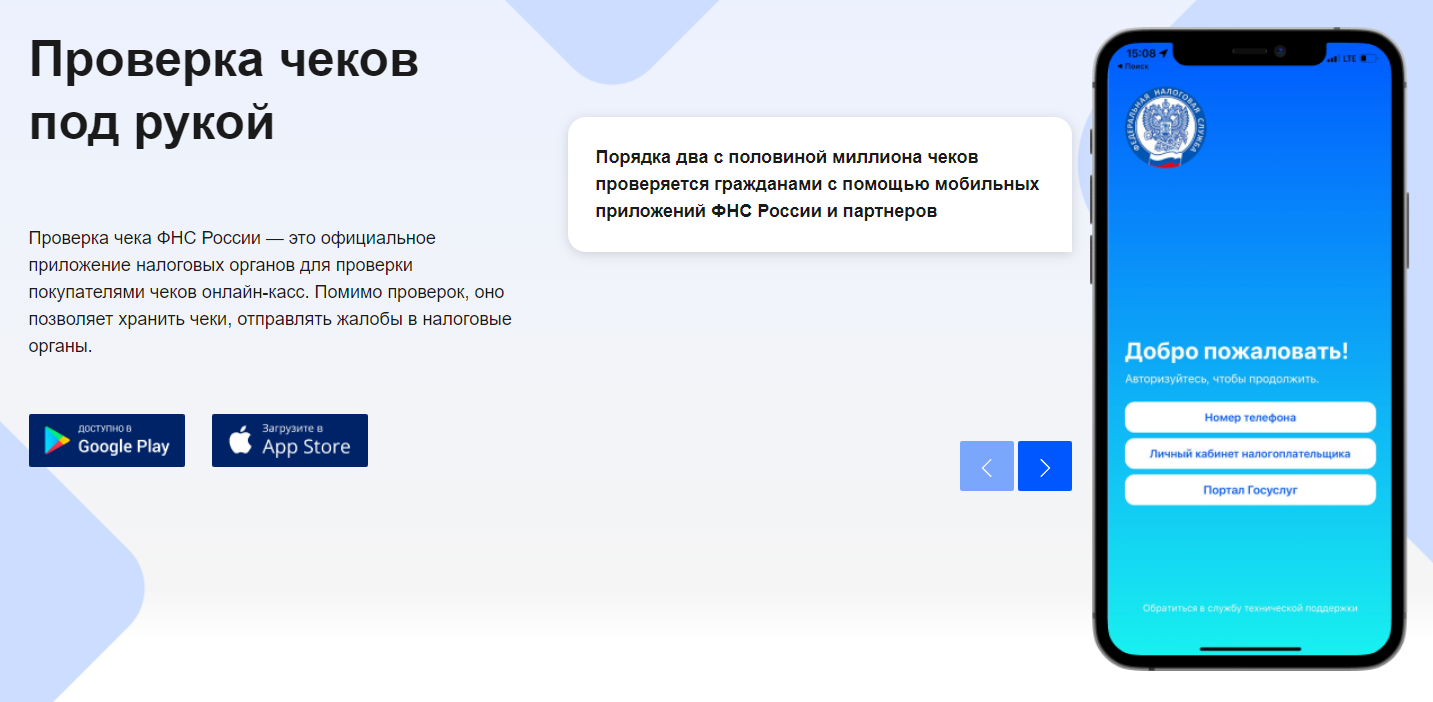

Налоговые органы ввели QR-код как инструмент гражданского контроля. Покупатель может скачать бесплатное мобильное приложение «Проверка кассового чека в ФНС России», отсканировать QR-код и получить от налоговиков информацию о добросовестности продавца.

В списке требований к кассовому чеку QR-код не упомянут, однако о нем говорится в статье 4 Закона № 54-ФЗ «Требования к контрольно-кассовой технике». Там, в частности, сказано, что ККТ должна «обеспечивать возможность печати на кассовом чеке» QR-кода размером не менее 20 x 20 мм. Получается, что QR-код — реквизит не обязательный, но касса должна уметь его печатать (рисунок 6).

Рисунок 6. Матричный (QR) код для проверки чека покупателем с помощью мобильного приложения ФНС

В закодированном виде в QR-коде содержится такая информация:

- дата и время покупки;

- порядковый номер фискального документа;

- признак расчета (приход или расход, возврат);

- сумма расчета;

- заводской номер фискального накопителя;

- фискальный признак документа.

Настроить печать QR-кода можно там же, где и общий вид чека, — в драйвере, утилите или службе ККТ в зависимости от производителя вашей онлайн-кассы.

Санкции за нарушения

Отдельных санкций за выдачу «неправильного» чека нет. Однако наказание последует за невыдачу бумажного (электронного) чека. Или за то, что ККТ не соответствует требованиям закона, тогда как содержание чека — одно из таких требований (ч. 6 ст. 14.5 КоАП РФ).

За невыдачу чека должностные лица и ИП заплатят штраф 2 000 рублей, а юридические лица могут быть оштрафованы на сумму 10 000 рублей. Впрочем, и те, и другие нарушители могут отделаться предупреждением. Отметим, что срок привлечения к ответственности за нарушение закона увеличился с двух месяцев до одного года.

Формирование «правильного» чека достаточно сложный процесс, в котором все источники реквизитов должны корректно взаимодействовать между собой. Поэтому при выборе оборудования для рабочего места кассира есть смысл остановиться на комплексных решениях, способных обеспечить связку товароучетной системы, онлайн-кассы и программного обеспечения.

ФНС уточнила, какие реквизиты печатного чека онлайн-ККМ не являются обязательными.

Печатный чек (и БСО), в отличие от электронного, может не содержать:

- «номер смены» (тег 1038);

- «номер чека за смену» (тег 1042);

- «адрес сайта ФНС» (тег 1060).

Необязательность этих реквизитов в бумажном документе следует из порядка его оформления, изложенного в приказе ФНС от 14.09.2020 № ЕД-7-20/662@.

Налоговики указывают, что при отсутствии вышеперечисленных реквизитов в печатном чеке, основания для привлечения налогоплательщика к административной ответственности также отсутствуют (письмо ФНС от 02.04.2021 № АБ-4-20/4418@).

Какая ответственность грозит за нарушение порядка применения ККТ? Узнайте из Готового решения КонсультантПлюс. Оформите тестовый доступ в систему и знакомьтесь с экспертными материалами бесплатно.

При подготовке и оформлении документов используют реквизиты, определения которых приведены в ГОСТ Р 7.0.8

01 — герб (Государственный герб Российской Федерации, герб субъекта Российской Федерации, герб (геральдический знак) муниципального образования);

02 — эмблема;

03 — товарный знак (знак обслуживания);

04 — код формы документа;

05 — наименование организации — автора документа;

06 — наименование структурного подразделения — автора документа;

07 — наименование должности лица — автора документа;

08 — справочные данные об организации;

09 — наименование вида документа;

10 — дата документа;

11 — регистрационный номер документа;

12 — ссылка на регистрационный номер и дату поступившего документа;

13 — место составления (издания) документа;

14 — гриф ограничения доступа к документу;

15 — адресат;

16 — гриф утверждения документа;

17 — заголовок к тексту;

18 — текст документа;

19 — отметка о приложении;

20 — гриф согласования документа;

21 — виза;

22 — подпись;

23 — отметка об электронной подписи;

24 — печать;

25 — отметка об исполнителе;

26 — отметка о заверении копии;

27 — отметка о поступлении документа;

28 — резолюция;

29 — отметка о контроле;

30 — отметка о направлении документа в дело.

В статье рассказываем про фискальные документы, какие функции они выполняют, каких видов бывают, а также про требования законодательства и обязательные реквизиты кассовых чеков.

Согласно 54-ФЗ, чек должен содержать полную информацию о торговой точке, товаре, продавце и его деятельности, а также исчерпывающие фискальные данные, передаваемые в ФНС, о торговой операции и технике, ОФД, к которому подключена онлайн-касса. Касса МойСклад поддерживает это и другие требования 54-ФЗ. Попробуйте прямо сейчас — это бесплатно.

Содержание:

- Фискальные документы: определение и виды

- Когда нужны фискальные чеки

- Обязательные реквизиты кассового чека

- Маркировка в фискальных и кассовых документах

- Что такое фискальный признак документа (ФП)

- Проверка кассового чека

- Требования к бланкам строгой отчетности

- Тонкости и ошибки

- Штрафы

Фискальные документы: определение и виды

Согласно закону 54-ФЗ, фискальный документ содержит данные об операции, которые поступают в налоговую с помощью ККТ. Такие документы бывают двух видов — фискальные чеки и бланки строгой отчетности (БСО).

В законе определения «Фискальный чек» нет, только «Фискальный документ» и «Кассовый чек». Зачастую термины «Фискальный чек» и «Кассовый чек» считают равнозначными.

Однако кассовый чек — это один из видов фискальных документов, который формируется на кассовом аппарате. Кроме него фискальным считается и чек самозанятого, который по закону освобожден от применения ККТ.

Кассовый чек

Этот документ формируется с помощью онлайн-кассы согласно требованиям статьи 1.2 Закона 54-ФЗ.

Когда покупатель оплачивает товар, продавец либо выдает бумажный чек, либо отправляет на email или по SMS электронный. Оба варианта считаются кассовым чеком.

При этом электронный чек — полноценный кассовый документ, по которому можно оформить возврат, налоговый вычет и т.д. Он имеет ту же силу, что и напечатанный на бумаге.

Отправка цифрового чека возможна, если клиент называет номер телефона или email до момента расчетов, в ином случае это противоречит 54-ФЗ.

Чек самозанятого

Самозанятые освобождены от онлайн-касс и при этом обязаны выдавать чеки клиентам — и физическим, и юридическим лицам.

С помощью чека самозанятый подтверждает свои доходы для уплаты НПД. Он формирует документ в приложении «Мой налог», где и отражает все расчеты с покупателями. Порядок действий следующий:

- Добавьте новую продажу в приложении или личном кабинете «Мой Налог»;

- Укажите название товара или услуги, цену;

- Для ИП или юрлица укажите ИНН;

- Подтвердите операцию — после этого данные автоматически отправятся в ФНС;

- Передайте клиенту сформированный чек, формат — также либо электронный, либо бумажный.

Бланки строгой отчетности

В зависимости от цели использования, БСО может быть фискальным документом, а может и нет.

Бланки строгой отчетности — альтернатива фискальным чекам. Они формируются с помощью онлайн-кассы, а значит, сведения из них также передаются в ФНС в режиме онлайн. ИП и организации могут выдавать БСО вместо кассовых чеков клиентам-физлицам.

Нефискальные бланки строгой отчетности — документы, которые нужны для подтверждения факта пользования физлицом определенной услугой. Например, транспортной или культурно-развлекательной. Такие БСО не являются обязательными для налоговой и могут быть распечатаны в типографии.

Часто нефискальные БСО используют предприниматели и организации, освобожденные от ККТ.

Существуют следующие виды БСО:

- проездной билет;

- абонемент;

- талон;

- наряд;

- квитанция.

Когда нужны фискальные чеки

Фискальный чек — это подтверждение покупки при расчетах с помощью онлайн-касс или приложения «Мой налог», если речь о самозанятых. В любом случае он нужен для отчетности по продажам в ФНС.

Некоторые разновидности документов, которые выдаются при покупке, не являются фискальными и не интересуют налоговую. К ним относятся:

- квитанции от ИП и компаний, освобожденных от применения онлайн-касс;

- товарный чек;

- эквайринговый чек.

Далее — подробнее о том, когда и зачем нужны товарный и эквайринговый чеки.

Товарный чек

В отличие от кассового, товарный чек:

- не является фискальным документом и может заполняться от руки и в свободной форме;

- не содержит информации о кассе, используется для расшифровки наименования продукции или оказанных услуг.

Его выдают продавцы, которые ведут расчеты в труднодоступных или отдаленных местах. Они освобождены от обязанности работать с ККТ — это прописано в Постановлении Правительства от 15.03.2017 № 296.

Остальные розничные продавцы обязаны выдавать кассовый чек, а товарный — дополнительно по просьбе покупателя. Согласно Постановлению Правительства РФ от 31.12.2020 № 2463, правило действует при продаже товаров следующих категорий:

- технически сложные товары;

- животные и растения;

- стройматериалы;

- мебель;

- ткань, одежда, меха и обувь.

Бланк товарного чека можно скачать здесь.

Слип-чек

Эквайринговый чек, или слип-чек — документ, который формируется с помощью терминала эквайринга. Он подтверждает, что с карты списалась нужная сумма при покупке. Один экземпляр — на руки покупателю, второй остается у продавца.

Так как слип-чек — не фискальный документ, его нельзя выдать вместо кассового чека. Это нарушение 54-ФЗ, за которое предусмотрен штраф как за неприменение ККТ.

Обязательные реквизиты кассового чека

Ниже — сокращенный список реквизитов чека, что нужно печатать на каждом документе, подтверждающем продажу:

- Название документа.

- Порядковый номер документа за смену.

- Дата, время проведения расчета.

- Место, адрес, где происходит расчет в зависимости от места его проведения (почтовый адрес здания, либо наименование, номер транспортного средства и адрес организации (ИП), либо адрес сайта).

- Название организации (фамилия, имя, отчество ИП) и ИНН.

- Применяемая система налогообложения.

- Признак расчета (приход, возврат прихода, расход, возврат расхода).

- Наименование товаров, работ, услуг, их количество, цена за единицу, стоимость, ставка налога на добавленную стоимость (за исключением случаев, когда расчет производится пользователем, не являющимся плательщиком НДС или освобожденным от НДС, а также при расчетах за товары, не подлежащие налогообложению НДС).

- Сумма расчета с отдельным указанием ставок и сумм НДС.

- Форма расчета (наличные деньги, электронный платеж), сумма оплаты наличными деньгами и (или) электронно.

- Должность и фамилия лица, осуществившего расчет с покупателем, оформившего кассовый чек и выдавшего его покупателю (за исключением расчетов, произведенных через автоматические устройства, применяемых, в том числе и при расчетах в безналичном порядке в интернете).

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Фискальный признак документа.

- Порядковый номер фискального документа.

- Адрес сайта ОФД, где в дальнейшем можно будет проверить факт записи этого расчета и подлинности фискального признака.

- Телефон или адрес электронной почты покупателя (в случае передачи ему кассового чека в электронной форме).

- Адрес электронной почты отправителя кассового чека в электронной форме (в случае передачи покупателю кассового чека электронно).

- Номер смены.

- Фискальный признак сообщения (для кассовых чеков, хранимых в фискальном накопителе или передаваемых ОФД).

- QR-код.

- Номер версии ФФД (для электронной формы).

- Признак способа расчета (может не включаться в печатную форму при полном расчете, а в электронный чек — при полном расчете и только в ФФД 1.05).

- Код формы фискального документа (для электронной формы).

- Код товара. Этот реквизит включает идентификационный код для товаров, которые подлежат обязательной маркировке.

- Сумма акциза (для подакцизной продукции).

- Регистрационный номер таможенной декларации (при расчетах за импортный товар).

Что должно быть зашифровано в QR-коде на кассовом чеке? Закон говорит, что там должны содержаться сведения о покупке: дата и время платежа, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер фискального накопителя, фискальный признак документа.

Реквизит «Код товара» обязательно нужно указывать по истечении 3 месяцев после вступления в силу правового акта, которым вводит обязательную для того или иного товара.

Напомним, что при расчетах между двумя компаниями, двумя ИП, либо между организацией и ИП нужно применять ККТ в двух случаях.

Первый — это прием и выдача наличных средств.

Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

В этих случаях в чеке нужно будет указать:

- наименование покупателя или клиента (название компании или ФИО предпринимателя),

- ИНН покупателя или клиента.

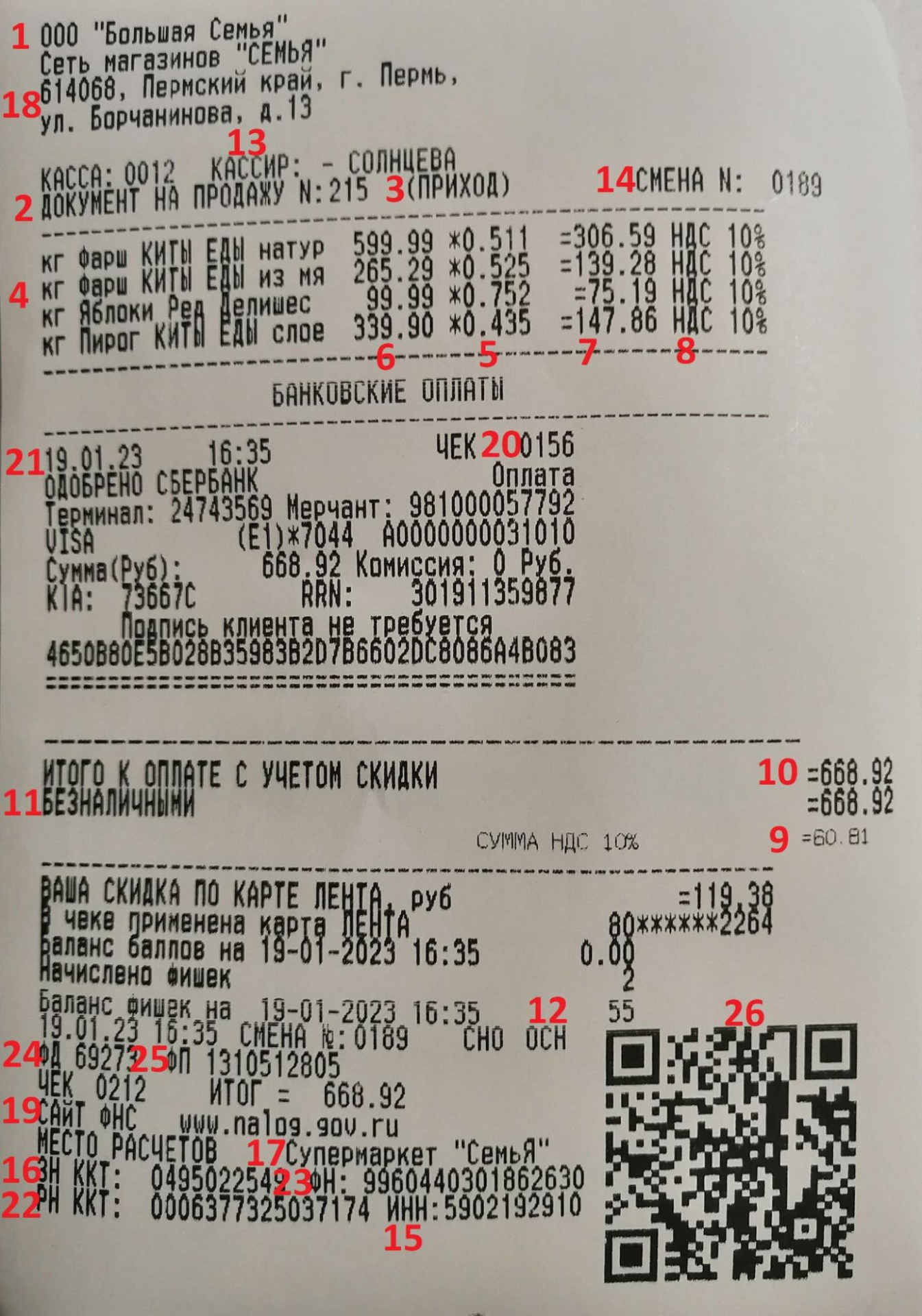

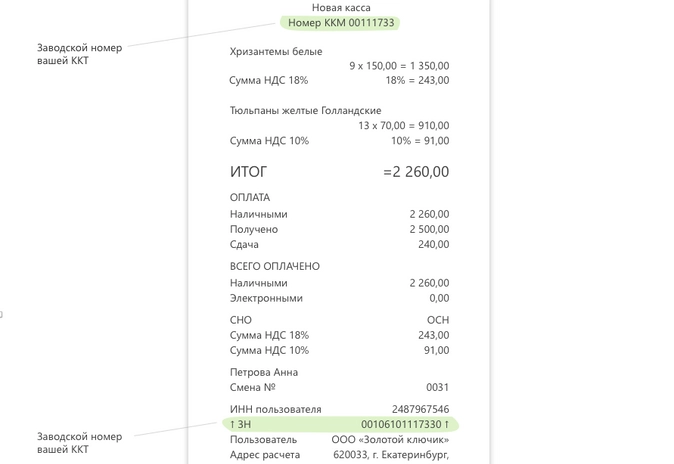

В этом чеке отмечены следующие реквизиты:

- Название магазина.

- Название документа.

- Приход — признак расчета.

- Номенклатура товара.

- Количество товара.

- Цена за единицу товара.

- Стоимость товара.

- % НДС.

- Сумма НДС.

- Итоговая сумма расчета.

- Форма расчета с суммой.

- Информация о налоговой системе продавца.

- ФИО кассира и его должность.

- Номер смены.

- ИНН торгового предприятия, выдавшего чек.

- ЗН — заводской номер кассовой машины.

- Наименование организации, выдавшей чек.

- Адрес расчета.

- Адрес сайта, где можно проверить чек.

- Порядковый номер чека.

- Дата и время выдачи чека.

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Номер фискального чека.

- Фискальный признак данных.

- QR-код для проверки чека.

Все эти данные — обязательные реквизиты чека онлайн-кассы.

Если на чеке отсутствует хотя бы один из них, то по закону он считается недействительным. Предпринимателю придется приложить все усилия, чтобы доказать проверяющему органу применение онлайн-кассы. Иначе он будет оштрафован за несоблюдение закона.

Подробно про обязательные реквизиты чека можно прочитать в ст. 4.7 54-ФЗ. При этом контролировать соответствие реквизитов на чеках закону может даже сам покупатель, поэтому не только предпринимателям необходимо быть в курсе, какие реквизиты должны быть в кассовом чеке.

Маркировка в фискальных и кассовых документах

В России действует обязательная маркировка товаров: чем дальше — тем больше категорий под нее попадают.

В чеках обязательно указывать признак маркированных товаров. Визуально это выглядит как [М] или буквенно-цифровой «код товара».

Реквизит «Код товара» является обязательным реквизитом кассового чека. Но правила его записи определены только для маркированной продукции.

Важно! Кассовый чек и БСО могут не содержать код товара, если:

- расчет не связан с передачей товара покупателю, в т.ч. при приеме предоплаты, авансов, в ломбарде;

- покупатель возвращает товар с поврежденным или потерянным кодом маркировки;

- в форматах ФД, утвержденных ФНС, для кода идентификации не установлены правила его включения в реквизит Код товара;

- выводятся из оборота товары, произведенные до начала обязательной маркировки.

По данным чека можно проверить законность торговой операции, которую он подтверждает. Далее разберем, как это сделать, но сначала поясним, что такое фискальный признак документа и что он показывает.

Что такое фискальный признак документа (ФП)

Фискальный признак — один из обязательных реквизитов чека. Он уникальный для каждого чека и включает 10 символов.

ФП защищает документ от корректирования и позволяет проверить достоверность информации в нем.

Проверка кассового чека

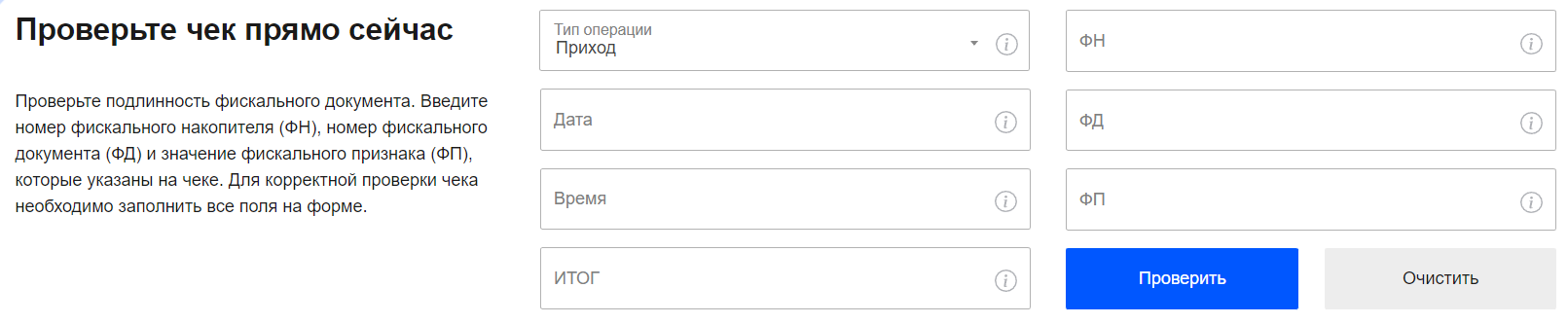

Корректен ли чек и доставлен ли в налоговую — проверить это может кто угодно по реквизитам:

- тип операции — приход, расход, возврат прихода, возврат расхода;

- дата и время расчета;

- итог;

- ФН — номер фискального накопителя из 16 цифр;

- ФД — порядковый номер чека;

- ФП — фискальный признак чека.

Проверить чек можно на сайте ОФД, на сайте ФНС или в специальном приложении налоговой службы.

Проверка чека на сайте ОФД

Обычно у оператора на сайте для этого есть раздел или сервис. Сайт можно посмотреть на чеке.

Способ подходит для проверки только тех чеков, которые обработал конкретный ОФД.

Проверка чека на сайте ФНС

По ссылке можно проверить любой чек — просто вбейте его реквизиты:

Проверка чека в мобильном приложении ФНС

Приложение «Проверка кассового чека ФНС России» доступно для Android и iOS. Скачать его можно там же, на странице проверки чека:

Чтобы начать пользоваться приложением, зарегистрируйтесь по номеру телефона, через личный кабинет налогоплательщика или портал госуслуг.

Требования к бланкам строгой отчетности

Бланки строгой отчетности, которые служат альтернативой кассовым чекам, можно печатать только через онлайн-кассу. Использовать для этих целей БСО, отпечатанные в типографии, запрещено. Все реквизиты БСО почти ничем не отличаются от реквизитов чека онлайн-кассы:

- наименование,

- порядковый номер,

- дата, время и место (адрес) расчета,

- наименование организации или фамилию, имя, отчество ИП,

- ИНН,

- система налогообложения продавца,

- признак расчета (приход, расход, возврат прихода, возврат расхода),

- наименование товаров, работ, услуг (если их можно определить в момент оплаты),

- платежа, выплаты, их количество, цену за единицу в рублях с учетом скидок и

- наценка, стоимость с учетом скидок и наценок, с указанием ставки НДС плательщиком налога. ИП на спецрежимах, кроме тех, которые торгуют подакцизными товарами, не указывают в БСО наименование товара (работы, услуги) и его количество до 1 февраля 2021 года,

- сумма платежа (с указанием НДС и суммы налога),

- форма и сумма расчета наличными деньгами или в безналичном порядке,

- должность и фамилия сотрудника, который оформил и выдал покупателю БСО. Исключение: расчеты через автоматические устройства в безналичном порядке в интернете,

- регистрационный номер онлайн-ККТ,

- заводской номер фискального накопителя,

- фискальный признак документа,

- адрес сайта ФНС России, на котором можно проверить платеж,

- абонентский номер или адрес электронной почты покупателя при передаче БСО в электронной форме или сайт, на котором такой документ можно получить,

- адрес электронной почты продавца при передаче покупателю БСО в электронной форме,

- порядковый номер фискального документа,

- номер смены,

- фискальный признак сообщения,

- заводской номер автоматического устройства для расчетов, если оплату принимают через такое устройство,

- QR-код,

- место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет, — при расчетах с применением автоматических устройств.

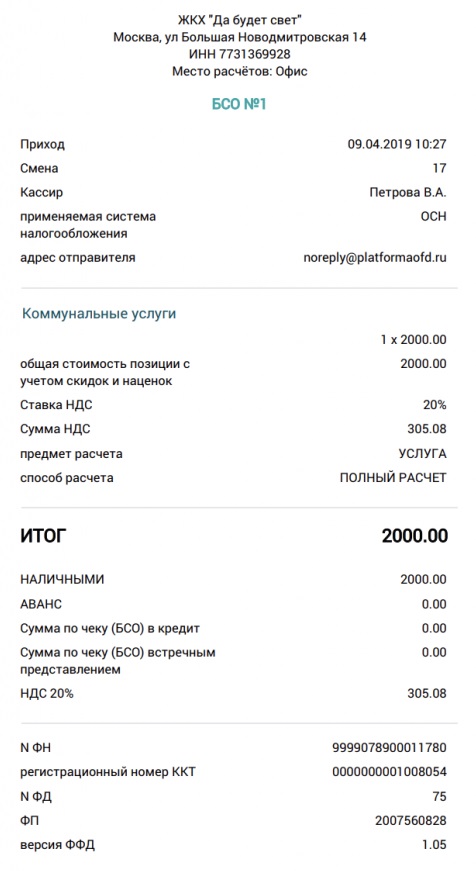

Ниже — примерный образец БСО:

Использовать типографскую версию БСО могут только те, кто освобожден от использования ККТ. Но в этом случае бланки строгой отчетности будут только для внутреннего использования, так как те, кто освобожден от применения кассы, вправе не выдавать покупателям вообще никаких документов — ни чеков, ни бланков.

Тонкости и ошибки

Самые частые нюансы при работе с фискальными документами.

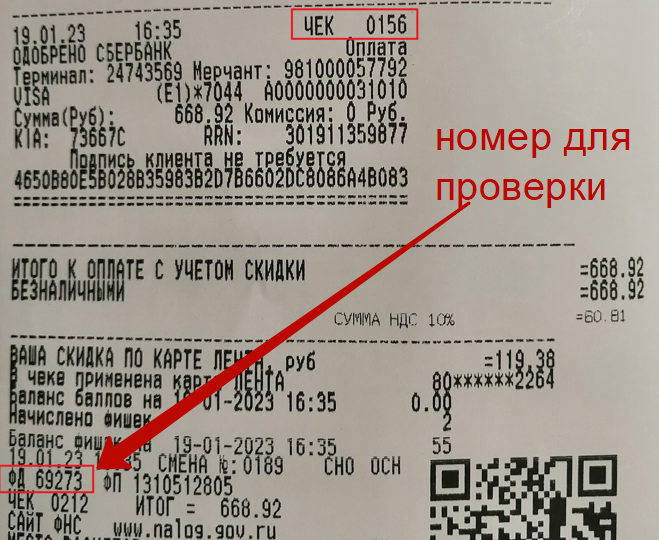

Где найти номер чека для проверки

У каждого чека есть два номера:

- номер за смену — какой это чек по счету после открытия смены;

- номер фискального документа — какой это по счету фискальный документ с момента начала активации ФН, с учетом других фискальных документов, например, отчетов о закрытии смены.

Показываем на примере реального документа:

Для проверки нужен номер фискального документа, а не порядковый номер чека, который указан на картинке выше.

ИНН кассира в чеке

Хотя в чеке есть поле для указания ИНН, это необязательный реквизит. Информация о кассире, которая должна быть указана — фамилия, инициалы и должность.

Наименование товара в чеке

Номенклатуру в чеке нужно указывать в столбик с суммой напротив. Их можно вводить вручную либо импортировать из списка товаров, загруженных в кассу: автоматически при считывании штрихкода или вручную.

При этом учитывайте требования:

- Длина — до 128 символов включая пробелы;

- Наименования разных товаров не должны повторяться;

- Если при оплате и получении чека неизвестно, что именно купит клиент, формируйте чек с признаком предмета расчета «АВАНС» без указания наименования. Затем при отгрузке или передаче товара выдайте чек «Полный расчет» с полной информацией о товарах или услугах.

Чек коррекции

Нужен в двух случаях:

- Вы провели расчет без использования онлайн-кассы, но не хотите попасть на штрафы.

Сформировать и направить чек коррекции нужно успеть до того, как о нарушении узнает налоговая — то есть между отчетами об открытии и закрытии смены. Иначе штрафа не избежать, даже при наличии чека.

Все подробности — в Письме Минфина от 25.10.2022 № 30-01-15/103178.

Дата расчетов и дата корректировки могут не совпадать.

- Нужно скорректировать расчет, по которому вы уже сформировали фискальный чек.

В этом случае чек коррекции — подтверждение того, что вы выполнили обязанность по исправлению.

Штрафы

По статье 14.5 КоАП предусмотрены следующие штрафы за нарушения в связи с использованием ККТ:

| Нарушение / Размер штрафа или наказание | Организация | ИП или должностное лицо |

| Приняли оплату без ККТ впервые | 75-100% от суммы, минимум 30 тыс. руб. | 25-50% от суммы, минимум 10 тыс. руб. |

| Приняли оплату без ККТ повторно, и общие расчеты без ККТ превысили 1 млн руб. | Приостановление работы до 90 суток | Приостановление работы до 90 суток, для должностного лица — дисквалификация до 2 лет |

| Использовали устаревшую или незарегистрированную ККТ | Предупреждение или штраф 5-10 тыс. руб. | Предупреждение или штраф 1,5-3 тыс. руб. |

| Не выдали бумажный или электронный чек или фискальный БСО | Предупреждение или штраф 10 тыс. руб. | Предупреждение или штраф 2 тыс. руб. |

| Не выдали чек или БСО пассажиру на транспорте | 30 тыс. руб. | 10 тыс. руб. |

Вести продажи по всем требованиям 54-ФЗ поможет Касса МойСклад. С помощью этого приложения вы будете:

- Работать на любых устройствах — персональном компьютере, планшете, смартфоне;

- Печатать чеки и ценники, формировать электронные чеки;

- Продавать любые товары и услуги: маркированные, штучные, весовые и разливные товары, упаковки, комплекты;

- Вести учет общей выручки и остатка наличных за смену;

- Выдавать онлайн-заказы.

С Кассой МойСклад легко подключить фискальный регистратор, установить сканер и терминал для приема карт или принимать оплату без терминала по QR-кодам.

В комплект с программой для кассира включена система учета: управляйте товарами и ценами, контролируйте продавцов и остатки на точках, смотрите статистику продаж в реальном времени.

Попробуйте прямо сейчас: это бесплатно.

В кассовом чеке должны быть все обязательные реквизиты, иначе документ признают недействительным и привлекут организацию к административной ответственности. Перечень реквизитов дан в Законе № 54-ФЗ. Рассмотрим, какие из них должны быть в чеке всегда, а какие не являются обязательными.

В кассовом чеке должны быть все обязательные реквизиты, иначе документ признают недействительным и привлекут организацию к административной ответственности. Перечень реквизитов дан в Законе № 54-ФЗ. Рассмотрим, какие из них должны быть в чеке всегда, а какие не являются обязательными.

Обязательные реквизиты кассового чека

Обязательные реквизиты кассового чека перечислены в ст. 4.7 Федерального закона № 54-ФЗ. Требования к ним установлены дополнительно в приказе ФНС от 14.09.2020 № ЕД-7-20/662.

Перечень обязательных реквизитов:

| Реквизит | Как заполнить |

|---|---|

| Наименование документа | «Кассовый чек», «Кассовый чек коррекции» — реквизит надо указать при настройке, а потом он проставляется автоматически. |

| Номер чека за смену | Порядковый номер чека, присвоенный онлайн-кассой автоматически. |

| Дата, время, адрес места расчетов | Этот реквизит указывается один раз — при подготовке кассы к использованию. В качестве адреса расчетов может быть указан адрес здания и индекс, адрес сайта. |

| Наименование организации или Ф. И. О. предпринимателя, ИНН | Название организации указывается сокращенно, а ФИО предпринимателя полностью. Реквизиты указываются при настройке, а потом проставляются автоматически. |

| Система налогообложения |

Указывается при настройке кассы. |

| Признак расчета |

Выберите один вариант:

|

| Наименование и количество товара, работы, услуги, платежа, выплаты | Можно не указывать, если покупатель оставил аванс и пока нельзя определить, в счет оплаты какого товара он пойдет |

| Цена за единицу | |

| Признак способа расчета |

Возможны следующие значения:

Признак «Полный расчет» обязателен только для электронной формы, передаваемой в ФНС. |

| Признак предмета расчета |

Обязательно только для электронных чеков ФФД 1.1 и 1.2. «Товар» или «Т», «Работа» или «Р». Все значения перечислены в таблице 101 приказа ФНС от 14.09.2020 № ЕД-7-20/662. |

| Сумма чека, сумма НДС и ставка налога | Могут не указывать те, кто не является плательщиком НДС, освобожден от НДС или продает не подлежащие обложению товары, работы, услуги. |

| Форма расчета | Наличные или безналичные деньги |

| Данные кассира | Должность, ФИО

Можно не указывать при расчетах через интернет или с помощью автоматических устройств |

| Регистрационный номер ККТ | Отображаются в чеке автоматически |

| Номер фискального накопителя | Отображаются в чеке автоматически |

| Фискальный признак документа | Отображаются в чеке автоматически |

| Сайт налоговой |

www.nalog.ru Для печатной формы реквизит не обязателен. Он нужен в электронной форме, если раньше вы не передали его в ОФД в отчете о регистрации. Бизнес из отдаленной от сети местности может не указывать сайт. |

| Порядковый номер фискального документа | Присваивается кассой автоматически |

| Номер смены | Присваивается кассой автоматически. Обязателен только для электронной формы |

| Фискальный признак сообщения | В чеке не указывается, а формируется при отправке ОФД |

| QR-код | Содержит закодированные реквизиты для проверки чека |

Как понятно из таблицы, не все обязательные реквизиты на самом деле должны быть в чеке. Скажем, можно не указывать данные кассира, если покупатель оплатил покупку через интернет или в автоматическом терминале. Часть реквизитов не требуются в бумажных чеках: за отсутствие на бумаге номера смены и номера чека за смену санкций нет, — но они должны быть указаны в электронном чеке. А «сайт ФНС» можно не указывать ни в бумажном, ни в электронном чеке (Письмо ФНС от 02.04.2021 N АБ-4-20/4418@).

ФНС имеет право самостоятельно определять, какие реквизиты в чек можно не включать или необходимо включать. Это прописывается в формате фискальных документов, которых в 2021 году всего три — ФФД 1.05, ФФД 1.1 и самый свежий ФФД 1.2. Например, реквизит «Признак предмета расчета» обязателен только для ФФД 1.1 и 1.2. Реквизит «Сведения о покупателе» появился только в ФФД 1.2 и включает в себя несколько тегов — «покупатель (клиент)», «ИНН покупателя», «дата рождения покупателя», «гражданство» и пр.

Образец чека на зачет предоплаты

Электронный чек

В электронном чеке должны быть те же реквизиты, что в бумажном (п. 1 ст. 4.7 Федерального закона № 54-ФЗ). Дополнительно в нем указываются:

- абонентский номер или e-mail клиента (если покупатели получают чеки в интернете, в чеке указывается идентифицирующий признак и адрес сайта);

- e-mail отправителя.

Дополнительные обязательные реквизиты чека

Некоторые реквизиты становятся обязательными в особых условиях.

При расчетах с другими организациями и ИП наличными или картой в чеке указываются наименование и ИНН покупателя. Если таким образом проданы подакцизные товары, дополнительно указывается сумма акциза, а при продаже импортных товаров — код страны происхождения и номер таможенной декларации.

Организации и ИП, которые выплачивают выигрыши от 15 000 рублей, страховое возмещение, получают страховую премию, указывают наименование и ИНН клиента или страхователя.

Для продажи маркированных товаров и средств индивидуальной защиты (маски, перчатки, респираторы и пр.) в чеке должен быть заполнен реквизит «код товара».

Банковские платежные агенты и субагенты указывают наименовании проведенной операции, сумму вознаграждения, наименование и местонахождение оператора, его ИНН, телефон.

Ответственность за ошибки в реквизитах

Наличие в чеке обязательных реквизитов — это требование к порядку применения ККТ. Нарушение порядка грозит административной ответственностью по ч. 4 ст. 15 КоАП РФ:

- организациям — предупреждение или штраф 5 000 – 10 000 рублей;

- должностным лицам и ИП — предупреждение или штраф 1 500 – 3 000 рублей.

В судебной практике есть случаи, когда бизнес штрафовали за отсутствие в чеке индекса, номера дома, ФИО кассира, адреса и места расчетов, наименования товара и пр. (Постановление 9 арбитражного апелляционного суда от 30.04.2019 09АП-7735/2019 по делу А40-249726/2018, Постановление 18 арбитражного апелляционного суда от 20.05.2019 18АП-5258/2019 по делу А76-38601/2018, Постановление 16 арбитражного апелляционного суда от 06.06.2019 по делу А20-6081/2018).

Важно! Вы можете избежать ответственности, если исправите ошибку раньше, чем ее найдут проверяющие. Для этого нужно оформить возвратный чек или чек коррекции — зависит от формата фискальных данных и ошибки.

Вести учет доходов и расходов легче с Контур.Бухгалтерией. Сервис получает z-отчет из онлайн-ККТ, автоматически загружает банковские выписки, считает налоги и подбирает проводки. Отчитывайтесь через интернет, ведите учет и организуйте расчеты с сотрудниками. Новым пользователям подарок — 14 дней бесплатной работы в сервисе!